증권사들은 10여 년 전부터 수익구조 다변화에 시동을 걸었다. 기존 주요 수익원이던 위탁매매 수수료가 급격히 줄고 있어서다. 하지만 개별 증권사의 자체적인 노력만으론 한계가 뚜렷했다.

그러자 정부가 나서 골드만삭스와 같은 선진국의 투자은행을 롤 모델로 한 초대형 IB 육성 방안을 내놨다. 대규모 자본확충을 전제로 다양한 신규 업무를 새롭게 인가했다. 미래에셋대우와 NH투자증권, KB증권, 삼성증권, 한국투자증권 등 자격 요건을 갖춘 대형 증권사들은 이르면 이번 주 인가 신청을 끝낼 예정이어서 올해 하반기엔 초대형 IB가 잇달아 출범할 것으로 기대된다.

◇ 초대형 IB 왜 나왔나

증권업계는 그동안 수익구조 다변화를 위해 기업금융(IB) 영역을 꾸준히 확대해왔다. 하지만 국내 금융시장은 은행 위주인 데다 은행서비스와 차별화 요인도 별로 없어 한계가 많았다.

정부도 제도적인 뒷받침을 위해 정책적인 노력을 기울여왔다. 지난 2009년 자본시장통행법을 제정해 금융투자업 간 겸영을 허용했고, 2013년엔 자기자본 3조원 이상 증권사를 대상으로 종합금융투자 사업자 제도를 새롭게 도입했다. 2014년에는 신순자본비율(NCR) 도입과 함께 기업금융 기능을 강화하는 방안 등을 내놨다.

하지만 증권사들의 자본 규모가 여전히 취약한 데다 제도적인 한계도 많아 종합 기업금융 서비스는 갈길이 멀었다. 올해 도입하는 초대형 IB는 자본력이 충분한 종합금융투자 사업자에게 새로운 자금조달 방식을 허용해 기업금융 활성화를 지원하겠다는 것이 골자다.

자기자본이 4조원 이상인 증권사엔 만기가 1년 이내인 어음의 발행과 할인, 매매, 중개, 인수, 보증업무 등 단기금융 업무를 허용한다. 자기자본이 8조원이 넘으면 고객 예탁자금을 통합해 기업금융 자산 등으로 운용하면서 수익을 지급하는 종합투자계좌(IMA) 업무도 가능해진다.

◇ 증권산업 새 성장동력 될까

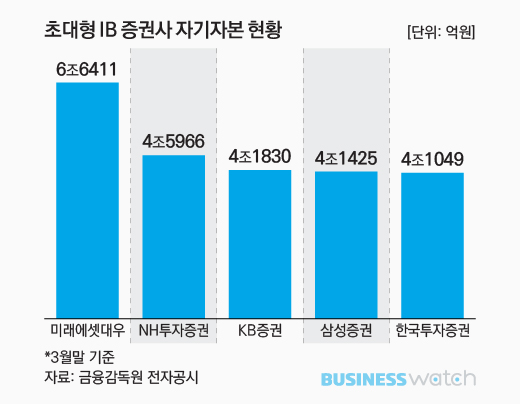

대형 증권사들은 이에 따라 지난해부터 인수·합병(M&A)과 유상증자 등을 통해 자기자본을 늘려왔다. 지난 3월 기준 증권사 자기자본 규모는 미래에셋대우가 6조6411억원으로 가장 많고, NH투자증권 4조5966억원과 KB증권 4조1830억원, 삼성증권 4조1425억원, 한국투자증권 4조1049억원 등의 순으로 집계됐다.

대형 5개 증권사가 발행어음 업무를 할 수 있는 자기자본 4조원 이상 규정을 충족했다. 다만 종합투자계좌 업무를 할 수 있는 증권사는 아직 한 군데도 없다.

반면 발행어음을 비롯한 단기금융 업무가 당장 큰 수익을 내긴 어려울 전망이다. 증권사들이 한꺼번에 뛰어들 경우 경쟁이 심해질 수 있는 데다 부동산 투자 한도 30%와 기업금융 최소 투자 비율 50% 규제 등으로 초반 투자처 확보가 쉽지 않을 수 있기 때문이다. 이에 따라 올해 시장 규모는 11조8000억원 수준에 그칠 전망이다.

다만 2020년엔 발행어음 시장 규모가 25조~26조원으로 확대될 것이란 전망도 나온다. 임수연 하나금융투자 연구원은 "초기에는 시행착오를 겪는 과정이 예상되며 2년 후 자기자본 대비 100%까지 한도가 늘어나면 발행어음 시장 규모도 25조원 수준으로 확대될 것"으로 예상했다.

금융투자업계에서는 초대형 IB를 준비 중인 5개사가 모두 인가를 받는다면 평균 신규 수익이 250억~350억원 수준이 될 것으로 예상한다. 특히 미래에셋대우는 자기자본을 8조원으로 확충해 종합투자계좌 업무까지 노리고 있어 초대형 IB 도입에 따른 가장 큰 수혜가 예상된다.