2월 마지막 주에도 공모주 청약 일정이 독자 여러분을 기다리고 있네요.

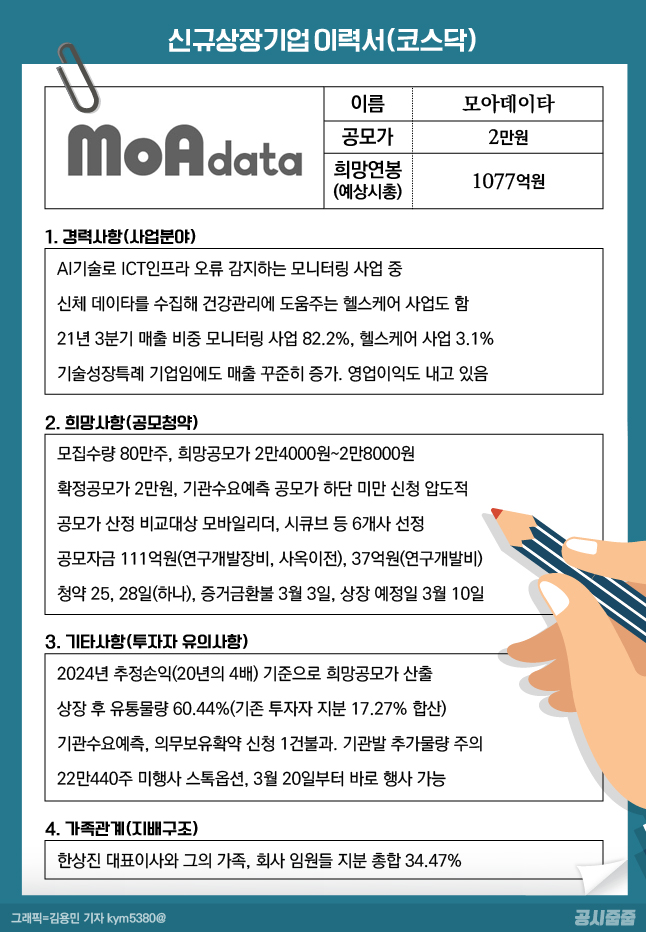

오늘 신규상장기업 이력서는 25일, 28일 이틀 간 청약을 진행하는 모아데이타 이야기를 가져왔어요.

①경력사항(사업분야)

-모아데이타(MoAdata)는 인공지능(AI)기술을 활용한 사업을 하는 기업. 이름처럼 데이터로 먹고 사는 기업.

-주요 사업은 인공지능(AI)기술을 활용해 데이터 서버, 네트워크 장비 등 ICT인프라에 오류가 발생하기 전 이를 미지 감지하고 시스템 장애를 예방하는 모니터링 서비스 중. 이를 AIOps(AI Operations), AI기술 기반 IT관리시스템라고 함.

-AIOps는 다양한 오류 증상을 데이터로 학습해 유사한 상황이 나타나면 이를 미리 감지하는 것. 사람은 스스로 몸이 아프다고 느낄 수 있고 병원에 가서 진단을 받는 등 자체적인 점검이 가능하지만 기계는 스스로 오류나 이상반응을 점검할 수 없음. 기계의 아픈 곳을 AIOps가 감지하고 미리 예방하는 것으로 이해하면 쉬움.

-모아데이타가 하는 AIOps 서비스의 정식명칭은 '페타온 포캐스터'. 2015년 모아데이타가 개발한 제품명으로. 2021년 3분기 기준 총 매출액의 82.2%(118억원) 비중. 매출 대부분이 모니터링 서비스에서 나옴. 현재 공공기관, 금융기관 등 200여개 고객사가 페타온 포캐스터를 활용 중. 데이터 서버에 기업운영의 중요 정보들이 담겨있는 만큼 전산장애가 일어나면 손실이 크기 때문에 모니터링 서비스에 대한 수요도 높을 수밖에 없음.

-두 번째로 중요하게 밀고 있는 사업이 헬스케어 서비스. 2020년 4월 처음 뛰어듦. 웨어러블 기기로 신체정보를 모아 개인 맞춤형 건강관리 정보를 제공. 지난해부터 H사 택배, 화물, 운수업 종사자들을 대상으로 건강모니터링 및 과로사 탐지 등 시범 서비스를 하고 있음. 모아데이타의 헬스케어 서비스의 정식 명칭은 플로핏. 2021년 3분기 총 매출액의 3.1%(4억5000만원)가 헬스케어 서비스에서 나옴.

-모아데이타는 기술성장특례를 적용받은 곳이지만 매출액 꾸준히 증가. 영업이익도 꾸준히 내고 있음. 매출액 2018년 29억4100만원→ 2019년 87억2000만원→ 2020년 137억8500만원→ 2021년 3분기 143억7000만원. 영업이익 2018년 5억7500만원→ 2019년 21억2000만원→ 2020년 30억8500만원→ 2021년 3분기 20억8700만원.

②희망사항(공모청약)

-총 80만주 모집. 공모주 모집수량이 적은 편. 일반투자자에게는 20만주 배정. 균등배정수량 10만주.

-희망공모가격 2만4000원~2만8000원. 모바일리더, 시큐브, 위세아이텍, 비트컴퓨터, 케이사인, 엑셈 6기업을 비교대상으로 삼음. 주가가 주당순이익의 몇 배인지를 나타내는 지표)방식을 활용해 희망공모가를 계산함.

-확정공모가 2만원. 희망공모가 하단보다 낮은 가격을 최종 공모가로 확정. 21~22일 이틀 간 진행한 기관투자자 수요예측 결과 희망공모가 하단 밑으로 가격이 결정되면 공모주를 받겠다고 신청한 건수가 171건으로 전체 신청건수(284건)의 60.2%를 차지.

-상장으로 확보한 자금 157억원(확정공모가 2만원 기준)은 연구개발장비 구매와 사옥이전비용 등 시설자금에 111억원. 인건비 등 연구개발비에 37억원. 운영자금에 9억원을 사용할 예정.

-25일, 28일 이틀 간 청약. 하나금융투자 단독 주관. 청약수수료 2000원. 환불일은 3월 3일. 마이너스통장 등 대출을 활용해 청약하는 투자자는 환불이 다소 늦다는 점 감안해야 함. 상장예정일은 3월 10일.

③기타사항(투자자 유의사항)

-모아데이타는 기술성, 시장성, 성장성을 종합적으로 고려해 2024년 추정손익을 2020년(30억8500만원)대비 4배 많은 133억8900만원을 기록할 것으로 전망함.

-기술특례상장기업으로 이익이 나지 않는 상황이기 때문에 미래 예상이익을 기준으로 희망공모가를 산정. 희망공모가격(2만4000원~2만8000원)을 계산할 때 2024년 추정손익을 기준으로 공모가를 산정했다는 점.

-미래가치를 공모가 산정에 반영하면서 공모가가 현재 기업 가치보다 다소 부풀려졌다는 점. 또 모아데이타가 밀고 있는 헬스케어 서비스의 실적이 예상보다 부진할 수 있다는 점 등을 참고해야 함.

-상장 후 유통물량 총 발행주식수의 43.17%. 문제는 비상장사 시절 모아데이타에 투자한 투자전문회사들의 보호예수물량(총 발행주식수의 17.27%)도 상장 후 1개월 이후 바로 나온다는 점. 특히 투자전문회사들의 지분은 공모가보다 훨씬 저렴한 수준에서 매수했기 때문에 차익실현을 위한 물량을 주의.

-기관투자자 수요예측에서 의무보유확약을 신청한 건수는 전체 75건 중 1건에 불과. 나머지 74건은 확약하지 않겠다고 신청. 상장 후 기관투자자발 미확약 물량도 주의.

-2020년~2021년 임직원에게 3차례에 걸쳐 주식매수선택권(스톡옵션) 32만8640주를 부여. 이 중 미행사 주식 수는 22만440주. 13만1040주는 오는 3월 20일부터 바로 행사 가능. 별도로 보호예수를 걸어놓지 않았기 때문에 스톡옵션 행사에 따른 매물도 주의.

④가족관계(지배구조)

-한상진 대표이사(상장 후 지분율 22.72%)와 대표이사의 가족, 그리고 설립초기부터 함께 이사진으로 활동한 임원들의 지분(상장 후 지분율 11.68%)을 모두 합하면 34.47%.

*상장 공모 예정 기업의 일정은 수시로 바뀔 수 있어요. 일정이 바뀌면 본문 내용 수정 후 아래 공시줍줍 안내 그래픽 밑에 별도로 적어놓을게요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.