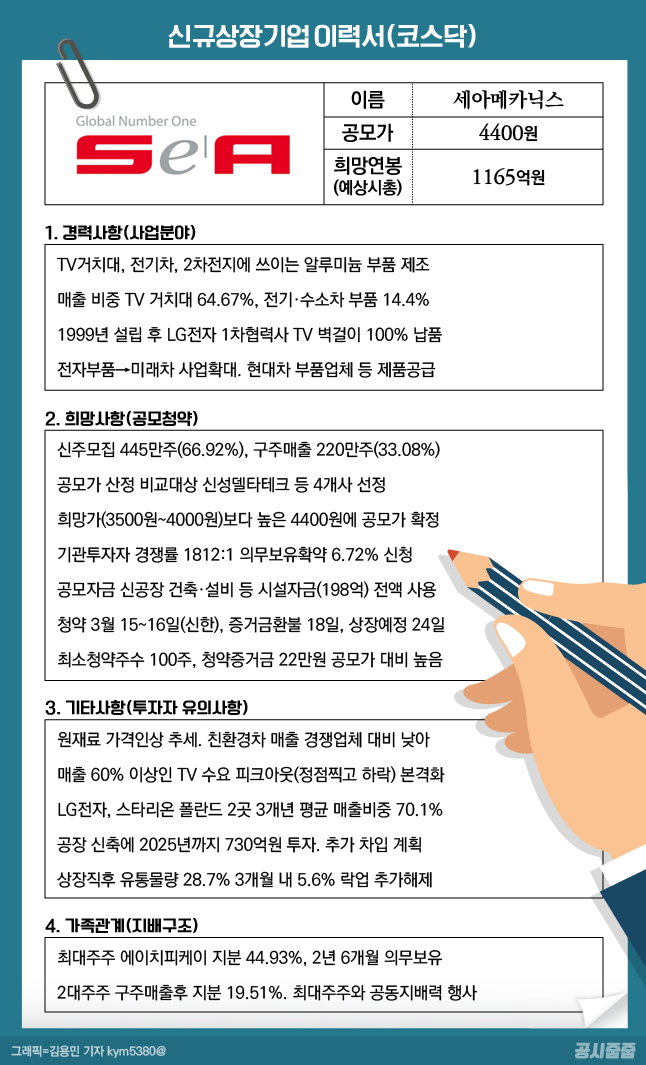

신규 상장기업이력서 오늘 주인공은 15~16일 청약을 진행하는 '세아메카닉스'예요.

세아메카닉스는 TV용 스탠드나 벽걸이 거치대, 전기자동차, 2차전지(배터리) 등에 쓰이는 알루미늄 부품 제조업체예요.

공모주 청약을 위해 세아메카닉스가 어떤 회사인지, 투자 시 주의할 점은 무엇인지 자세히 알아볼게요.

①경력사항(사업분야)

- TV 스탠드나 벽걸이용 거치대, 전기자동차·수소차 및 내연기관 부품, 2차전지(배터리) 등에 쓰이는 알루미늄 부품 제조업체. 알루미늄 다이캐스팅 기술 기반 성장. 다이캐스팅은 녹인 액체금속을 금형 틀에 고압으로 밀어 넣어 다양한 형상을 만들어 내는 기술. 크기가 정확하고 대량생산이 가능한 장점이 있음.

- 주요제품 매출 비중은 TV 거치대 64.67%, 전기·수소차 부품 14.4%. 전기자동차, 수소차 부품 회사임을 강조하고 있지만 매출 대부분이 TV 거치대에서 나옴. 전기차 부품 관련 매출은 크게 늘지 않고 정체된 상태. 2021년 3분기 총 매출액은 788억원, 전자제품 509억원, 전기차 100억원, 수소차 12억원. 수출비중 10.18%. 전기차부품의 제품별 생산능력대비 가동률은 과거 대비 하락 추세.

- 1999년 설립 이후 LG전자 1차협력사로 안정적인 매출처 확보. TV 벽걸이를 100% 납품. 액자처럼 보이는 벽 밀착형이 주요 상품. 시청하지 않을 때 화면을 밀어 넣는 롤러블 방식 TV 스탠드 개발에 참여. 2021년 LG전자 TV판매 계획(3000만대)의 20%(600만대) 가량 점유.

- 전자부품에서 미래 자동차산업으로 사업 확대. 2012년부터 자동차 부품 생산. 내연기관 비롯해 전기차 배터리 등 외장부품 생산. 현대차 부품업체인 현대캐피코, LG에너지솔루션 등에 제품 공급. 친환경 자동차, 2차전지 관련 시장경쟁이 치열한 만큼 제품 품질 향상, 원가경쟁력 확보 위해 제품 개발 진행 중.

②희망사항(공모청약)

- 공모주 665만주. 신주모집 445만주(66.92%), 구주매출 220만주(33.08%). 구주매출 주인공은 2대주주인 케이브이오호투자유한회사로 매출 금액 96억8000만원.

- 공모가 산정 시 신성델타테크, 유니테크노, 영화테크, 삼기 총 4곳을 비교 대상으로 결정. PER(주가수익비율, 기업의 주가가 주당순이익의 몇 배인지를 나타내는 지표)방식 활용해 희망공모가 결정. 비경상적 PER(30 이상, 15 이하) 제외로 영화테크, 삼기는 적용 PER에서 제외.

- 10~11일 기관투자자 수요예측 결과 희망공모가(3500원~4000원) 보다 높은 4400원에 공모가 확정. 희망가 상단(4000원)을 넘는 금액에 공모주를 사겠다는 기관투자자 참여 건수 1465건(총 참여건수의 82.8%). 단, 희망가가 매우 낮은 수준이었다는 점 참고.

- 기관투자자가 희망가 상단(4000원) 3배 이상인 1만2500원 넘는 금액에 공모주를 사겠다며 참여한 건수가 176건(9.95%). 건수 기준 기관투자자 수요예측 경쟁률 1812:1. 지난해 IPO(기업공개) 평균 경쟁률인 1193:1보다 높은 수준. 단, 의무보유확약 신청 건수 6.72%로 코스닥시장 평균치인 30%보다 크게 낮고, 6개월 확약도 없음.

- 공모자금 292억원 중 신주모집으로 회사에 들어오는 돈은 195억원. 상장주선인 의무인수 금액 포함 총 198억원 신공장 부지매입, 건축 및 기계장치 구입 등 시설자금에 전액 사용 예정

- 청약일 3월 15~16일, 신한금융투자에서 청약 진행. 일반주주 배정 166만2500주로 높음. 증거금 환불 18일, 상장예정 24일.

- 최소청약주수 100주. 최소청약증거금 22만원(100주x4400원÷2)으로 공모가(4400원) 대비 높은 수준.

③기타사항(투자자 유의사항)

- 세아메카닉스 제품 주 원재료인 알루미늄 가격 인상이 지속하는 상황. 2021년 3분기 알루미늄 원재료 가격은 2020년 대비 50% 이상 상승. 주력 성장사업으로 내세운 친환경 자동차, 2차전지 관련 매출이 경쟁업체(삼기, DL모터스) 대비 4분의 1 수준. 상장사인 삼기의 경우 2020년 EV부품, HEV부품 매출액 724억원. 같은 기간 세아메카닉스 전기차·수소차부품, ESS(에너지저장 장치) 매출 169억원. 친환경 자동차 시장 성장이 기대만큼 크지 않을 경우 관련 매출 증대가 쉽지 않을 수 있음.

- TV 거치대 제품이 전체 매출의 60% 이상 차지. 그러나 전세계 TV 수요 피크아웃(정점을 찍고 하락) 본격화. 코로나19 이후 실내활동 시간 증가로 TV 수요가 크게 늘었으나 2020년 고점을 찍었다는 분석이 나옴. OLED TV 등 프리미엄 TV 수요 늘며 전체 수요 감소분을 일부 상쇄하고 있으나 세계 TV시장 점유율 1, 2위인 삼성전자(31.8%→28.7%) LG전자(20.2%→18.4%) 모두 2021년 3분기 점유율이 지난해 동기대비 감소.

- LG전자, 스타리온 폴란드 2곳의 3개년 평균 매출 비중이 70.1%로 높음. 특히 LG전자 매출 비중은 50% 이상. 저가 전략을 펼치는 중국기업을 비롯해 OLED TV시장 경쟁이 치열해짐에 따라 LG전자 TV 시장 점유율은 2021년 3분기에 지난해 동기대비 1.8%포인트 하락. LG전자 매출 감소시 연쇄적 매출 감소 영향 가능성 커.

- 제품 수주 증가로 공장 신축에 2025년까지 730억원 투자 계획. 공모자금 외 500억원 이상 추가자금 필요. 보유자금 활용 외에 금융기관, 정책자금 차입 계획 등 추가 차입 부담. 단 2020년 단기차입금 모두 상환. 2021년 3분기 부채비율 41.88%, 차입금의존도 0.85%로 낮음. 차입금은 LG전자로부터 받은 협력회사 무이자 직접지원 5억원. 2023년 4월부터 1년간 판매대금에서 매월 균등 상환 차감.

- 상장 직후 유통물량 28.7%, 3개월 내 5.6%(전문투자자, 벤처금융, 상장주선인) 락업 추가해제.

- 상장 후 주식으로 전환될 수 있는 스톡옵션(주식매수선택권)은 상장 전 임원 2명에게 부여한 30만주. 행사가 3205원. 단 행사기간 2023년 10월 26일부터로 상장 후 1년 내 행사가능 물량 없음.

④가족관계(지배구조)

- 최대주주 에이치피케이 지분율 44.93%, 2년 6개월 의무보유. 3년 6개월 간 경영권 매각하지 않겠다 약속. 에이치피케이 최대주주는 세아메카닉스 조창현 대표로 29.07% 보유. 세아메카닉스와 특수관계회사로 임직원이 세아메카닉스 사원아파트를 일부 제공 받고 임대료를 지불, 세아메카닉스는 2020년 제조공정 용역자문을 받고 자문수수료 및 사무실 임차비로 3억2000만원 지급(미지급금 포함). 현재도 아파트임대료, 사무실 임차비 거래. 이와 관련 이사회 결의 등 이해관계자 거래규정 제정.

- 구주매출 진행한 2대주주 케이브이오호투자유한회사 매출 후 보유지분 19.51%. 이중 7.8% 6개월, 5.85% 1년, 나머지 5.85% 1년 6개월 간 의무보유 약속. 주주간계약으로 공동지배력 행사. 일부 경영사항에 대해 최대주주 단독 결정 불가. 차후 주주간계약 변동 가능성 있어.

* 처음 송고한 기사에서 세아메카닉스 상장예정일을 25일로 잘못 적어 24일로 수정했어요. 앞으로 수정사항 없도록 좀 더 꼼꼼히 살피도록 할게요.

*상장 공모 예정 기업의 일정은 수시로 바뀔 수 있어요. 일정이 바뀌면 본문 내용 수정 후 아래 공시줍줍 안내 그래픽 밑에 별도로 적어놓을게요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.