올해 마지막 기업공개(IPO) 기업인 바이오노트가 최종 공모가를 확정하고 13일부터 공모 청약에 나선다.

기관투자자 대상 수요예측 결과 저조한 성적표를 받아들면서 일각에서는 상장 철회 가능성도 제기했으나, 몸값을 낮춰 IPO 완주에 나서기로 했다.

12일 동물 질병 진단제품 전문기업 바이오노트는 지난 8~9일 양일간 진행한 기관투자자 대상 수요예측 결과를 반영해 최종 공모가를 9000원으로 확정했다고 밝혔다. 이는 희망공모가(1만8000원~2만2000원) 하단의 '반토막' 수준이다.

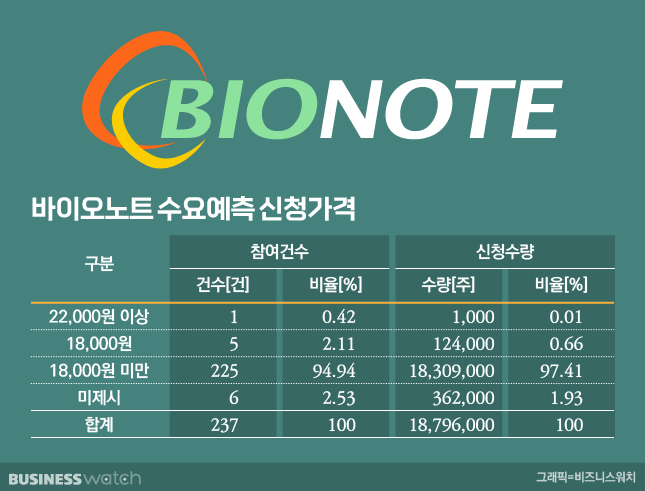

바이오노트 수요예측에는 국내외 237개 기관이 참여했고, 경쟁률 3.29대 1을 기록했다. 지난해 코스피 시장 평균 수요예측 경쟁률인 1124대 1과 비교하면 저조한 수준이다.

기관투자자들이 적정하다고 신청한 가격 분포를 봐도 희망공모가 상단(2만2000원) 이상을 써낸 기관은 단 한 곳에 불과했다. 희망공모가 하단(1만8000원)이 5곳이었고, 전체 참여기관 237개 중 무려 225곳은 하단(1만8000원) 미만의 가격을 제시했다.

자신들에게 공모주를 배정하면 상장후 일정기간 팔지 않겠다고 약속하는 의무보유확약 비율도 적었다. 기관투자자가 수요예측에서 신청한 1879만6000주 중 97.2%에 달하는 1827만5000주가 미확약 물량이다. 1개월 확약 물량은 2만9000주, 3개월 확약 물량은 49만2000주로 집계됐다.

이처럼 기관투자자들의 냉담한 반응을 확인한 바이오노트는 결국 확정공모가를 희망공모가 하단의 절반 수준인 9000원으로 낮추면서도 공모 일정은 진행하기로 했다.

바이오노트가 공모가를 대폭 낮추면서도 상장 일정을 강행하는 이유는 구주매출을 고려했을 가능성이 크다는 분석이다.

바이오노트는 공모 물량을 신주모집 80%(832만주), 구주매출 20%(208만주)로 구성했으며, 구주매출은 벤처캐피탈(VC) 보유 지분이다

코로나19 관련 매출 의존도가 높았던 만큼, 향후 코로나 종식 이후 기업가치가 더 떨어질 수 있고 이경우 상장전 지분을 투자한 벤처캐피탈(VC) 등의 출구전략이 애매해질 수 있다.

바이오노트는 지난 2020년 코로나19 확산으로 SD바이오센서에 코로나 진단 키트 반제품을 납품하며 기업 규모를 키워왔다. 지난 2020년 연간 매출액은 6315억원으로 팬데믹이 시작하기 전인 지난 2019년 대비 1479%나 상승했다.

팬데믹 혜택을 크게 받은 만큼 리오프닝이 다가오면서 매출은 꺾이고 있다. 지난 1분기 매출액은 2762억원, 2분기는 1181억원, 3분기에는 626억원으로 감소세가 눈에 띈다.

상장 전 바이오노트에 투자한 VC들은 주당 1469~3066원에 투자했기 때문에 희망공모가 범위 하단보다 대폭 낮춘 9000원으로 상장해도 투자금 회수가 가능한 상황이다.

임직원 또한 주식매수선택권(스톡옵션)으로 상당한 차익을 거둘 수 있다. 조병기 바이오노트 대표와 김선애, 김일중 등 임원 3명과 직원 1명은 주당 4688원에 스톡옵션을 행사할 수 있다. 조병기 대표는 32만주, 김선애 및 김일중은 16만주씩, 직원 1인은 8만주의 스톡옵션을 부여받았다.

VC가 보유한 잔여지분 물량과 임직원의 스톡옵션 물량은 의무보유 기간이 있다. VC는 상장후 3개월간, 임직원은 6개월간 의무보유할 예정이다.

상장주관사 관계자는 "침체한 IPO 시장환경을 고려했을 때 선방한 결과"라며 "바이오노트의 우량한 재무구조와 경영실적 측면에서 이번 공모가는 매력도가 높아 저가 매수 기회가 충분하다"고 말했다.

바이오노트는 오는 13일과 14일 청약을 진행하고, 22일 코스피에 상장할 예정이다. 상장주관은 NH투자증권, 한국투자증권이 공동으로 맡았다.