태영건설 워크아웃(재무구조 개선작업)설에 대해 "특단의 대책이 필요하다"는 내용의 보고서가 나왔다. 태영건설 우발채무가 7200억원으로 추산되며 부채비율도 480%에 달해 단기유동성이 부족하다는 이유에서다. 지주회사인 ㈜티와이홀딩스의 지원이 "유일한 희망"으로 분석됐다.

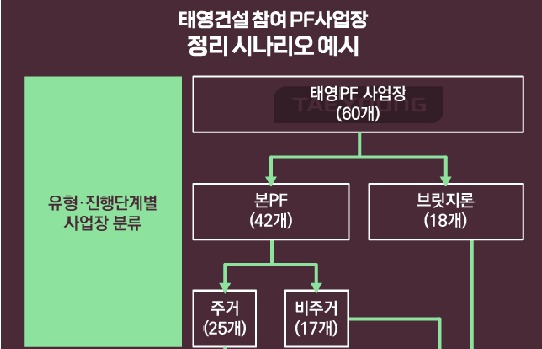

19일 강경태 한국투자증권 연구원은 보고서를 통해 "태영건설이 보증한 부동산 프로젝트파이낸싱(PF) 대출 잔액은 3분기 말 기준 총 4조4100억원"이라며 "지역 미착공 현장이 대출 연장 없이 사업을 마감할 경우 태영건설이 이행해야 하는 보증액은 약 7200억원"이라고 진단했다.

강 연구원은 태영건설의 단기 유동성이 부족하다는 점을 문제로 꼽았다. 부채 비율이 높고 이자보상배율도 높아 "벌어서 갚기도 어렵다"는 설명이다.

그는 "태영건설의 3분기 말 기준 순차입은 1조9300억원이며 부채비율은 478.7%에 달한다"며 "시공능력평가 35위 내 주요 건설사를 통틀어 부채비율이 가장 높다"고 지적했다. 이어 "벌어들인 영업이익은 이자비용으로 모두 충당하고 있다"고 덧붙였다.

태영건설의 "유일한 희망"은 지주회사인 ㈜티와이홀딩스의 유동성 지원이라고 분석했다. 강 연구원은 "지주사 ㈜티와이홀딩스가 에코비트(폐기물 소각 업체) 지분을 담보로 추가 대출을 받거나, 비핵심 자회사와 관계사 지분을 매각해 마련한 현금을 태영건설에 대여금으로 줄 가능성이 높다"고 내다봤다.

다만 핵심 관계기업인 SBS 지분을 매각할 가능성은 낮다고 판단했다. 그는 "특단의 대책이 필요한 것은 사실"이라면서도 "태영건설과 티와이홀딩스의 자구 노력이 진행 중인 상황을 감안, 예단하지 않고 회사의 대책을 지켜볼 필요가 있다"고 말했다.

태영건설의 워크아웃설은 최근 태영건설이 한 아파트 건설 현장에서 하도급업체에 어음으로 대금을 치른 사실이 알려지면서 시작됐다. 태영건설은 하도급 입찰 당시 현금 지급을 조건으로 걸었다. 당시 태영건설 관계자는 워크아웃 소문에 대해 사실이 아니라고 반박했다.

워크아웃설로 최근 주가는 하락세를 탔다. 19일 태영건설 종가는 2845원으로 전 거래일 대비 1.25% 상승했지만 지난 1일 종가(3550원) 대비 20%가량 하락한 상태다.