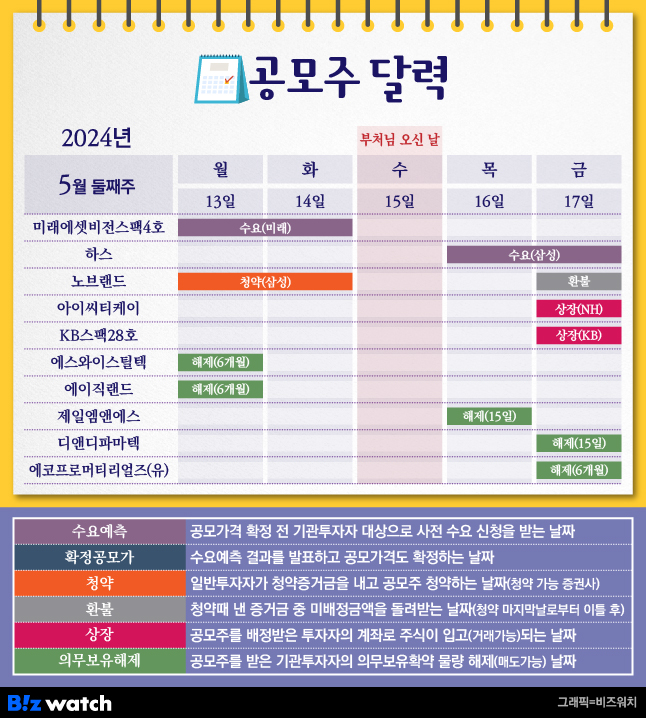

5월 둘째 주에는 코스닥 상장에 도전하는 하스와 미래에셋비전스팩4호의 수요예측 일정이 있어요. 노브랜드의 청약도 기다리고 있어요. 5월 15일에는 부처님오신날을 맞아 증시가 하루 쉬어가요.

기술특례지만 흑자 하스, 수요예측

하스는 16~22일 수요예측을 진행해 24일 공모가를 확정할 예정이에요. 이후 27~28일 일반투자자들을 대상으로 청약을 실시해요. 삼성증권이 주관사를 맡았어요.

이 회사는 치과에서 쓰는 의료기기와 소재를 만드는 업체에요. 자연치아와 비슷한 소재인 글래스세라믹이 주력 제품이에요. 고강도 소재인 리튬디실리케이트를 활용해 후열처리가 필요없고 가공 중 마모 위험이 낮은게 장점이에요.

하스는 기술특례상장을 통해 코스닥 진입에 도전하고 있는데요. 작년 매출액은 160억3907만원으로 전년대비 7.5% 성장했어요. 영업이익과 당기순이익은 각각 16억1377만원, 당기순익은 17억9572만원으로 흑자를 기록했어요.

희망 공모가는 9000~1만2000원을 제시했어요. 예상 시가총액은 희망가 하단기준으로 705억원, 상단기준으로는 940억원이에요.

희망 공모가를 산출할 때 주가수익비율(PER) 방식을 활용했어요. 비교기업의 PER을 미래 추정 주당순이익에 곱해 기업가치를 산출하는 방법이에요.

우선 비교기업으로 덴티움, 덴티스, 바텍, 메타바이오메드 등 4곳을 선정했어요. 이들의 2023년 지배주주 순이익을 기준으로 계산한 평균 PER은 18.02배인데요. 여기에 하스의 2026년 추정 주당순이익을 곱해 주당 평가가액을 1만3549원으로 산출하고, 할인율 11.72~33.79%을 적용했어요. 할인율은 최근 2년간 기술특례로 코스닥에 상장한 회사들의 평균 할인율(27.01~40.25%)보다 낮은 수준이에요.

주관사인 삼성증권은 증권신고서에 "하스는 일반적인 기술평가기업과는 달리 안정적인 당기순이익을 지속 달성하고 있어 상대적으로 낮은 할인율을 적용했다"고 설명했어요.

하스는 공모가를 산출할 때 반영한 예상 실적은 다음과 같아요. 매출액은 올해 228억원, 2025년 348억원, 2026년 472억원을 달성할 것으로 내다봤어요. 영업이익은 34억원, 86억원, 134억원까지 증가할 것으로 예상했어요. 당기순이익도 25억원, 66억원, 104억원으로 전망했어요. 지금까지는 1, 2공장에서만 제품을 생산했지만 2025년 2분기부터 3공장을 가동하면서 제품 양산능력을 대폭 확대할 것이란 분석이에요.

다만, 이 예상은 신제품이 잘 팔리고 기존 제품의 매출이 과거 평균의 80%만큼 늘어날 것이라고 가정한 '베스트(최고) 케이스'에서 나올 수 있는 수치에요. 회사는 생각보다 제품이 잘 팔리지 않을 경우를 대비해 시나리오별 실적 추정치를 제시했는데, '보통', '최악' 시나리오에서는 2026년 추정 매출액이 각각 346억원, 249억원까지 낮아져요. 투자자들은 이 점을 참고할 필요가 있어요.

이번 주에는 미래에셋비전스팩4호도 13~14일 수요예측을 진행해요. 미래에셋증권이 작년 4월 비전스팩 3호를 상장한 후 1년 만에 도전하는 스팩 상장이에요. 노브랜드 청약 …공모가 1만4000원

의류 제조자개발생산(ODM) 업체 노브랜드는 일반투자자들을 대상으로 청약을 진행해요.

노브랜드는 지난달 30일부터 이달 8일까지 기관투자자들을 대상으로 수요예측을 실시한 결과, 1075.61대 1의 경쟁률을 기록했어요. 이에 따라 공모가를 희망밴드(8700~1만1000원) 상단을 뛰어넘는 1만4000원으로 확정했어요.

확정 공모가 기준으로 상장 후 예상 시가총액은 1146억원이에요. 다만 대부분의 기관투자자들은 상장 후 일정 기간동안 주식을 팔지 않기로 약속하는 의무보유확약을 걸지 않았어요. 미확약 비중이 95%에 달해요.

일반투자자들에게 배정하는 공모주는 30만주이고, 삼성증권을 통해 청약이 가능해요. 최소 청약단위는 10주에요. 청약결과에 따라 초과 증거금이 발생하면 17일에 환불이 이뤄져요.

주관사인 삼성증권은 일반청약자를 대상으로 환매청구권을 부여하기로 했어요. 상장일로부터 3개월 내 주가가 공모가 밑으로 떨어질 경우 주관사가 공모가의 90%에 해당하는 가격으로 되사주기로 약속한 것이죠.

이밖에 반도체 회사 아이씨티케이는 17일 코스닥 시장에 상장해요. 이 회사가 만드는 반도체는 보안시스템에 활용하는데 복제방지기능(PUF)을 갖고 있다는 점이 특징이에요. LG유플러스가 대표적인 고객사로 알려져있어요.

일반청약에서 1107.95대 1의 경쟁률을 기록했어요. 증거금은 5조4600억원이 몰렸어요. 주관사는 NH투자증권이에요.

같은 날 KB스팩28호도 코스닥 시장에서 거래를 시작해요. 에코프로머티·제일엠앤에스 등 락업 해제

상장한지 일정 시간이 지나 기관투자자들이 의무 보유를 약속한 기간이 끝나는 곳도 살펴봐야하는데요.

제일엠앤에스는 오는 16일 상장한지 보름이 지나면서 1만3859주가 거래 가능해져요. 이는 상장주식 수의 0.1% 수준이에요. 현재 주가는 1만9960원으로 공모가(2만2000원)를 밑돌아요.

그 다음날인 17일에는 디앤디파마텍의 의무보유확약물량 2만9899주가 시장에 풀릴 가능성이 있어요. 상장 주식수의 0.3% 규모에요. 회사 주가는 3만6000원으로 공모가(3만3000원)보다 9% 올라있어요.

에스와이스틸텍, 에이직랜드는 13일 상장 6개월째를 맞아 의무보유확약물량이 해제돼요. 이중 에이직랜드는 36만8242주의 락업이 풀리는데, 상장주식수 가운데 3.4%를 차지하는 물량이에요. 주가는 5만4800원으로 공모가(2만5000원)보다 무려 119% 높아서 기관들이 락업 해제 물량을 던질 가능성이 높아보여요.

17일에는 유가증권시장에 상장한 에코프로머티리얼즈의 의무보유확약 물량이 해제돼요. 해제물량은 9950주로 상장주식수의 0.01%에 불과해요. 다만 현재 주가는 10만1000원으로 공모가를 179% 웃돌고 있네요.

*공모주 수요예측 및 청약 일정은 증권신고서 중요내용 정정으로 인한 효력 발생 연기 시 미뤄질 수 있어요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.