두산그룹 계열사 두산중공업과 두산인프라코어가 지난 19일 회사를 합병하기로 했다는 내용의 공시를 발표했어요.

▷관련공시: 두산중공업 3월 19일 주요사항보고서(회사합병결정)

▷관련공시: 두산인프라코어 3월 19일 주요사항보고서(회사분할합병결정)

두 공시의 제목이 다소 차이가 있죠. 두산중공업은 '합병결정'이라는 제목이고 두산인프라코어는 '분할합병결정'이라는 제목을 달았는데요. 공시 내용을 간단히 요약하면 두산인프라코어 사업을 나눠 일부를 두산중공업과 합치기로 했다는 것. 기존 사업을 쪼개서 넘겨줘야 하는 두산인프라코어는 제목에 분할이라는 단어 하나를 더 넣은 것이죠. 이런 절차를 거치면 당연히 두산인프라코어 주주들이 가진 주식에도 변화가 생기겠죠. 이제부터 그 변화를 차근차근 알아봐요.

①투자부문(밥캣) 분할해서 중공업과 합병

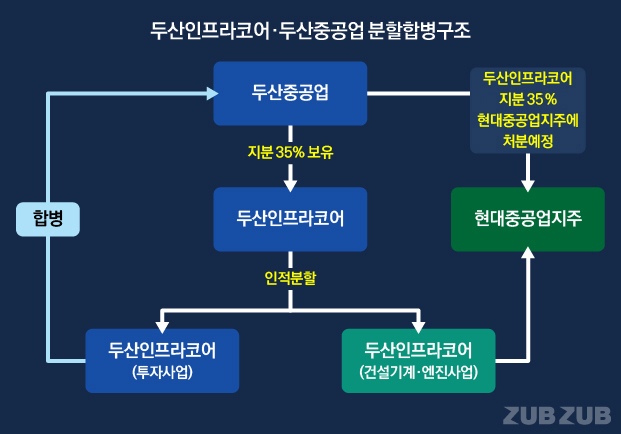

두산인프라코어는 굴착기 등 건설기계, 관련 엔진 등을 생산·판매(사업부문)하는 동시에 두산그룹 계열사 지분도 관리(투자부문)하는 곳이에요. 이 중 투자부문을 두산중공업과 합치기로 한 것. 사업부 한 개 이상을 떼어내(분할) 다른 곳과 합친다고 해서 분할흡수합병이라고 하는데요.

두산인프라코어와 두산중공업의 이번 합병을 좀 더 정확히 표현하면 '인적분할 흡수합병'(이하 분할합병). 두산인프라코어 주주들은 건설기계·엔진과 투자부문을 인적분할해서 지분을 나눠 받은 뒤, 투자부문 주식을 두산중공업 주식으로 교환받는 과정을 거쳐요.

참고로 기업분할에는 두 가지 방법이 있어요.

-인적분할(人的分割)= 회사를 분할해 두 개 이상의 기업으로 만들면서, 주주들의 주식도 기존회사 지분율대로 나누는 것. 주주들은 존속회사와 신설회사 모두의 주주가 됨.

-물적분할(物的分割)= 회사를 분할해 두 개 이상의 기업을 만들면서, 신설회사 주식은 기존회사가 100% 가지는 방식. 주주들은 신설회사 주식을 별도로 받지는 않지만, 존속회사가 신설회사 지분을 100% 보유하기 때문에 사실상 주주들도 존속회사 지분율만큼 신설회사를 간접 지배하는 형태.

②두산인프라 100주→ 두산인프라 31주 & 두산중공업 47주

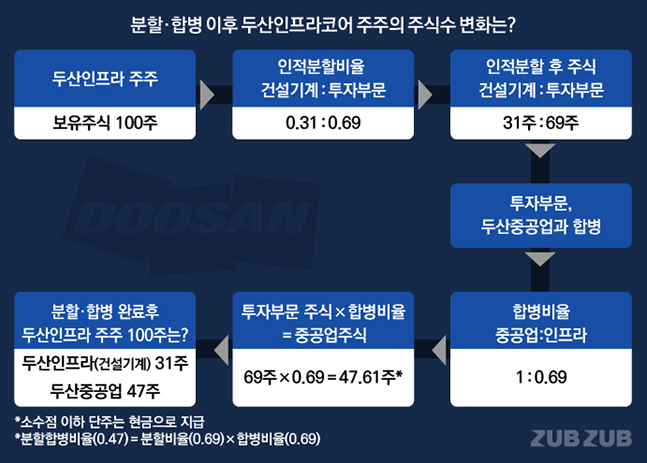

그럼 정확히 두산인프라코어 주주들의 주식은 어떻게 바뀔까요. 두산인프라코어 주식 100주를 가진 주주를 기준으로 살펴볼게요.

먼저 두산인프라코어 인적분할로 주식이 쪼개져요. 두산인프라코어는 건설기계·엔진부문과 투자부문으로 나누는 기준인 분할비율을 0.31:0.69(소수점 두 자릿수까지 반올림)로 결정했어요.

엇. 그런데 분할비율을 보면 계열사 주식을 보유한 투자부문이 핵심사업인 건설기계·엔진부문보다 덩치가 더 크죠?

이는 두산인프라코어가 소형건설장비업체인 두산밥캣 지분을 51.05% 갖고 있고, 이 지분을 투자부문 자산으로 포함했기 때문인데요. 즉 두산밥캣이 두산인프라코어에서 떨어져나와 두산중공업과 합쳐지는 것이죠.

두산인프라코어 관계자는 "두산인프라코어의 연결기준 매출액의 상당부분을 두산밥캣이 차지하고 주가도 인프라코어보다 밥캣이 더 높다"며 "자산가치가 높은 밥캣 지분을 보유한 투자부문 분할비율을 더 높게 설정했다"고 설명했어요.

아무튼 분할비율대로 100주를 나누면 건설기계·엔진부문 주식은 31주(100*0.31), 투자부문 주식은 69주(100*0.69)주로 나뉘어요.

인적분할에 따라 69주가 된 투자부문 주식은 다시 두산중공업과의 합병비율에 따라 두산중공업 주식으로 바뀌는데요. 두산인프라코어와 두산중공업은 합병비율을 0.69:1(소수점 두 자릿수까지 반올림)로 정했어요. 즉 두산인프라코어의 투자부문 0.69주와 두산중공업 1주가 같은 가치라고 평가한 것이죠.

두산인프라코어 투자부문 주식 69주는 합병비율에 따라 두산중공업 47.61주(69주*0.69)로 바뀌어요. 이번 합병에서 소수점 이하 단주는 현금으로 지급하기 때문에 실질적으로 주주가 받는 주식은 47주.

공시를 보면 분할합병비율이 1:0.47로 나오는데요. 이는 투자부문의 분할비율(0.69)과 투자부문의 합병비율(0.69)을 곱하면 나오는 수치라는 점.

결론적으로 두산인프라코어 주주가 가진 주식 100주는 건설기계·엔진부문 주식(편의상 두산인프라코어로 지칭) 31주와 두산중공업 주식 47주로 나뉘어요.

참고로 두산인프라코어의 최대주주는 두산중공업(지분 35%, 지난해 말 기준). 일반주주에게는 합병비율대로 두산중공업 주식을 나눠주지만 두산중공업에는 합병에 따른 신주를 배정하지 않아요.

추가 설명!

두산인프라코어 공시를 보면 '라.감자에 관한 사항'이라는 표현이 나오는데요. 자본금을 줄이는 감자, 너가 왜 거기서 나와 싶으시죠. 감자비율을 보면 69%라고 적혀있어요. 이 수치를 100으로 나누면 0.69가 나와요. 앞서 봤던 두산인프라코어에서 투자사업부문이 차지하는 가치, 즉 분할비율이죠.

감자비율이 69%라는 것은 두산인프라코어 내에서 차지하던 투자사업부문이 떨어져 나가면서 자본금이 69%만큼 줄어든다는 것을 의미해요. 결국 두산인프라코어가 투자사업부문을 분할하면 69%만큼의 감자를 거치는 셈.

③투자자가 알아야 할 향후 일정

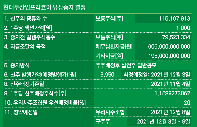

공시의 9.분할합병일정을 보면 여러 날짜들이 나와요. 두산인프라코어, 두산중공업의 기존 주주거나 두산인프라코어에 투자할 예정인 투자자라면 일정을 꼼꼼히 봐야 해요.

-분할합병계약일 3월 19일

두산인프라코어와 두산중공업이 분할합병 계약을 맺은 날이에요.

-주주확정기준일 4월 5일

분할합병이 주주총회 안건으로 올라올 때 이에 대해 의결권을 행사할 수 있는 주주를 확정하는 날이에요. 의결권을 행사하고 싶다면 이틀 전에는 매수해야 하는데요. 5일은 월요일이니 주말을 제외하고 최소 이틀 전에는 매수버튼을 눌러야 한다는 사실. 즉 4월 1일까진 두산인프라코어 주식을 사야 분할합병 안건에 대한 의결권을 행사할 수 있다는 점.

-분할합병 반대의사통지 접수기간 4월 28일~5월 13일

"밥캣을 버리다니 난 인정할 수 없어"라고 생각하는 두산인프라코어 주주들이 있다면 분할합병에 반대의사를 표시할 수 있어요. 4월 28일~5월13일까지 분할합병에 반대한다는 의사를 서면으로 회사에 알려줘야 해요. 이 기간 동안 반대의사를 표시하지 않으면 분할합병에 찬성하는 것으로 간주하고 분할합병비율대로 두산중공업 신주를 받아요.

"밥캣 그걸 굳이 왜 가져와?"라고 생각하는 두산중공업 주주들도 반대의사를 표시할 수 있어요.

-주주총회예정일자 5월 13일

분할합병 안건은 주주총회를 통과해야 본격적으로 절차를 밟을 수 있는데요. 합병은 주주총회 특별결의 사안으로 출석한 주주의 주식수 3분의 2 이상, 총 발행주식수의 3분의 1 이상이 동의해야 해요.

-주식매수청구권 행사기간 5월 13일~6월 2일

앞서 기존 두산인프라코어, 두산중공업 주주라면 분할합병에 반대하는 의사를 표시할 수 있다고 했는데요. 의사표시를 한 주주들은 5월 13일부터 6월 2일까지 주식매수청구권을 행사할 수 있어요. 주식매수청구권이란 회사에게 ‘내 주식을 사라’고 요구할 수 있는 권리. 주식매수청구권을 행사한 두산인프라코어 주주는 1주당 8224원, 두산중공업 주주는 1주당 1만1447원을 현금으로 돌려받을 수 있어요.

이 가격은 두산인프라코어와 두산중공업이 분할합병에 반대하는 주주들에게 먼저 제시하는 금액인데요. 만약 이 가격이 마음에 들지 않는 주주가 있다면 법원에 매수가격을 조정해달라고 요구할 수 있어요.

-분할합병기일 7월 1일

두산인프라코어의 투자부문이 두산중공업으로 완전히 넘어가는 날.

-신주의 상장예정일 7월 21일

두산인프라코어 기존 주주들이 가진 건설기계․엔진 부문 주식과 분할합병에 따라 배정받은 두산중공업 신주를 주식시장에서 본격적으로 거래할 수 있는 첫 날을 뜻해요. (6월29~7월20일까지는 두산인프라코어 거래 정지)

④합병이후 두산인프라코어는?

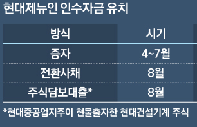

분할합병 이후에도 건설기계·엔진 부문은 그대로 두산인프라코어에 남아 있는데요. 다만 이 사업은 곧 현대중공업지주에 넘어갈 예정.

지난 2월 5일 두산중공업은 가지고 있는 두산인프라코어 지분 35%를 현대중공업지주에 판다고 발표했어요.

▷관련공시: 현대중공업 2월 5일 타법인 주식 및 출자증권 처분결정

두산중공업과 현대중공업지주는 두산인프라코어의 건설기계·엔진 등 사업부문만 남기고 나머지는 분리하는 방식으로 계약을 체결했는데요. 이를 전문용어로 카브아웃(Carve-out, 기업의 특정사업을 분할 후 매각하는 것)거래라고 해요.

사실상 이번 두산인프라코어와 두산중공업의 분할합병은 현대중공업지주와 계약한 카브아웃 거래(투자부문 떼기)를 위한 과정인 셈이죠.

두산인프라코어와 두산중공업의 분할합병, 두산중공업과 현대중공업지주 사이의 두산인프라코어 주식 처분이 문제없이 이뤄지면 건설기계·엔진부문만 남은 두산인프라코어의 최대주주는 현대중공업지주가 될 예정이에요. 추후 두산인프라코어의 건설기계·엔진 부문은 동종업계인 현대건설기계와 합병할 것으로 보여요.

결국 두산인프라코어 주주의 주식은 최종적으로 두산중공업과 현대건설기계 주식으로 나뉘는 것이죠.

독자 피드백 적극! 환영해요. 궁금한 내용 또는 잘못 알려드린 내용 보내주세요. 열심히 취재하고 점검하겠습니다.

총 2개의 댓글이 있습니다.( 댓글 보기 )