웅진그룹이 오는 3월 웅진렌탈과 코웨이를 합병한 '웅진코웨이'를 출범할 계획이다. 앞서 지난해 10월 코웨이를 인수하겠다고 발표한 뒤 지금까지 자금 조달 등에 큰 문제가 없이 계획대로 절차를 진행하고 있다.

다만 시장에선 오히려 웅진이 코웨이를 인수한 뒤를 우려하는 목소리가 커지고 있다. 그룹의 재무부담이 커지는 데다 이로 인해 경영 행보가 제한될 경우 시너지 효과를 내는 데도 한계가 있을 수밖에 없어서다.

◇ 윤석금 "코웨이 인수 이상無"

윤석금 웅진그룹 회장은 최근 기자들과 만나 "코웨이 실사를 마무리했고 절차대로 3월에 인수를 마무리한다"고 밝혔다.

인수 자금 조달과 관련한 시장의 우려에 대해선 "자금 조달이 안 되면 어떻게 인수를 진행하겠냐"며 자신감을 나타냈다. 또 "코웨이는 웅진렌탈과 통합할 것"이라며 "브랜드는 웅진코웨이"라고 설명했다.

| ▲ 윤석금 웅진그룹 회장이 지난해 10월 서울 창경궁로 종로플레이스에서 기자간담회를 열고 있다. (사진=웅진그룹 제공) |

앞서 시장에선 웅진의 코웨이 인수 발표 이후 웅진씽크빅 등 계열사 주가가 급격하게 떨어진 데다 이로 인해 1690억원 규모로 예상했던 유상증자 금액이 890억원가량으로 확 줄면서 자금 조달에 문제가 있을 수 있다는 지적이 나온 바 있다.

윤 회장이 이에 대해 '문제 없다'라며 자심감을 내비친 것이다. 실제 웅진의 코웨이 인수 자체는 차질 없이 진행되리라는 전망이 많다.

코웨이 지분 22.17%를 인수하는 데 총 1조 7000억원가량 필요한데, 웅진은 이중 약 4000억원 정도만 마련하면 되는 구조를 마련해놨기 때문이다. 4000억원을 조달하기로 한 사모펀드 스틱인베스트먼트가 자금을 마련하지 못하더라도 한국투자증권이 최대 1조 3000억원까지 투자할 수 있도록 해놨다.

웅진은 웅진씽크빅의 사내 보유현금을 비롯해 웅진플레이도시 매각 등으로 필요한 자금을 마련할 것으로 전망된다.

◇ "코웨이 인수 이후가 문제" 우려도

다만 시장에선 웅진의 코웨이 인수 이후를 더욱 주목하고 있다. 인수 과정에서 쌓이고 있는 재무 부담을 어떻게 떨쳐낼지가 관건이라는 시각이다.

일단 웅진 계열사는 물론 코웨이의 주가 흐름이 불안한 모습이다. 코웨이의 경우 1년 전 주당 10만원에 달했던 주가가 웅진그룹 인수 결정 직후 6만원으로 급락했다. 이후 최근엔 7만원대에서 오르락내리락하고 있다. 코웨이 인수 주체인 웅진씽크빅 역시 최근 소폭 반등하기는 했지만 전반적인 하락세에서 벗어나지 못하고 있다.

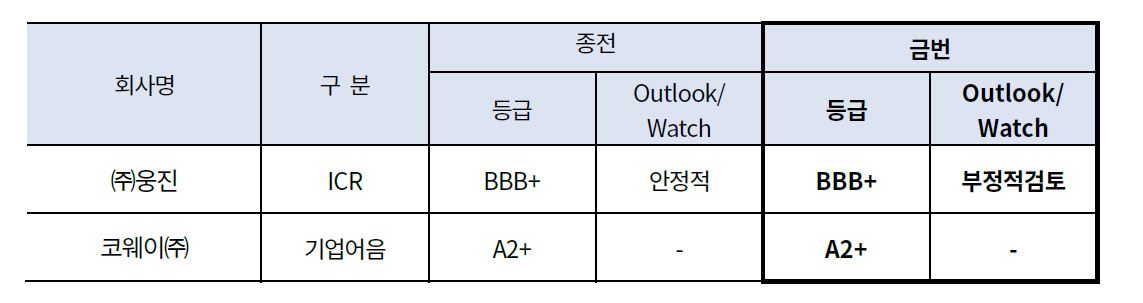

| ▲ 한국기업평가가 지난해 11월 내놓은 '㈜웅진씽크빅의 코웨이㈜ 지분 인수가 ㈜웅진 및 코웨이㈜ 신용도에 미치는 영향' 보고서 中. |

앞서 한국기업평가는 지난해 11월 웅진의 코웨이 인수가 알려진 후 ㈜웅진의 신용등급 전망을 부정적 검토 대상에 등록하기도 했다. ㈜웅진에서 큰 비중을 차지하고 있는 웅진씽크빅의 재무안정성 저하가 신용도 하락으로 이어질 가능성이 높다는 평가다.

한기평은 "이번 인수 이후 사업적 시너지를 창출할 가능성이 존재하지만 코웨이와 시너지 창출을 통한 사업 경쟁력 제고의 수준에 대한 확인이 필요하다"며 "양수 완료 예정 시점인 2019년 3월 재무부담 확대 수준과 사업 경쟁력 제고 가능성 등을 종합적으로 검토해 신용등급에 반영할 예정"이라고 예고했다.

웅진이 이번 인수 과정에서 외부 자금을 대거 동원하는 탓에 향후 경영 행보가 자유롭지 못할 것이란 분석도 나온다.

최근 시장에서는 재무적 투자자인 스틱인베스트먼트가 웅진과 함께 코웨이 경영에 참여한다는 얘기가 전해졌다. 웅진 측은 아직 구체적으로 정해진 바 없다고 부인하고 있지만 스틱이 재무적 영역을 사실상 관리할 경우 아무래도 사업 확대 등에 제동이 걸릴 수 있다는 지적이 나온다.