"(연금저축 세액공제 한도가) 10년전 400만원일 때도 (연금소득 저율분리과세 한도) 기준은 1200만원이었다. 지금은 세액공제가 900만원인데 분리과세 한도는 2400만원은 돼야 맞지 않겠나."

올해 초 정희수 생명보험협회장이 꽤 힘을 실으며 한 말입니다. 현재 은퇴 후 사적연금 수입이 연 1200만원이하라면 높아야 3.3~5.5%의 세율(지방소득세 포함)이 적용되죠. 하지만 이를 넘는 순간 연금소득액 전체에 16.5%로 세금이 붙는다는 걸 지적한 겁니다. ▷관련기사: 10년째 1200만원? 연금소득 과세 손봐야"…총대 멘 생보협회(2월13일)

연금소득이 1200만원이라면 세금은 많아야 66만원만 내는데, 1300만원이라면 214만5000원을 내는 거죠. 세금을 내고 남는 돈은 1200만원 연금소득의 경우 1134만원인데요. 오히려 1085만여원이 남는 1300만원 연금소득자보다 많은 넌센스가 생기네요.

그래서 지금까지 연금저축 등으로 쌓아두는 사적연금 소득은 월 100만원, 연 1200만원까지만 받도록 상품을 설계해두는 게 기본 공식이었죠.

그런데 이 기준이 내년부터는 달라집니다. 이번 2024년 세제개편안에서 분리과세 기준금액이 연간 1500만원(2024년1월1일 소득부터)으로 상향됐거든요. 생보협회장의 말만큼(2400만원)은 아니지만 월 125만원까지는 저율의 분리과세라는 세제 혜택을 받을 수 있는 겁니다.

사적연금 소득이 125만원(연 1500만원)인 은퇴자의 소득세 부담을 현재와 내년으로 비교해 볼까요? 올해라면 247만5000원이지만 내년에는 49만5000~82만5000원이 됩니다. 연간 최대 200만원 가까이 세금을 덜 낼 수 있는 겁니다.

그런데 생보업계를 대표하는 협회장이 왜 발벗고 나섰을까요? 최근 생보업계가 고령화와 인구감소 등으로 겪는 위기를 깨뜨려줄 대안으로 연금저축보험이 꼽혀서죠. '생명'보다는 '노후'를 걱정하는 게 요즘이니까요. 십수년 전만 해도 필수라 여겨졌던 종신보험도 요새 젊은 층에게는 찬밥이잖아요?

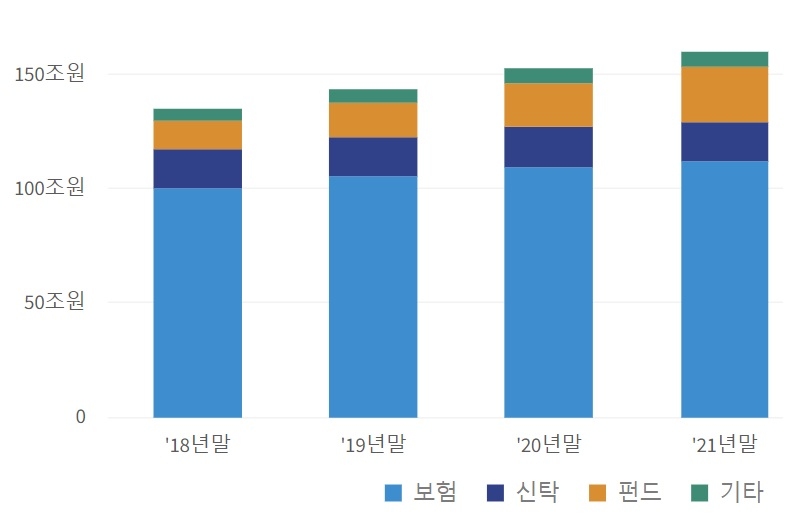

생보업계 입장에서는 세금 혜택을 더해 사적연금을 활성화 하면 개인연금시장에서 가장 비중이 큰 연금저축보험을 키울 수 있습니다. 연금저축(연말 세액공제를 받지 못하는 세제 비적격 제외)은 2021년말 기준 적립금이 160조원이 넘었는데요. 이 중 112조원, 70%가 연금저축보험입니다.

생보업계는 종신보험 같은 '생명' 보험으로의 역할이 축소된 만큼, 연금저축으로 '노후'를 보장하는 데서 살 길을 찾고 있는 셈입니다. 손해보험업계도 연금저축에 적극적으로 뛰어들고 있죠.

금융감독원 집계를 보면 올해 1분기말 기준 연금저축 적립금 1~5위(비적격 포함)가 모두 보험사입니다. 삼성화재가 17조132억원으로 가장 많고요 이어 삼성생명 14조3957억원, 현대해상 6조2910억원, 교보생명 5조9000억원, 한화생명 5조4656억원 순이죠.

1년에 받는 연금소득을 1500만원 이하로 맞추는 것 말고도 개인연금에 부과되는 소득세를 더 덜어내는 방법도 있습니다. 분리과세 세율이 3.3~5.5%라고 했는데요. 이게 연금수령 때 나이에 따라 차이가 있거든요. 그해 만 나이로 △55세 이상~70세 미만 5.5% △70~80세 4.4% △80세 이상 3.3% 입니다. 그러니 연금을 늦게 받을수록 세금을 덜 내게 됩니다.

금융감독원에 따르면 매년 500만원씩 20년간 연금을 수령한다면, 연금개시 연령이 55세인 경우 연금소득세가 522만5000원, 반면 65세에 시작하면 연금소득세가 440만원으로 산출됩니다. 연금수령 개시 시점을 늦추는 것만으로도 82만5000원을 절세할 수 있다는 얘기네요.

[보푸라기]는 알쏭달쏭 어려운 보험 용어나 보험 상품의 구조처럼 기사를 읽다가 보풀처럼 솟아오르는 궁금증 해소를 위해 마련한 코너입니다. 알아두면 쓸모 있을 궁금했던 보험의 이모저모를 쉽게 풀어드립니다. [편집자]