하지만 현대차그룹은 현대상선에게 손을 내밀지 않았다. 현대상선을 인수한다고 해도 시너지가 나지 않을 것이라는 판단 때문이다. 또 현대상선을 인수했다가 재무적인 부담이 가중될 수도 있다는 것이 현대차그룹의 생각이다. 여기에 현대건설 인수전 당시 쌓였던 구원(舊怨)이 아직 해소되지 않았다는 점도 인수 거부의 이유로 꼽힌다.

◇ 시너지가 없다

현대차그룹의 인수 거절 이유는 시너지가 없다는 점이다. 현대차그룹은 현재 계열사로 해운업을 영위하고 있는 현대글로비스를 보유하고 있다. 현대글로비스는 현대차그룹의 자동차 운반 사업을 중심으로 조금씩 사업 영역을 넓혀가고 있다.

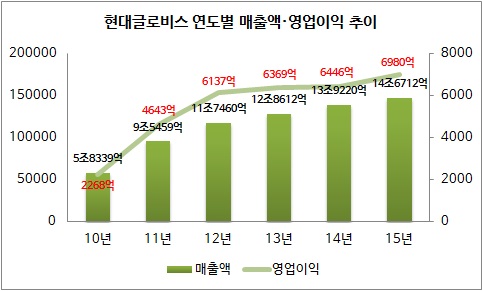

현대글로비스의 실적은 계속 상승추세다. 현대·기아차에만 얽매이지 않고 새로운 매출처를 찾아 나서면서 실적이 급성장하기 시작했다. 실제로 작년 매출액은 전년대비 5.4% 증가한 14조6712억원, 영업이익은 전년대비 9.4% 늘어난 6980억원을 기록했다. 여타 해운업체들이 고전하고 있는 것과는 다른 모습이다.

현대글로비스 성장의 토대는 자동차다. 벌크선 사업을 비롯한 비자동차 부문 사업도 영위하고 있지만 근간은 현대·기아차가 생산한 자동차를 운반하는 사업이다. 현대차그룹은 자동차 사업을 중심으로 수직계열화를 완성한 상태다. 소재, 생산, 운반이 '현대제철-현대·기아차-현대글로비스'라는 큰 틀로 짜여있다.

업계에서는 현대차그룹이 현대글로비스를 통해 현대상선 인수에 나설 가능성이 높다고 봤다. 현대상선을 인수해 현대글로비스와 통합한다면 단숨에 국내 최대 해운업체를 보유할 수 있게 된다. 또 같은 범 현대가라는 점도 현대차그룹이 인수에 나설 것이라는 분석에 힘을 실어줬다.

하지만 현대차그룹의 판단은 달랐다. 부실 덩어리를 떠안을 이유가 없다는 것이 현대차그룹의 최종 결론이었다. 사실 현대차그룹은 상당기간 내부적으로 현대상선 인수에 대해 검토해왔다. 특히 시너지를 낼 수 있는지에 대해 여러가지 시뮬레이션을 진행했던 것으로 알려졌다. 그 결과 인수를 통해 얻는 것보다 잃는 것이 더 많다는 결론을 내렸다.

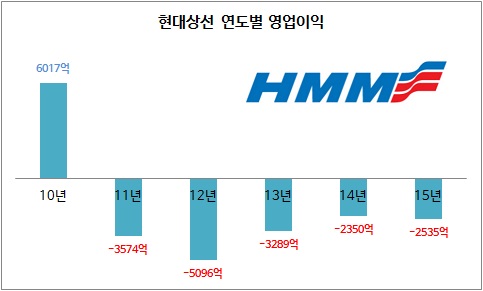

현대상선은 컨테이너선 사업과 벌크선 사업이 주축이다. 매출비중은 컨테이너선이 80%, 벌크선이 20%가량 된다. 정통 해운업을 영위한다. 자동차를 근간으로 하는 현대차그룹의 사업과는 접점이 없다. 여기에 해운업황 침체로 대부분의 사업부문들이 손실 투성이다. 현대차그룹으로서는 현대글로비스가 잘 하고 있는 만큼 굳이 현대상선을 인수할 이유가 없는 셈이다.

◇ 재무적 부담..득보다 실이 많다

현대상선의 재무 상태가 악화돼 있다는 점도 현대차그룹이 인수를 꺼리는 이유 중 하나다. 현대상선의 부채비율은 작년 말 기준 1700%에 달한다. 업황 침체로 좀처럼 수익을 낼 수 없었다. 지난 2011년부터 적자의 늪에서 빠져나오지 못했다. 작년 기준으로 현대상선의 부채는 총 5조6604억원이다. 이 중 단기 차입금 등을 제외한 실질적인 채무 규모는 약 4조8000억원 규모다.

현대상선은 현재 부채비율을 400%에 맞추기 위해 안간힘을 쓰고 있다. 정부의 지원을 받기 위한 조건이 부채비율 400%여서다. 현대그룹은 지난 2월 유동성 위기에 빠진 현대상선을 살리기 위해 약 8000억~1조원 규모의 추가 자구안을 내놨다. 현대상선 실적 악화의 주범으로 꼽혔던 고가의 용선료를 낮추는 협상도 진행 중이다. 하지만 상황이 녹록지 않다.

현대차그룹이 현대상선을 인수하기 위해서는 이런 재무적인 부담을 떠안고도 이득을 보는 것이 있어야 한다. 현대상선의 채무를 떠안으면서까지 인수했음에도 시너지를 내지 못하면 명분에만 얽매인 인수였다는 비난을 받을 수밖에 없다. 현대차그룹이 현대상선 인수에 부정적인 이유다.

현대차그룹의 경우 재무적으로는 큰 어려움이 없는 상태다. 하지만 그동안의 성장했던 것과 비교하면 최근 현대차그룹의 실적도 그다지 좋지 않은 상황이다. 작년 현대차의 영업이익은 전년대비 15.8% 감소한 6조3579억원에 그쳤다. 기아차도 8.5% 감소한 2조3543억원을 기록했다. 일각에서는 현대차그룹의 성장동력이 한계에 다다랐다는 분석까지 나오고 있다.

이런 가운데 현대상선 인수에 나서는 것은 현대차그룹으로서도 부담일 수밖에 없다. 범 현대가의 일원으로서 인수 명분은 있지만 실리는 없다는 것이 현대차그룹의 생각이다. 아울러 일각에서는 지난 2010년 현대건설 인수전 당시 현대그룹과 현대차그룹간에 있었던 감정의 앙금이 아직 해소되지 않은 것도 현대차그룹이 현대상선 인수에 나서지 않는 이유 중 하나로 꼽고있다.

현대건설 인수전 당시 현대그룹과 현대차그룹은 상호 자신들이 현대가의 '적통(嫡統)'임을 주장하며 첨예하게 맞섰다. 특히 현대그룹의 경우 현대차그룹을 겨냥한 각종 광고 등을 선보이며 현대차그룹을 자극했었다. 업계 관계자는 "현대차그룹 내에서는 현대건설 인수전 때의 서운함이 남아있다"며 "그때의 감정에 대한 정리가 안된 상황에서 현대상선 인수에 나선다는 것은 힘들 것"이라고 밝혔다.

◇ 항로 잃은 현대상선, 어디로 갈까

현대그룹은 현재 현대상선을 살리기 위해 배수의 진을 친 상태다. 현정은 현대그룹 회장은 지난 18일 현대상선 정기주주총회에서 등기이사에서 물러났다. 또 7대 1 감자도 단행했다. 그룹 차원에서 자구안 실행을 위한 작업을 계속 진행 중이다. 고가의 용선료 협상도 일정 부분 진전이 있는 것으로 알려졌다.

하지만 업계 등에서는 현대상선의 회생에 대해 부정적인 의견이 많다. 현대상선은 현재 채권단과 자율협약 체결을 추진 중이다. 오는 29일 현대상선 채권단이 자율협약 체결 여부를 결정한다. 만일 자율협약이 이뤄지지 않으면 현대상선은 법정관리나 워크아웃의 수순을 밟을 것으로 보인다. 자율협약 체결에 총력을 기울여야 하는 상황이다.

현대차그룹이 인수 거부 의사를 밝힘에 따라 현대상선 매각도 당분간 어려울 것으로 보인다. 해운업황이 여전히 부진한만큼 향후 실적 개선이 이뤄질지도 불투명하다. 유동성 위기로 재무구조가 무너진 상황이어서 누군가 선뜻 나서 현대상선을 인수하기도 부담스럽다. 여러모로 현대상선에게는 악재만 가득한 셈이다.

◇ 항로 잃은 현대상선, 어디로 갈까

현대그룹은 현재 현대상선을 살리기 위해 배수의 진을 친 상태다. 현정은 현대그룹 회장은 지난 18일 현대상선 정기주주총회에서 등기이사에서 물러났다. 또 7대 1 감자도 단행했다. 그룹 차원에서 자구안 실행을 위한 작업을 계속 진행 중이다. 고가의 용선료 협상도 일정 부분 진전이 있는 것으로 알려졌다.

하지만 업계 등에서는 현대상선의 회생에 대해 부정적인 의견이 많다. 현대상선은 현재 채권단과 자율협약 체결을 추진 중이다. 오는 29일 현대상선 채권단이 자율협약 체결 여부를 결정한다. 만일 자율협약이 이뤄지지 않으면 현대상선은 법정관리나 워크아웃의 수순을 밟을 것으로 보인다. 자율협약 체결에 총력을 기울여야 하는 상황이다.

현대차그룹이 인수 거부 의사를 밝힘에 따라 현대상선 매각도 당분간 어려울 것으로 보인다. 해운업황이 여전히 부진한만큼 향후 실적 개선이 이뤄질지도 불투명하다. 유동성 위기로 재무구조가 무너진 상황이어서 누군가 선뜻 나서 현대상선을 인수하기도 부담스럽다. 여러모로 현대상선에게는 악재만 가득한 셈이다.

| ▲ 현대그룹은 현대상선을 살리기 위해 총력전을 펼치고 있다. 하지만 업계와 시장의 현대상선에 대한 시선은 여전히 불안하다. 현대상선이 살아날 수 있는 가장 현실적인 해답은 채권단과의 자율협약 체결뿐이라는 분석이 많다. |

시장의 시선도 좋지 않다. 한국기업평가는 지난 21일 현대상선의 신용등급을 ‘CCC’로 강등했다. 한국신용평가도 종전 ‘B-’에서 ‘CCC’로 낮췄다. 주가도 하락세다. 현대상선의 주가는 지난 24일 장중 한때 52주 신저가를 기록했다. 다음달 만기가 도래하는 1200억원 규모의 공모사채 만기 연장이 불발되면서 채무 불이행 우려가 커진 탓이다. 이후 만기가 도래하는 회사채 상환도 어려운 것 아니냐는 이야기도 나온다.

그럼에도 불구 현대그룹은 총력전을 펼치고 있다. 이달 중 현대증권을 매각하고 추가 자구안을 이행해 채권단과 시장에 현대상선을 살리기 위해 최선을 다하고 있다는 점을 보여준다는 계획이다. 쟁점인 용선료 인하 문제도 다음달이면 어느 정도 윤곽이 드러날 것으로 예상하고 있다.

업계 관계자는 "현대상선으로서는 현재 상황에서 마지막으로 남은 가장 현실적인 희망은 채권단과의 자율협약 뿐"이라며 "현대상선의 생존 여부는 이달 말이나 다음달 정도면 결판이 날 것으로 보인다"고 말했다.