올 3분기 대한항공이 분기기준 최대 영업이익을 남기면서 배당에 대한 관심도 높아지고 있다. 매분기 견조한 실적을 기록하면서 배당 기준이 되는 이익잉여금이 빠르게 쌓였다. 대한항공이 마지막 배당을 했던 때(2018년)와 비교하면 이익잉여금이 4배 이상 불어났다.

3분기도 고공비행

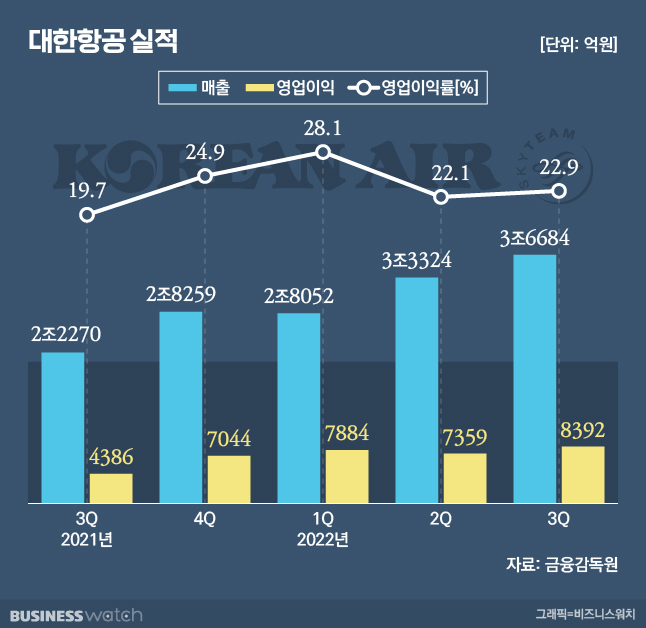

대한항공은 지난 3일 별도 기준 매출 3조6684억원으로 전년동기대비 64.7% 증가했다고 밝혔다. 이 기간 영업이익은 8392억원으로 전년동기대비 91.3% 급증했다. 지난 3분기 영업이익은 분기 기준 역대 최대다.

지난 3분기도 초유의 수익성을 만끽했다. 대한항공의 지난 3분기 별도 기준 영업이익률은 22.9%를 기록하며 전년동기대비 3.2%포인트(P) 상승했다. 글로벌 경기 둔화로 수익성이 악화하는 상황에서 4개 분기 연속 20%대 영업이익률을 유지했다. 한국은행이 지난 9월 발표한 자료에 따르면 지난 2분기 국내 외감 기업의 평균 영업이익률은 7.1% 수준이다.

이는 여객 수요가 되살아나고 있는 덕이다. 대한항공의 지난 3분기 여객 부문 매출은 1조4543억원으로 전년동기대비 338.2% 급증했다. 작년 3분기 매출 비중 15%에 머물던 여객사업 부문은 지난 3분기 40%까지 늘어났다.

다만 여전히 화물 노선 사업 부문의 매출 비중이 더 높은 상황이다. 대한항공의 지난 3분기 화물 사업 부문 매출은 1조8564억원으로 전년동기대비 12.5% 증가했다. 이는 전체 매출 비중의 50% 수준이다.

대한항공 관계자는 "대내외 출입국 규정 완화(국내 입국 전 검사의무 폐지) 등 여행 편의 개선으로 수요 회복세가 지속됐다"며 "구주, 동남아 등 주요 관광 노선이 순차전 복항으로 여객사업 공급이 전분기대비 67% 증가했다"고 설명했다.

매분기 고공비행하는 실적 덕에 재무건전성도 꾸준히 개선되는 중이다. 특히 현금 곳간이 두둑히 쌓여가고 있다. 대한항공의 3분기 현금성 자산(단기금융상품 포함)은 5조4425억원으로 전년동기대비 45.4% 증가했다.

부채비율 역시 매분기 빠르게 개선되고 있다. 대한항공의 3분기 부채비율은 239%로 전년동기대비 36%포인트 감소했다. 일반적인 기업의 경우 부채비율 적정선을 200% 내외이지만 항공업은 항공기 운용 리스를 부채로 인식함에 따라 부채비율이 높은 편이다.

4년 만에 배당 줄까

대한항공이 매분기 견조한 실적을 기록하자 배당에 대한 관심도 높아지고 있다. 대한항공은 2018년 이후 배당 정책을 실시하지 않고 있다. 2019년부터 결손금이 누적된 탓이다. 코로나19로 하늘길이 막혔던 때인 2020년 1분기 대한항공의 별도 기준 결손금은 7769억원에 달했다.

하지만 대한항공은 이후 화물 사업 비중을 높이며 빠르게 실적을 회복해왔다. 그 결과 작년 4분기 결손금을 완전히 털어낸 뒤, 매분기 이익잉여금이 쌓이는 중이다. 누적 순이익을 나타내는 이익잉여금은 배당의 재원으로 활용된다.

대한항공의 지난 상반기 별도기준 이익잉여금은 1조4399억원에 달한다. 지난 3분기 분기 순이익 4314억원을 기록함에 따라 이익잉여금이 1조8700억원에 육박할 것으로 추산된다. 배당을 지급했던 2018년(4187억원) 때와 비교하면 이익잉여금이 4.5배 가까이 증가했다.

대한항공은 2018년 배당에 총 240억원(보통주 250원·우선주 300원)을 지출했다. 만약 대한항공이 이와 비슷한 배당 정책을 추진할 경우 약 930억~940억원의 이익잉여금이 소진될 것으로 보인다. 배당 규모가 늘어난 것은 2020년 유상증자를 추진하면서 주식수가 늘어난 영향이다.

배당에 대한 기대감이 반영된 듯 3분기 실적 발표 이후, 대한항공의 우선주 주가가 급등했다. 우선주는 의결권이 없는 대신 보통주에 비해 높은 배당금을 지급한다. 4일 대한항공 우선주는 전일대비 13.9% 급등한 2만3950원을 기록하며 장을 마감했다.