마치 풍랑을 만난 바다에서 한 차례 커다란 파도를 넘은 배에 있는 듯 하다. 언제 다시 그리고 어떤 파도가 올지 알 수 없으며, 더 큰 풍랑이 있을 것이란 전망도 설득력 있게 다가온다. 이 시점에서 운용 중인 포트폴리오를 어떻게 할 것인가?

주식과 채권, 그리고 대체자산으로 구성된 포트폴리오에도 변화가 불가피해 보인다. 코로나로 인한 변화가 구조적일 지 모른다는 생각에서다. 그러면 무엇을 바꾸고 무엇을 유지할 것인가?

먼저 상관 관계가 낮은 자산들로 장기 보유를 위한 배분, 즉 전략 배분을 설정한다는 원칙은 여전히 유효하다고 생각한다.

정보가 부족한 국면에서 서로 엇갈리는 견해들은 앞으로도 이어질 것이며, 그에 따라 동일 자산에 대한 매수와 매도가 공방을 벌이면서 가격의 변동성은 높게 유지될 가능성이 크다. 마스크 쓰기의 효과에 대한 공방이 그 사례이다.

가급적 다양한 자산들로 포트폴리오를 구성하여야 한다는 것 또한 유지되어야 한다. 단기간에 큰 폭의 하락과 반등을 경험한 참가자들은 시장이 주는 공포와 탐욕을 다시 한번 체험하게 되었다.

그렇다고, 더욱 낮아진 안전 자산의 수익률, 선진국 국채 금리에 안주해 있을 수는 없다. 그러므로 위험 자산을 보유한 채 시장에 머물러 있기 위해서는 개별 자산 가격의 등락에도 포트폴리오 수익률의 흔들림이 작아야 하기 때문이다.

그렇다면, 코로나 이전과 같이 독립적으로 움직이는 다양한 자산들로 포트폴리오를 구성하면서 코로나 이후의 세상에 적응하기 위한 변화들은 무엇일까? 각 자산을 구성하는 개별 종목에 대한 재검토에 따른 보유 종목들의 재편이다.

즉, 상향식의 미시적 접근(Bottom-up Approach)에 의한 종목 선정이다. 이는 기존의 자산 구성 방식, 자산의 지역/섹터 별 지수들을 활용한 하향식 거시적 접근(Top-down Approach)에 주는 변화이다.

그리고 개별 기업들을 선정하는 기준으로 코로나 이후 세상에 적응할 수 있는 능력을 비중 있게 적용하여야 한다. 연결되고 집중되는 것이 효율적이던 경제 구조에서 연결되지만 분산되어 있는 것이 효과적인 사회적 환경에 능동적으로 적응할 수 있는 기업들로 각 자산들을 구성하는 것이다.

코로나는 천천히 진행되던 메가 트랜드를 도래 시기를 앞당기게 될 것이다. 4차 산업혁명의 일상화가 조기에 실현될 것이며, 그로 인한 부작용을 최소화하기 위한 사회적 논의가 활발해질 것이다.

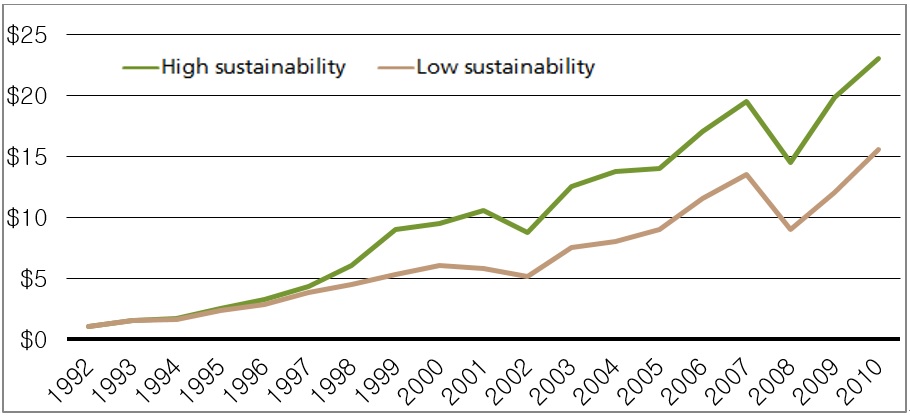

그리고 '마스크 쓰기'가 상징하는 다른 사람에 대한 '배려'가 사람들의 공감을 얻게 될 것이며, 이를 실천하는 기업들에 기꺼이 자본을 투자할 것이다 [차트 참조]