당신이 궁금한 이슈를 핀셋처럼 콕 집어 설명해드립니다. 이번 주제는 '증권사 NCR 논란'입니다. 신NCR(순자본비율) 도입 후에도 신NCR과 구NCR(영업용순자본비율) 사이에서 우왕좌왕하는 증권사들과 신평사의 이유 있는 고집, 업계와 당국의 오랜 고민을 짚어봅니다.

대개 새로운 제도가 도입되면 세상은 새것을 중심으로 돌아가고 옛 것은 자연스럽게 사라지기 마련이죠. 하지만 구 NCR 지표는 지금까지 심심찮게 등장하고 있습니다. 증권사들이 구NCR 기준을 맞추기 위해 안간힘을 쓰는 모습도 자주 목격되는데요.

올해 들어서만 미래에셋대우, 키움증권, 메리츠증권 등 굵직굵직한 증권사들이 NCR을 맞추기 위해 후순위채 발행이나 유상증자에 나섰습니다.

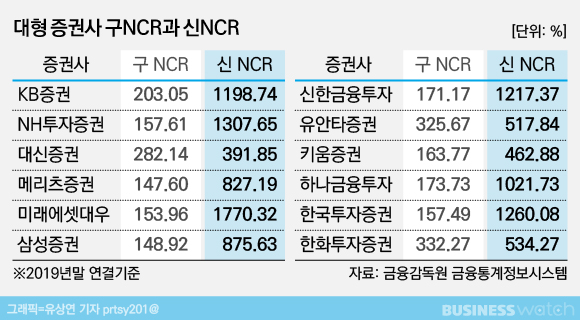

실제 지난해 말 연결기준 대형 증권사 12사의 신NCR은 평균은 950% 선인 반면 구NCR은 200%를 겨우 넘기며 대조를 이룹니다. 미래에셋대우, 한국투자증권, NH투자증권, KB증권, 삼성증권, 메리츠증권 6개사의 경우 신NCR 평균은 1200%대, 구NCR 평균은 161%에 달해 괴리가 더욱 큰데요.

신NCR 수치는 하늘을 치솟는 반면 크게 낮아진 구NCR을 높이기 위한 고육지책인 셈입니다.

자기자본이 넉넉하고 신NCR 비율이 높은데도 이들이 구NCR을 신경 쓰는 이유는 뭘까요. 바로 자금조달과 연관이 있는데 신용평가사들이 매기는 신용등급 때문입니다.

신NCR이 등장했지만 신용평가사들은 구NCR을 자본적정성 잣대로 삼아 신용등급을 매기는데요. 신평사들의 논리는 나름 명확합니다.

신NCR의 경우 자기자본과 위험액이 모두 분자에 위치하면서 자본 규모가 클수록 위험투자를 용인하는 구조입니다. 따라서 분자로 올라간 위험액의 절댓값을 적절히 판단하지 못한다고 보는 겁니다. 결국 신용평가사는 자본적정성을 판단하기 위해 구NCR을 잣대로 활용합니다.

한국신용평가는 지난 1월 내놓은 올해 증권업 산업 전망에서 순자본비율 산출 시 분모인 필요유지 자기자본이 상수로 고정돼 있어 자본 규모가 큰 대형사가 유리한 측면이 존재한다고 밝혔습니다. 기존 구NCR이 비율 지표로 자본 규모 대비 위험가중치 수준을 나타내기 때문에 위험선호도 측정에 용이하다는 설명입니다.

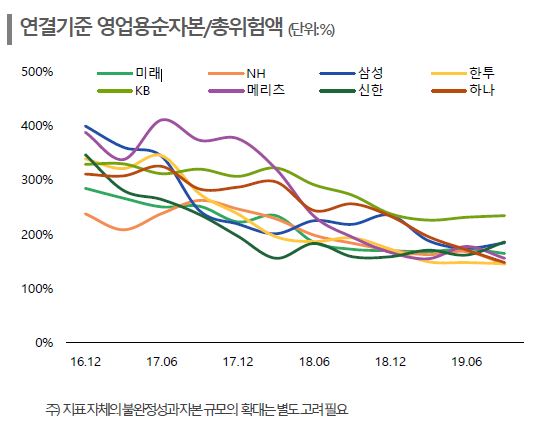

실제 신평사의 우려를 반영하듯 대형 증권사들의 구 NCR 비율은 하락 추세를 보이고 있기는 합니다.

반면 증권사들은 구NCR이 리테일 기반의 구조에 근거한다고 주장합니다. 실제로 NCR 제도가 변동된 데는 증권사 인수합병(M&A) 등 해외 진출 등에 장애가 되지 않게 하기 위해 도입한 이유가 큽니다.

기존 NCR 제도에 의할 경우 증권사의 자기자본 투자 시 영업용 순자본이 줄어들면서 NCR 비율이 큰 폭으로 하락해 적극적인 투자가 어렵기 때문인데요.

신NCR은 증권사의 업무 단위별로 정해져있는 법정 필요자본금액 대비 잉여자본을 얼마나 보유하고 있는지를 나타내기 때문에 자본이 많을수록 다양한 금융상품과 투자업무를 허용해 자본 활용도를 끌어올릴 수 있습니다.

실제로 증권사 간 인수합병이 활발히 일어나며 증권사들의 덩치가 커졌고 자기자본 규모에 따라 영위할 수 있는 사업도 다릅니다. 증권사들로선 신NCR이 넉넉히 유지되고 있는데 구NCR 때문에 자본을 더 늘려야 하니 답답한 노릇이죠.

구NCR에 자체에도 맹점이 있습니다. 자본이 우량한 대형 증권사가 리스크가 큰 신규사업을 적극적으로 펼치면 구NCR이 낮게 산정됩니다. 자기자본이 적고 위험액도 낮추면 절대 수치와 상관없이 비율로 따지는 NCR은 높게 나타납니다. 금융당국이 강조해 온 모험자본 육성과는 반대로 가는 것이죠.

[핀셋] 다음 편에서는 신·구NCR을 둘러싼 당국의 고민과 해결책을 모색해봅니다.