교육 및 출판업체 웅진씽크빅을 자회사로 두고 있는 ㈜웅진이 지난 10일 300억원 규모의 교환사채를 발행한다는 내용의 공시를 발표했어요.

▷관련공시: 웅진 6월 10일 주요사항보고서(교환사채권발행결정)

교환사채는 회사채 종류 중 하나. 영어로 'Exchangeable Bond(EB)'라고도 하는데요. '주식으로 교환할 수 있는 채권'을 뜻해요. 채권을 산 투자자는 채권을 발행한 회사의 주식이나 회사가 보유한 타사 주식으로 교환받을 수 있어요.

웅진은 지난 14일 교환사채 발행을 완료(납입일)하고 300억원의 현금을 손에 쥔 상태. 이미 다 끝난 내용을 굳이 공시줍줍이 가져온 이유는 독자들과 웅진, 그리고 계열사인 웅진씽크빅에 투자한 일반 소액주주들이 관심 가져야 할 내용이기 때문이에요. 그럼 지금부터 분석 들어갑니다.

이자율 0%…무조건 주식 교환해야

웅진은 300억원 규모의 EB를 19곳의 KB증권·한국투자증권 등 증권사 산하 펀드와 자산운용사에 발행했어요.

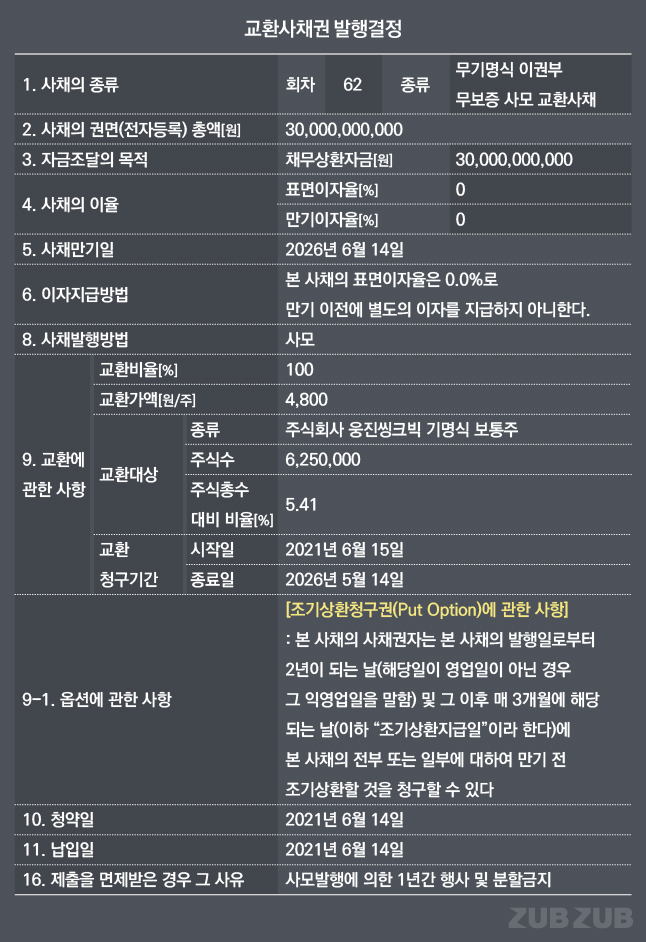

먼저 1. 사채의 종류. '무기명식 이권부 무보증 사모 교환사채'라고 쓰여 있죠. 채권 소유자의 이름을 기재하지 않아 누구나 사고 팔 수 있는(무기명식), 이자가 적혀 있는(이권부), 원금보장이 안 될 수도 있는(무보증), 50인 미만의 특정 투자자를 대상으로 발행(사모), 주식으로 교환 받을 수 있는(교환사채) 채권이라는 뜻.

2. 사채의 권면총액은 300억원이에요. 이 채권을 발행한 이유(3. 자금조달의 목적)는 채무상환을 위해서. 300억원 전액을 빚 갚는데 쓴다는 뜻이죠.

4. 사채의 이율은 '0%'. 돈을 빌려주는데 이자가 0%라는 건, 이 교환사채에 투자한 사람들의 목적은 이자수익이 아니라 나중에 주식으로 교환해 시세차익을 누리겠다는데 있다는 점을 알 수 있는 대목.

9. 교환에 관한 사항을 보면 채권자들은 1주당 4800원에 웅진씽크빅 주식으로 교환 받을 수 있어요. ㈜웅진의 자사주가 아닌 웅진씽크빅 주식이 교환 대상이라는 점!

채권투자자들은 지난 15일부터 ㈜웅진에게 채권을 웅진씽크빅 주식으로 바꿔달라고 요구하는 '교환청구권 행사'를 할 수 있는 상황.

다만 웅진씽크빅의 22일 기준 주가는 4130원(종가기준). 지금은 교환청구권을 행사하면 4130원짜리 주식을 4800원에 웃돈 주고 구입하는 셈이어서 주식교환권리를 행사하기 어려워요. 하지만 채권투자자들은 추후 웅진씽크빅 주가가 교환가격 이상으로 올라갈 것으로 보고 교환사채에 투자했다고 봐야겠죠.

9-1. 옵션에 관한 사항을 보면 조기상환청구권(풋옵션)이 붙어 있는데요. 풋옵션은 빨리 원금을 갚으라고 채권자가 채권 발행회사에게 요구할 수 있는 권리. 풋옵션이 행사된다는 것은 채권투자자들이 기대한 만큼 웅진씽크빅 주가가 오르지 않자, 빨리 투자금을 돌려받길 원한다는 의미예요. 다만 이자율이 0%라 채권자가 풋옵션을 행사해도 원금만 돌려받아요.

리픽싱 감안하면 최대 781만주 교환 가능

㈜웅진은 웅진씽크빅 주식 6789만914주(58.78%)를 가지고 있어요. 이 중 일부를 활용해 교환사채란 상품을 만든 것인데요. 채권자들이 주식교환을 요구하면 웅진은 가지고 있는 웅진씽크빅 지분 일부를 떼어내서 채권자들에게 줘야 해요.

19곳의 채권자 모두 이자율 0%인 EB를 샀으니 당연히 웅진씽크빅 주식으로 교환을 염두에 두고 있겠죠. 300억원 전액을 1주당 4800원에 웅진씽크빅 주식으로 바꾸면 총 625만주.

채권자들이 모두 주식교환권리를 행사하면 ㈜웅진의 웅진씽크빅 보유주식수는 기존 6789만914주(58.78%)에서 6164만914주(53.4%)로 줄어요.

특히 교환사채도 전환사채(CB)나 신주인수권부사채(BW)처럼 교환가격을 조정할 수 있는 ‘리픽싱’ 조항이 있어요. 이번 교환사채는 최초 교환가격(4800원)의 80%까지 조정 가능.

이 경우 교환가격은 3840원으로 낮아지고, 교환가능 주식수는 781만2500주(300억원÷3840원)로 늘어나요. 781만2500주는 웅진씽크빅 총 주식의 6.77%에 해당하기 때문에 ㈜웅진의 웅진씽크빅 지분율도 52.01%로 낮아지게 돼요.

교환사채 발행전 60% 가까이 차지하고 있던 ㈜웅진의 웅진씽크빅 지분율은 이번 교환사채 발행으로 점차 50% 초중반으로 줄어들게 돼요. 대신 그 만큼 웅진씽크빅의 유통주식수는 늘어난다는 의미.

웅진코웨이…2년 전 뼈아픈 기억

㈜웅진은 계열사인 웅진코웨이(현 코웨이)를 지난 2013년 매각했다가 2019년 다시 재인수에 나섰죠. 그 과정에서 무리한 자금조달이 이어졌고 이는 단기차입금 증가로 이어졌어요. 더군다나 웅진은 웅진코웨이를 1조8800억원에 재인수 하고선 그 보다 낮은 1조7400억원에 넷마블에 넘겨주는 뼈아픈 경험을 했죠.

앞서 이번 교환사채는 빚을 갚기 위해 발행한 것이라고 했는데요. 이 빚은 정확히 웅진의 연결재무제표 기준 대차대조표의 단기차입금을 뜻해요. 올해 1분기 기준 웅진의 단기차입금은 1235억원. 이 빚은 2년 전 웅진코웨이 인수를 위해 금융기관으로부터 빌린 차입금 등이 포함된 액수.

㈜웅진 관계자는 "단기차입금의 기본적인 원인은 웅진코웨이 재인수로 인한 것이 맞다"고 말했어요.

㈜웅진의 올해 1분기보고서를 보면 1년 안에 갚아야 할 빚은 800억원. 웅진에 따르면 이 중 300억원은 신용보증기금에서 발행한 회사채로 자금을 조달해 갚았고 이번 EB발행으로 300억원을 추가로 갚은 상황. 웅진이 올해 안에 갚아야 할 빚은 200억원 남았어요.

㈜웅진 관계자는 "남은 200억원은 회사채 발행 등 다양한 방식을 고려하고 있다"고 밝혔어요.

독자 피드백 적극! 환영해요. 궁금한 내용 또는 잘못 알려드린 내용 보내주세요. 열심히 취재하고 점검하겠습니다.