배우 마동석 주연의 영화 범죄도시2의 흥행으로 극장에 관객들이 몰리고 있는 가운데 CGV가 전환사채를 발행하겠다는 내용의 공시를 발표했어요.

▷관련공시: CJ CGV 5월 31일 주요사항보고서(전환사채권 발행결정)

후순위 채권…이자율 0.5%

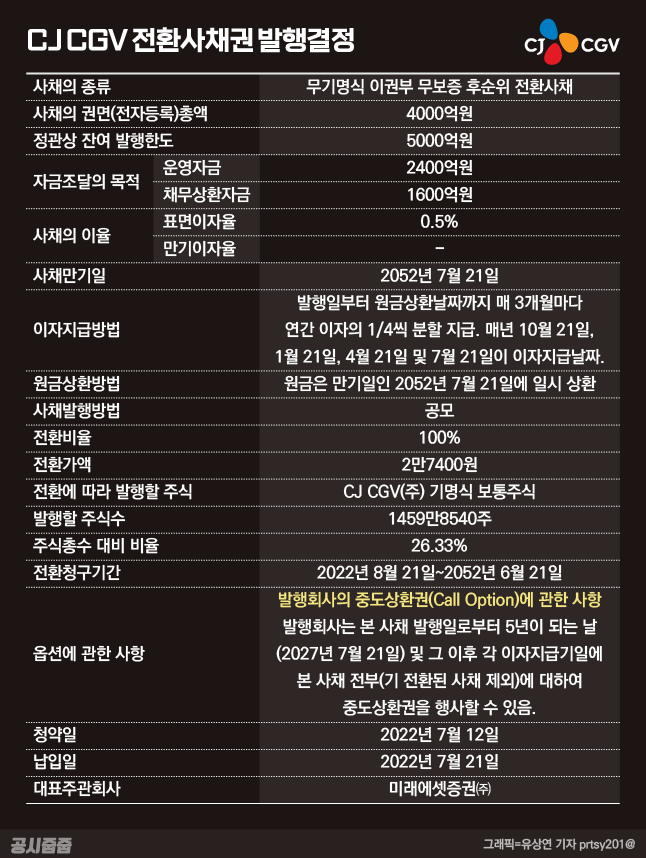

CGV는 4000억원 규모의 '무기명식 이권부 무보증 후순위 전환사채'를 발행하기로 했어요. 보통 전환사채를 발행할 때 사채의 종류는 '무기명식 이권부 무보증 사모(or 공모) 전환사채'라는 이름이 붙는데요. CGV 전환사채에는 후순위라는 단어가 붙었어요.

'후순위' 전환사채는 회사가 망했을 때(파산 또는 회생 등) 일반 채권(전환사채, 신주인수권부사채 등)보다 변제순위가 뒤로 밀려 돈을 다 받지 못할 가능성이 높은 채권이에요. 가령 회사가 망하면 가지고 있는 돈으로 일반 전환사채 채권자의 돈을 먼저 갚고 남은 돈을 후순위 전환사채 채권자에게 갚는 식이죠. 따라서 일반적인 채권보다는 안정성이 떨어져요.

이번 전환사채는 '공모방식'인데요. 기존 주주에게 먼저 전환사채에 우선 청약할 권리를 주고, 이후 채권 금액이 남으면 일반투자자가 청약할 수 있어요. 우선 청약할수 있는 주주 명단은 6월 15일 기준.

CGV는 확보하는 자금 4000억원 중 2400억원을 영화 상영으로 배급사에 지급할 채무(영화상영부금)를 갚고 나머지는 기존에 발행한 기업어음, 회사채를 갚을 예정이에요. 사실상 전부 빚 갚는데 사용하는 것이죠.

눈에 띄는 점은 금리가 올라가는 시기임에도 이번 전환사채의 표면이자율(연간 지급할 이자율을 3개월마다 나눠서 주는 것)이 0.5%라는 것. 만기이자율(채권 만기 때 연복리로 계산한 이자, 지급한 표면이자는 빼고 줌)은 아예 없어요.

상식적으로 고금리 시대에 이자도 거의 없는 것과 마찬가지인 전환사채에 투자하는 건 주식전환을 해야 투자에 의미가 있다는 뜻이죠. 참고로 단계적 이자율 인상(스텝업) 조항도 있지만, 5년 뒤에나 가능해요.

주가보다 비싼 전환가액

전환사채에 투자한 투자자들은 발행일(7월 21일) 한달 뒤인 8월 21일부터 1주당 2만7400원에 CGV주식을 바꿔갈 수 있는데요. 현재 주가(2일 종가, 2만6700원)보다 더 비싸죠. 2만7400원이란 전환가격은 5월 30일(이사회결의일 전날)을 기준으로 1개월, 1주일, 최근일(5월 30일) 가중산술평균값을 계산해 나온 가격이에요.

이자도 적고 차라리 주식시장에서 직접 CGV주식을 사는 게 나아보이죠. 특히 주가하락에 따른 전환가격 조정(시가하락 리픽싱)도 없는 조건. 반대로 생각하면 그만큼 추후 CGV 주가가 올라갈 것에 배팅하는 채권으로 볼 수 있어요.

다만 전환가격 2만7400원은 아직 확정된 가격은 아니에요. 향후 CGV는 주주 청약일(7월 12일) 3일 전인 7월 7일을 기준으로 다시 1개월, 1주일, 최근일(7월 7일) 가중산술평균값을 계산해 최종 전환가액을 확정할 예정이에요.

사채의 만기일도 눈여겨볼만 한데요. 만기일은 2052년 7월로 이 채권에 투자한 투자자는 앞으로 30년 간 채권을 보유할 수 있어요. 긴 만기 동안 투자자가 원하는 차익실현 시점에 CGV주식을 전환할 수 있도록 채권을 설계한 것이죠.

두 번째 대규모 채권발행

CGV의 이번 후순위 전환사채 발행은 처음이 아닌데요. CGV는 1년 전에도 3000억원 규모 후순위 전환사채를 발행했어요. 이자율도 1%로 적고 만기도 2051년 6월로 이번에 발행한 전환사채와 조건이 비슷해요. 역시 주식전환이 아니면 의미가 없는 채권이었는데요.

문제는 전환사채로 인해 늘어나게 될 주식 수.

기존 주주에게 우선적으로 청약할 권리를 주지만 청약을 하고 안 하고는 오로지 투자자 개인의 몫이에요. 따라서 청약을 하지 않는 기존 주주는 향후 주식전환으로 인해 대규모 신주물량이 쏟아져 나와 주식가치가 떨어지는 문제가 발생할 수 있어요.

지난해 발행한 후순위 전환사채 역시 이번 전환사채와 마찬가지로 주식전환이 아니면 의미가 없기 때문에 전환청구가 가능한 지난해 7월부터 지속적으로 주식전환이 이루어져 왔는데요. 지난해 발행한 전환사채는 주식전환에 따라 발행할 물량이 1127만8195주예요.

CGV의 총 발행주식수는 지난해 3월 3510만주에서 올해 3월 4080만6712주로 570만6712주나 늘었어요. 이 중 절반 정도가 지난해 발행한 전환사채의 주식전환으로 인해 늘어났어요.

이번 전환사채 역시 주식전환이 가능한 시점부터 채권자들이 지속적으로 주식으로 전환할 가능성이 높아요. 이번 전환사채의 주식전환에 따라 발행해야 할 신주물량은 1459만8540주.

더욱이 영화 범죄도시2와 닥터스트레인지2의 흥행으로 올해 반기 기준 CGV의 경영실적이 좋아질 것으로 예상하면서 주가상승에 대한 기대감도 커지고 있는데요. 따라서 지난해와 이번에 발행한 전환사채로 인해 채권자들이 주식으로 전환할 가능성이 높고 이에 따라 기존 주주, 특히 전환사채에 투자하지 않은 주주들의 주식가치 희석 가능성도 높아질 것으로 보여요.

이번 전환사채 성공할까

1년 만에 다시 대규모 채권을 발행하면서 일부 투자자는 CGV 전환사채가 성공할까라는 의문을 던지고 있는데요.

이번 전환사채 역시 지난해와 마찬가지로 공모방식이고 기존 CGV주주가 먼저 청약한 뒤 남은 물량은 일반 투자자가 청약을 할 예정이에요.

다만 일반투자자까지 청약을 진행했는데도 물량이 남으면 이번 채권을 인수하는 미래에셋증권, NH투자증권, KB증권, 유진투자증권 등 총 4곳의 인수단이 남은 물량을 인수비율에 따라 무조건 사가야 해요. 따라서 이번 전환사채가 실패할 가능성은 '제로'라는 점.

또 전환사채가 기존 주주의 주식가치를 떨어트리지 않으면서 성공하려면 사실상 기존 주주의 참여도가 높아야 하는데요. 참고로 지난해 전환사채의 기존 주주 청약률은 29.55%였어요. 남은 물량은 일반 투자자(청약률 5,440.02%)가 모두 가져갔는데요.

이번에는 기존 주주의 청약률이 어느 정도 될지 궁금해지는 상황. 코로나19 확진자 수 감소와 정부의 방역정책 완화, 범죄도시2 등 영화관 관람객 수 증가로 인해 CGV에 대한 기대감도 커진다면 전환사채 청약 참여율도 높아지겠죠.

* 공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.

* 독자 피드백 적극! 환영해요. 궁금한 내용 또는 잘못 알려드린 내용 보내주세요. 열심히 취재하고 점검하겠습니다.