처음으로 집을 사려는 주택 수요자들에게 연 최저 1.6%의 초저금리로 내주는 주택 마련 대출이 오는 30일부터 시행된다. '반짝 세일'처럼 오는 11월30일까지 딱 6개월 동안만 한시적으로 우대금리를 확대한 것이어서 내 집 마련 수요층의 관심이 적지 않다.

하지만 이 말고도 연 1%대 금리로 내주는 주택 마련용 대출 상품은 또 있다. 집값 상승세가 나타나면서 지금은 인기가 시들해졌지만 한때 히트 쳤던 '공유형 모기지'다. '수익공유형'의 경우 연 1.5%, '손익공유형'은 기간에 따라 연 1~2%의 금리가 적용되는 상품이다.

3가지 종류의 1%대 내 집 마련 대출은 모두 주택도시기금으로 운용되는 상품이다. 하지만 아무나 이용할 수 있는 것은 아니고, 저리 대출을 받는 데 따른 제약조건도 적지 않다. 또 각 상품별 공통점이 있지만 제각각 다른 특성이 있다. 누가 이용할 수 있는지, 또 자신에게 맞는 상품은 무엇인지 알아보자.

| ▲ 그래픽 = 김용민 기자 kym5380@ |

◇ 디딤돌대출 '생애최초 우대금리 확대'

생애최초 주택구입자라면 오는 30일부터 우리·KB국민·IBK기업·NH·신한·하나은행 등 6개 주택도시기금 수탁은행을 통해 최저 1.6%의 금리가 적용되는 '내 집 마련 디딤돌대출'을 신청할 수 있다.

디딤돌대출은 기본적으로 부부합산 연 소득 6000만원 이하인 세대가 6억원·전용면적 85㎡ 이하의 모든 주택(아파트 및 단독·다세대 등 포함)을 살 때 최대 2억원까지 빌릴 수 있는 상품이다.

이번에 제공되는 연 1%대 대출은 과거 주택보유 경험이 없었던 세대에 부여되는 한시적 '특전'이다. 생애최초 주택구입자에 11월30일까지 6개월간 기존 0.2%포인트였던 우대금리를 0.5%포인트로 확대하고, 최저금리 제한을 2%로 막아놨던 걸 푼 게 이번 조치다.

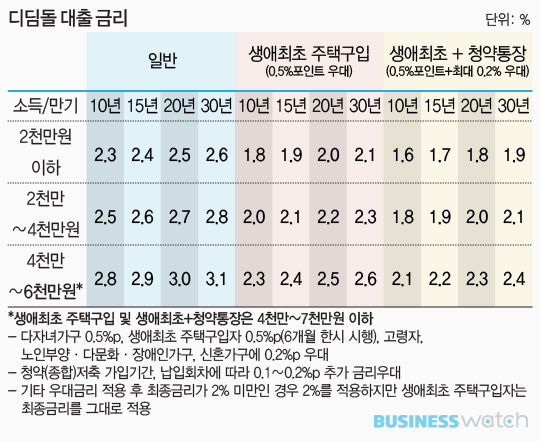

하지만 1.6%의 최저 금리로 대출을 받는 경우는 매우 제한적이다. 연 소득이 2000만원 이하여야 하고 만기도 10년으로 짧게 설정해야 한다. 디딤돌 대출이 소득 규모나 만기에 따라 적용 금리를 달리하기 때문이다.

청약(종합)저축) 가입기간도 3년(납입 36회차)을 넘어 여기서도 최대 0.2%포인트가 적용되는 우대금리를 따내야 연 1.6%까지 금리를 낮출 수 있다.

생애최초 구입자의 경우 연 소득 제한이 7000만원을 넘지 않으면 디딤돌대출을 받을 수 있게 돼 있지만, 소득이 2000만원, 4000만원을 넘으면 받을 수 있는 최저저금리는 각각 연 1.8%, 2.1%로 높아진다.

가령 소득이 5000만원, 대출 만기 20년, 청약통장 가입기간 2년(0.1%포인트 우대)인 생애최초 구입자라면 금리는 2.4%가 적용된다.

◇ 집값 상승 애매하다면 '수익공유형 모기지'

디딤돌대출이 생애최초 우대금리를 확대하기 전까지 가장 유명한 1%대 모기지는 '수익공유형 모기지'였다.

수익공유형 모기지는 주택경기가 부진했던 2013년 말 실수요 촉진을 위해 20년 만기 연 1.5%의 저리상품으로 설계돼 선보였다. 그 대신 이름처럼 집값 상승으로 생기는 수익은 기금과 나누는 방식을 적용한 게 가장 큰 특징이다. 집값이 올라 생긴 차익 전부가 집을 산 사람 몫이 아니란 얘기다.

대출기간 중 집값이 오르면 집값 상승분에서 대출액이 차지하는 지분(대출평잔)만큼 기금 몫으로 떼줘야 한다. 기금의 수익률은 연 5%로 제한되지만 집값이 떨어지면 손실은 모두 주택구매자 몫이다.

이 역시 아무나 받을 수있는 상품은 아니지만 생애최초 주택구입자만으로 제한되지는 않는다. 현재 기준 주택을 보유하지 않은 기간이 5년 이상인 무주택자면 받을 수 있다.

소득 기준도 생애최초 경우 부부합산 연소득 7000만원 이하, 나머지는 6000만원 이하면 모두 연 1.5% 금리로 대출을 받을 수 있다.

다만 대상 주택은 수도권과 세종시, 지방광역시, 인구 50만 이상인 6개 도시(창원·청주·전주·천안·김해·포항) 소재 6억원·전용 85㎡이하 '아파트'만으로 한정된다. 저리 대출에 따른 기금 손실을 막기 위해 대출 심사시 단지 규모나 노후도 등 상품성을 평가하는 작업을 거쳐야 한다.

| ▲ 사진 = 이명근 기자 qwe123@ |

◇ 20년 1~2% 이자만 '손익공유형 모기지'

손익공유형 모기지는 수익뿐 아니라 손실도 기금과 공유하는 대출상품이다. 기금과 공동으로 지분투자하는 방식이어서 '에쿼티 론(Equity Loan)'이라고 부르기도 한다.

예를 들어 본인 돈 1억2000만원에 손익공유형 모기지 대출 8000만원을 받아 산 집(2억원)이 3억원이 됐다면, 이 집을 처분할 때 생기는 1억원 차익 가운데 본인 자금의 지분만큼만 챙길 수 있다. 반대로 집값이 5000만원이 하락해 손실이 생긴다면 3000만원의 손실만 본인 몫이다.

이 상품은 20년 만기 중 5년까지는 연 1%, 나머지 기간은 연 2%의 금리가 적용된다. 가장 큰 매력은 원리금을 분할 상환해야하는 디딤돌 대출이나, 수익공유형 모기지와 달리, 20년 만기 뒤 한꺼번에 상환하는 게 가능하다는 점이다.

대출기간 중에는 저리의 이자만 내면 되기 때문에 상환부담이 가장 적다. 가계 부담이 가장 적다는 게 최대 장점이다. 다만 대출금은 집값의 40%까지만 받을 수 있다. 2억원짜리 아파트를 사면서 8000만원을 손익공유형 모기지로 받았다면, 5년차까지는 연 80만원, 이후는 연 160만원의 이자만 부담하면 된다.

수익공유형 모기지와 대출 자격 조건(5년이상 무주택 및 연소득 기준)과 대상 주택 기준이 같다. 집값의 60~70%에 해당하는 전세금 정도의 자금을 갖은 사람이 낮은 금융비용으로 살 집을 확보하기에 알맞은 상품이라는 평가다.