한미약품 사태 이후 제약·바이오 시장을 위태롭게 바라보는 시각이 형성되고 있다. 제약·바이오 주식시장에도 거품이 끼어 있다는 주장이다. 그러나 차세대 미래 성장 동력으로 제약·바이오산업을 이끌어가야 한다는 점은 분명하다. 이 가운데 삼성바이오로직스 등 굵직한 제약바이오 기업들의 기업공개(IPO)가 이어지고 있어, 투자의 불씨가 다시 살아날지 관심이 쏠리고 있다. 제약·바이오 시장에서 제기되고 있는 거품 논란의 현실을 짚어봤다. [편집자]

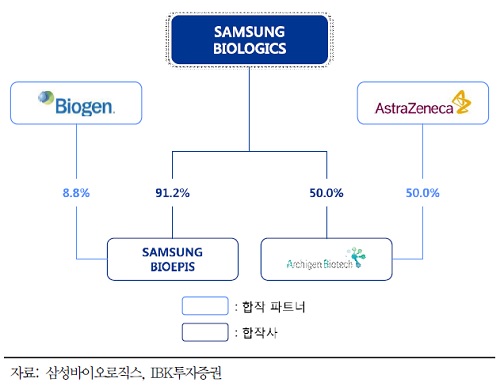

삼성바이오로직스가 오늘(10일) 상장됐다. 삼성바이오로직스는 삼성그룹이 야심차게 추진하고 있는 ‘바이오 신사업’의 핵심 축이다. 삼성은 삼성바이오에피스와 더불어 삼성바이오로직스를 양 날개 삼아, 글로벌 바이오 시장 석권을 향해 달려가고 있다. 때문에 미래 기대주로 꼽히는 삼성바이오로직스 상장은 ‘삼성’이라는 브랜드 파워와 맞물려 시장의 관심을 받아왔다.

◆ 한미사태 불구 기관투자가 인기몰이

삼성바이오로직스가 한미약품 사태를 딛고 올 하반기 ‘바이오 투자 열풍’을 몰고 올지 여부는 시장의 관심사 였다. 한미약품은 대형 기술수출 계약을 연속으로 터뜨리며 지난해부터 제약·바이오 주식시장을 이끌어왔다. 하지만 최근 대형 계약이 해지된데 더해, 이를 늑장 공시해 시장에 충격을 안겨줬다. 바이오 투자 열기에도 찬물이 끼얹어졌다.

이 와중에 삼성바이오로직스는 기관투자자들 인기에 힘입어 바이오 투자심리 위축에도 선방했다는 분석이다. 삼성바이오로직스 공모에는 한국투자증권, 씨티그룹글로벌마켓증권, NH투자증권 등 9개 기관이 몰렸다. 모집가액은 공모가 밴드(11만3000~13만6000원)의 최고가액인 13만6000원으로 정해졌다. 이에 삼성바이오로직스는 애초 공모를 통해 모을 것으로 예상했던 금액(1조8691억~2조2496억원) 중에서도 최대 금액을 확보하게 됐다.

앞서 지난달 26~27일 기관투자자가 실시한 수요예측에서는 400조원 가까운 금액이 몰리며 295대 1의 높은 경쟁률을 기록하기도 했다.

우창희 IBK투자증권 애널리스트는 "삼성바이오로직스는 제약회사의 바이오 의약품을 위탁 생산하는 CMO(ContractManufacturing Organization) 전문 업체로, CMO 시장은 바이오 의약품 시장의 지속 확대, 특허 만료에 따른 바이오 시밀러 출시 러시, 제약 업체의 CMO 비중 증가 추세 등으로 성장이 지속되고 있다"고 밝혔다. 이어 "글로벌 일류수준의 캐파(Capa) 확보로 향후 레버리지 효과가 기대되며, 자회사 삼성바이오에피스의 다양한 파이프 라인으로 미래 수익원 확보가 예상된다"고 덧붙였다.

| ▲ 삼성바이오로직스 자회사 지분관계도 |

◆ 일반공모는 기대에 못미처

그렇다고 삼상바이오로직스가 '한미약품 쇼크'로부터 완전히 벗어난 것은 아니다. 일반공모에서는 당초 높은 흥행을 예상했던 시장 기대치를 밑돌았다. 지난 2~3일 실시된 일반공모에서 청약증거금으로 10조2000억원이라는 금액이 몰리긴 했으나, 다른 삼성 계열사에 비하면 한풀 꺾인 성적이라는 평이다. 앞서 제일모직은 일반공모 청약증거금으로 지난 2014년 30조649억원, 삼성생명은 2010년 19조8444억원을 끌어 모았다.

삼성바이오로직스의 청약 경쟁률 역시 45대 1에 그쳤다. 앞서 삼성SDS가 삼성바이오로직스보다 높은 19만원의 공모가에도 135대 1의 경쟁률을 기록했던 것과 대조적이다.

지난해부터 제약·바이오주 투자 열풍을 주도하던 한미약품에 최근 각종 악재가 닥친 것이 가장 큰 원인으로 지목된다. 한미약품 사태가 마무리 되지 않은 상황에서 주가가 갈 곳을 잃었다는 것이다. 실제로 삼성바이오로직스가 증권거래소에 상장예비심사신청서를 신청한 지난 8월12일만 해도 한미약품 주식은 62만7000원(종가 기준)이었지만, 어제(9일) 종가를 기준으로 반토막(35만8000원)이 난 상태다.

◆ 초기투자 집중..2020년 날아오를까

투자업계는 향후 삼성바이오로직스의 미래가치에 촉각을 곤두세우고 있다. 이 회사는 현재 적자를 지속하고 있지만 사업이 궤도에 오르는 2020년에는 ‘1조 클럽’으로 도약할 것이란 전망이다.

업계는 이번 청약 열기가 한풀 꺾인 것도 사업 초기 막대한 금액을 쏟아 부으며 수익을 얻지 못하는 상황이 영향을 미친 것으로 분석한다. 삼성바이오로직스는 영업손실로 2014년 1195억원에 이어 2015년 2036억원을 기록했다. 부채는 지난해 3조1857억원으로 전년에 비해 4배 이상 급증했다.

하지만 삼성바이오로직스는 그룹의 탄탄한 자금력을 바탕으로 바이오 사업을 꾸준히 밀어붙일 예정이다. 이번에 상장을 통해 확보한 자금 역시 시설투자(7800억원)와 관계기업 투자(4000억원)에 쏟아붓고, 3038억원은 차입금 상환에 쓰겠다는 게 회사측 계획이다.

곽진희 유안타증권 연구원은 “이미 확보된 고객사의 물량을 토대로 삼성바이오로직스의 3개 공장이 정상가동되는 2020년에는 매출액 1조910억원, 영업이익 3377억원이 될 것으로 전망한다”며 “현재의 실적과 향후의 전망과의 차이가 매우 크기 때문에, 앞으로 이 회사가 생산하는 약품의 처방증가속도 등이 기업 가치에 더 큰 영향을 미칠 것으로 예상한다”고 밝혔다.

이태영 메리츠종금증권 애널리스트는 "삼성바이오로직스는 현재 마이너스(-) 현금흐름 상태이지만, 산업의 특성상 향후 5년 내 경쟁자 진입이 어렵고, 생산물량 보장(MTOP) 계약을 통해 장기간 안정적인 수익이 예측되는 점이 특징이다"고 밝혔다. 또 "바이오 의약품 산업의 성장에 따라 지속적인 수요 증대가 예측되며, 이에 따라 안정적인 재무활동을 추정할 수 있는 점 등이 긍정적이다"고 강조했다.