세계 경제가 여전히 불안한 가운데 한국 기업들의 입지가 점점 좁아지고 있다. 정부의 전방위적 지원에 힘입어 부활하고 있는 일본기업과 가격과 기술 모두 턱 밑까지 추격한 중국기업 사이에서 살아남아야 하는 절체절명의 과제를 안고 있는 것이다. 한국 기업들은 부단한 혁신을 통해 위기를 퀀텀 점프의 기회로 만들어야 한다. 글로벌 시장을 공략하기 위한 주요 기업들의 전략과 사업을 점검해 본다. [편집자]

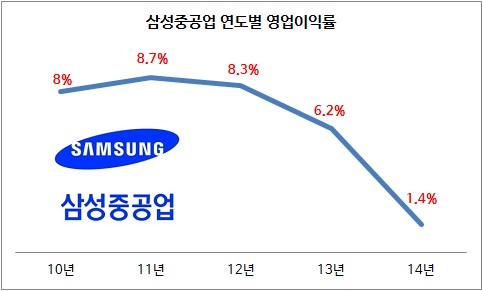

삼성중공업은 조선 빅3 중 가장 높은 수익성을 자랑해 왔다. 앞선 기술력을 바탕으로 드릴쉽과 FPSO 등 해양 플랜트 부문에서 탁월한 실적을 거둬왔다. 경쟁업체들의 영업이익률이 2~3%대에 머물 때에도 삼성중공업은 7~8%대의 영업이익률을 기록할 만큼 안정적인 수주와 수익을 기록했다.

하지만 삼성중공업도 해양플랜트의 덫에서 벗어날 수는 없었다. 견조했던 삼성중공업의 실적은 지난 2분기부터 급감했다. 수주 상황도 좋지 않다. 상선 수주량이 늘고 있지만 해양 수주잔고가 많아 수익성을 저해하고 있다. 삼성중공업은 위기돌파를 위해 '고부가가치 선박'에 집중한다는 전략을 세워둔 상태다.

◇ 커져가는 실적 리스크

삼성중공업은 지난 3분기 조선 빅3 중 유일하게 영업이익을 냈다고 공시했다. '역시 삼성중공업'이라는 이야기가 나왔다. 하지만 이런 평가는 오래가지 못했다. 갑작스럽게 드릴쉽 계약 취소 소식이 전해졌고 삼성중공업은 이를 3분기 실적에 반영했다. 다시 적자로 돌아서는 순간이었다.

삼성중공업은 그동안 조선 빅3 중 가장 높은 수익성을 유지해왔다. 지난 2013년 1, 2분기만 해도 삼성중공업 영업이익률은 조선 빅3 중 가장 높았다. 1분기에는 11.3%, 2분기에는 7.5%였다. 경쟁업체인 현대중공업은 같은 기간 각각 2.9%, 2.2%에 그쳤다. 대우조선해양도 2%대 영업이익률을 기록했다.

◇ 커져가는 실적 리스크

삼성중공업은 지난 3분기 조선 빅3 중 유일하게 영업이익을 냈다고 공시했다. '역시 삼성중공업'이라는 이야기가 나왔다. 하지만 이런 평가는 오래가지 못했다. 갑작스럽게 드릴쉽 계약 취소 소식이 전해졌고 삼성중공업은 이를 3분기 실적에 반영했다. 다시 적자로 돌아서는 순간이었다.

삼성중공업은 그동안 조선 빅3 중 가장 높은 수익성을 유지해왔다. 지난 2013년 1, 2분기만 해도 삼성중공업 영업이익률은 조선 빅3 중 가장 높았다. 1분기에는 11.3%, 2분기에는 7.5%였다. 경쟁업체인 현대중공업은 같은 기간 각각 2.9%, 2.2%에 그쳤다. 대우조선해양도 2%대 영업이익률을 기록했다.

하지만 이처럼 견조했던 삼성중공업의 수익성은 지난 2013년 4분기부터 저가 수주한 물량이 대거 실적에 반영되면서 한순간에 무너졌다. 지난 2012년 8.3%에 달하던 영업이익률은 지난 2013년 6.2%로 낮아졌다. 작년에는 1.42%까지 떨어졌다.

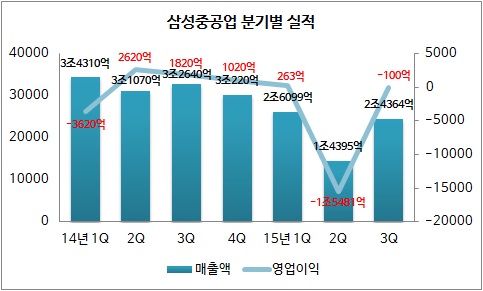

삼성중공업의 수익성이 급격하게 악화된 것은 조선 빅3의 공통적인 문제점인 해양플랜트 때문이었다. 이후 삼성중공업은 부실을 털고 가기 위해 안간힘을 썼다. 작년 1분기 3620억원의 영업손실을 기록했던 것도 해양 부문의 부실을 반영해서다. 이후에는 소폭이나마 영업이익을 거둬왔다.

그러나 올해도 해양플랜트에 발목을 잡혔다. 지난 2분기 또 다시 해양플랜트 부실로 1조5482억원의 영업손실을 기록한데 이어 지난 3분기에도 100억원의 영업손실을 나타냈다. 문제는 현재 삼성중공의 도크에는 건조중인 해양플랜트가 많이 남아있다는 점이다. 인도 시기도 경쟁업체보다 늦은 2017년부터다. 시장에서 삼성중공업의 실적 리스크가 잠재돼 있다고 보는 이유다.

◇ 고부가가치 선박 수주로 돌파

하지만 삼성중공업의 상황이 비관적인 것만은 아니다. 가장 눈에 띄는 부분은 수주다. 비록 과거처럼 대형 수주 소식을 전하지는 못하고 있지만 삼성중공업이 강점이 있는 LNG부문 등에서 성과를 내고 있다는 점은 주목할 만하다. 또 상선 수주량도 늘고 있어 장기적 관점에서 재도약 가능성이 높다는 의견이 많다.

삼성중공업은 10월 기준 누적 100억달러를 수주했다. 이는 올해 조선 빅 3 중 가장 많은 수주액이다. 삼성중공업은 또 올해 10억달러 이상의 대형 해양수주를 기록한 유일한 국내 업체다. Statoil로부터 수주한 해상플랫폼 공사와 더치 쉘과 체결한 Browse 프로젝트 관련 LNG FPSO(부유식 액화천연가스 생산·저장설비) 하부선체 건조 계약이 대표적이다.

삼성중공업은 10월 기준 누적 100억달러를 수주했다. 이는 올해 조선 빅 3 중 가장 많은 수주액이다. 삼성중공업은 또 올해 10억달러 이상의 대형 해양수주를 기록한 유일한 국내 업체다. Statoil로부터 수주한 해상플랫폼 공사와 더치 쉘과 체결한 Browse 프로젝트 관련 LNG FPSO(부유식 액화천연가스 생산·저장설비) 하부선체 건조 계약이 대표적이다.

| ▲ 삼성중공업은 LNG FPSO와 같은 고부가가치 선박 수주 확대를 통해 위기를 돌파하겠다는 계산이다. |

특히 Browse 프로젝트의 경우 후속 발주도 기대되고 있어 향후 수주 전망은 밝다는 것이 업계의 분석이다. LNG관련 선박은 고부가가치 선박이다. 고도의 기술력이 필요한 만큼 가격이 높다. 실제로 삼성중공업이 더치 쉘로부터 수주한 LNG FPSO의 경우 3척의 가격이 5조2724억원에 달한다.

상선 부문도 경쟁업체에 비해 탄탄한 수주 실적을 보이고 있다. 작년 삼성중공업의 상선부문 수주액은 41억 달러다. 올해는 현재까지 39억 달러를 달성했다. 삼성중공업의 올해 10월까지 수주실적은 28척으로 탱커 16척, 컨테이너선 10척, LNG선 2척으로 구성돼 있다. 삼성중공업은 LNG선, 초대형 컨테이너선, 유조선 등 고부가가치 선박 수주에 총력을 기울인다는 계획이다.

해양부문의 대형 수주와 상선 부문의 견조한 수주 실적에 힘입어 삼성중공업은 조선 빅3 중 가장 높은 수주 목표 달성률을 보이고 있다. 삼성중공업의 10월 현재 수주목표액 달성 비율은 66.6%다. 반면 현대중공업은 55.4%, 대우조선해양은 33.8%에 머물고 있다.

◇ 장기적 관점에서 봐야

조선 빅3 중 가장 좋은 수주실적을 보이고 있지만 시장의 우려는 여전하다. 조선업황 침체의 정도가 깊은 데다 해양플랜트 리스크가 여전히 남아있어서다. 특히 삼성중공업의 경우 현재 건조중인 해양플랜트의 인도 시기가 오는 2017년부터 2018년에 집중돼 있어 경쟁업체들에 비해 적자구간 탈출 시기가 더 늦어질 것으로 보인다.

그럼에도 시장에서는 삼성중공업이 높은 기술력을 보유하고 있는 만큼 고부가가치 선박 수주를 통해 이를 극복할 수 있을 것으로 보고 있다. 다만 적자구간 탈출이 빠른 시일 내에 이뤄지기는 힘들 전망이어서 장기적인 관점에서 봐야한다는 의견이다.

| ▲ 시장에서는 해양 물량을 아직 많이 보유하고 있는 삼성중공업에 대해 우려의 시선을 보내고 있다. 하지만 기술력을 갖춘 만큼 고부가가치 선박 중심의 포트폴리오를 갖춘다면 실적 턴어라운드를 이뤄낼 수 있을 것으로 보고 있다. |

상선 발주량은 갈수록 줄어들 전망인 데다 이미 수주한 고부가가치 선박의 인도 시기도 향후 6~7년 뒤다. 따라서 단기간에 실적이 나아지지는 않을 것이란 전망이 많다. 삼성증권에 따르면 올해 전세계 상선 발주량은 전년대비 18% 감소한 6600만GT로 예상되고 있다. 내년에는 이보다 16% 감소한 5500만GT로 추정했다. 이는 갈수록 수주 경쟁이 치열해진다는 것을 의미한다.

또 LNG FPSO와 같이 이미 수주한 고부가가치 선박의 인도에는 오랜 시간이 걸린다는 점도 장기적인 관점에서 지켜봐야한다는 분석의 근거가 되고 있다. 이번에 수주한 Browse 프로젝트 관련 LNG FPSO의 인도 시기는 오는 2021년에서 2023년에 걸쳐 진행된다. 따라서 당장 내년 실적에는 반영되지 않는다.

업계 관계자는 "현 시점에서 삼성중공업이 단기간에 실적 턴어라운드를 할 것으로 기대하는 것은 무리"라며 "기술력을 바탕으로 고부가가치 선박 수주에 집중해 향후 호황기를 대비한 체력 비축에 초점을 두고 있다고 보면 된다"고 설명했다.

또 LNG FPSO와 같이 이미 수주한 고부가가치 선박의 인도에는 오랜 시간이 걸린다는 점도 장기적인 관점에서 지켜봐야한다는 분석의 근거가 되고 있다. 이번에 수주한 Browse 프로젝트 관련 LNG FPSO의 인도 시기는 오는 2021년에서 2023년에 걸쳐 진행된다. 따라서 당장 내년 실적에는 반영되지 않는다.

업계 관계자는 "현 시점에서 삼성중공업이 단기간에 실적 턴어라운드를 할 것으로 기대하는 것은 무리"라며 "기술력을 바탕으로 고부가가치 선박 수주에 집중해 향후 호황기를 대비한 체력 비축에 초점을 두고 있다고 보면 된다"고 설명했다.