삼성중공업이 1년만에 다시 1조5000억원이 넘는 자본확충에 본격 착수했다. 장기간 계속되고 있는 재무악화로 인해 선제적인 자금 확보가 시급하기 때문이다. 최대주주 삼성전자를 비롯한 계열 주주사들도 최소한 3000억원이 넘는 자금을 추가로 대줘야 할 것으로 보인다.

삼성중공업은 26일 이사회에서 1조5600억원 유상증자를 추진키로 결의했다. 지난해 말 발표한 자본확충 계획에 따라 이날 임시 주주총회에서 발행가능주식 한도를 5억주에서 8억주로 늘리는 정관변경 안건을 의결함으로써 증자 추진을 위한 사전정지작업이 완료된 데 따른 것이다.

주주배정후 실권주 일반공모 방식으로 진행되는 이번 증자에서 발행할 신주는 2억4000만주다. 우리사주조합에 20%(4800만주)가 우선배정됐고, 이외 80%는 주주 보유주식 1주당 0.53주가 배정됐다.

현 모집예정금액 1조5600억원은 예정발행가는 6510원(액면가 5000원)을 기준으로 한 것이다. 최종발행가는 오는 4월9일 확정된다.

발행가격이 결정되면 4월12~13일 우리사주(예정발행가 기준 3120억원) 및 주주(1조2500억원)을 대상으로 청약을 실시한다. 실권주는 4월17~18일 일반공모가 이뤄진다. 이어 4월20일 자금 납입을 거쳐 증자를 마무리한다.

삼성중공업의 주주 대상 증자는 불과 1년여 만이다. 올해 만기 도래하는 차입금 상환과 금융권의 추가 여신 축소 등에 선제 대응하기 위한 것이다. 자본확충에도 불구하고 재무실적이 악화돼 자금사정이 좋지 않기 때문이다.

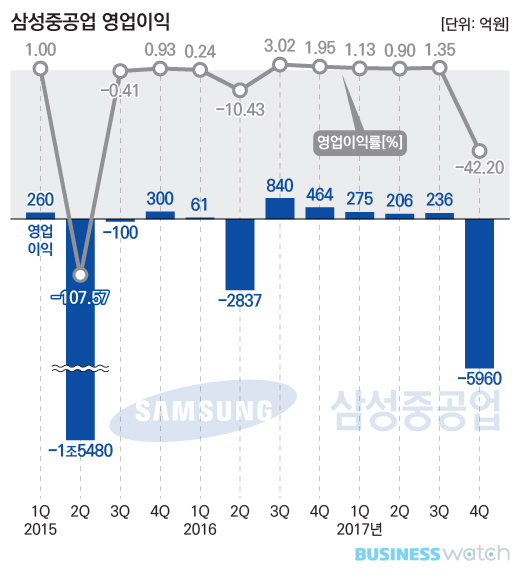

삼성중공업은 2011년 유럽발 재정위기 뒤에 찾아온 조선업 장기 불황으로 2012년 1조2060억원(연결기준)에 달했던 영업이익이 매년 예외 없이 감소하며 2015년에는 급기야 1조5020억원 적자로 돌아섰다.

벌이가 신통치 않아지자 빚이 급속도로 불어났다. 2012년 말 3조1930억원이던 차입금은 2015년 말에는 5조330억원으로 확대됐다. 부채비율 또한 214.9%에서 305.6% 껑충 띄었다.

이에 따라 2016년 5월 주채권은행인 산업은행으로부터 자구안을 요구받고 자산매각과 인력감축 등을 통한 1조5000억원 규모의 자구안을 마련해야 했다. 2016년 11월 실시된 1조1400억원(발행주식 1억5910만주·발행가 7170원) 유상증자도 이 같은 자구계획의 일환이다.

이 과정에서 삼성중공업은 계열사들로부터 적잖은 지원을 받았다. 주주배정후 실권주 일반공모 방식으로 진행된 당시 증자에서 최대주주 삼성전자 1810억원을 비롯해 삼성생명 347억원 등 6개 계열 주주사들로부터 총 2470억원을 출자받은 것.

하지만 삼성중공업의 재무실적은 여전히 신통치 않다. 지난해 영업손실(연결기준) 5240억원으로 2015년 이후 3년연속 영업적자를 기록했다. 전년(-1470억원)의 거의 3배다. 특히 삼성중공업은 증자 계획 발표 당시 2018년에도 4900억원의 적자를 낼 것으로 예측한 바 있다.

삼성중공업이 재무구조 개선을 위해 1년 만에 또 자본확충에 나서자 삼성전자를 비롯한 6개 계열사들로서는 또다시 자금지원에 나서야 하는 상황이다. 삼성중공업 최대주주인 삼성전자는 현재 16.9%의 자분을 소유 중이다. 이외 삼성생명 3.2%, 삼성전기 2.3% 등 5개 계열사가 6.2%를 가지고 있다.

따라서 20% 초과청약한도를 배제하고 한다고 해도 신주배정비율대로 배정된 금액은 삼성전자가 2260억원이다. 이외에 삼성생명 434억원, 삼성전기 306억원 등 6개사가 총 3110억원에 이른다.