도널드 트럼프 미국 대통령 당선인이 내년 1월 두 번째 임기를 시작하는 가운데 미국 경제에 전 세계 관심이 쏠린다. 우리나라에서도 국내 투자자들의 미국주식 보유액이 사상 첫 170조원 돌파를 앞두고 있는 만큼, 뉴욕증시의 향방에 주목하고 있다.

증권가에선 내년에도 미국증시의 강세가 계속될 것으로 전망한다. 미국 기업들의 가파른 이익성장이 기대되는 덕분이다. 인공지능(AI)이 여전히 핵심 테마 역할을 하는 가운데 트럼프 행정부의 정책 수혜 업종에 주목할 필요가 있다는 분석이다.

서학개미 올해만 680조 거래했다

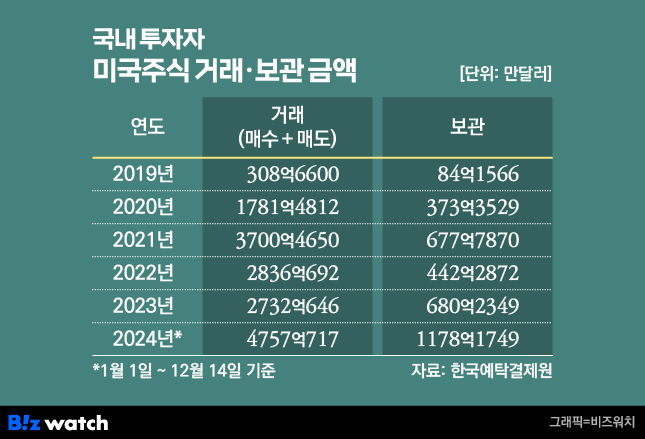

18일 한국예탁결제원 세이브로에 따르면 국내투자자들이 올 한해(1월1일~12월14일) 거래(매수+매도)한 미국주식은 4757억달러(한화 약 684조원)로 집계됐다. 이는 작년 대비 74%나 증가한 규모다. 순매수한 금액은 106억달러(한화 약 15조원)를 기록했다.

미국 주식 거래액은 서학개미들이 본격적으로 늘어나기 시작한 2020년 1000억달러를 처음 돌파했다. 그 다음해인 2021년 3700억달러로 급증했으나 2022~2023년 주춤한 모습을 보이기도 했다. 그러나 올해 자금이동이 빨라지며, 12월14일 기준 국내투자자의 미국 주식 보관액은 1178억달러(한화 약 169조원)을 기록했다. 보관액 기준 처음으로 1000억달러를 돌파한 것이다.

올 들어 미국 주식에 대한 인기가 높아진 이유는 올해 국내증시 부진과 뉴욕증시의 호황이 겹치면서다. 특히 챗GPT 열풍을 필두로 AI가 주식시장의 핵심테마로 자리잡자 AI산업을 선도하는 빅테크에 자금이 몰렸다.

엔비디아가 대표적이다. 엔비디아의 주당순이익(EPS)은 0.03달러 수준에서 최근 0.81달러까지 올랐으며 주가수익비율(PER)은 2022년 35배에서 2023년 상반기 51배로 치솟았다. 최근에는 브로드컴이 맞춤형 AI칩 개발로 엔비디아의 대항마로 각광을 받고 있다.

연말 비상계엄 사태로 국장 탈출에 속도가 붙었다. 이번달 개인투자자가 코스피에서 2조3900억원어치를 팔아치웠는데, 이는 올 한해 개인 순매도액의 40%를 차지한다.

내년에도 AI 빅테크가 이끈다

증권가에서는 내년에도 미국증시 강세가 이어질 것으로 본다. 실적 성장을 이어갈 미국 기업이 상대적으로 많다는 점이 핵심 근거다.

토스증권 리서치센터는 '2025 연간전망' 리포트를 통해 내년 S&P500 이익성장률을 올해 9.8%보다 높은 10%로 추정했다. 나스닥의 이익 성장률은 17.9%에서 32.5%로 뛸 것으로 내다봤다. 한국이나 일본 기업의 EPS 성장률 추정치가 더 높지만 올해에 비해 성장률이 줄어드는 반면, 미국기업의 성장률은 올해보다 내년이 더 높아진다는 점이 포인트다.

토스증권이 내년에도 미국 기업들의 이익 성장세에 속도가 붙을 것이라고 보는 이유 중 하나는 여전히 AI 테마가 증시를 주도하는 핵심 키워드로 꼽히는 가운데, 미국이 관련 산업을 주도하고 있기 때문이다. 실제로 엔비디아, 마이크로소프트, 구글(알파벳), 아마존, 메타 등 AI 산업을 이끄는 5개 기업이 S&P500 기업의 이익 증가에서 차지하는 비중은 80%가 넘는다.

내년에는 △AI 인프라 핵심인 데이터센터 △데이터센터 가동을 위해 필요한 전력 △AI 상용화 과정에서 수혜가 예상되는 생산성 소프트웨어·자율주행에 주목할 필요가 있다.

이영곤 토스증권 리서치센터장은 "지금은 AI로 돈을 벌기 시작한 일부 대형기업이 주목받지만, 혁신기술이 대중화되면 그 과정에서 밸류체인 내에 있는 중소형 기업은 물론 주변 산업도 함께 성장한다"며 "내년 역시 AI의 무궁무진한 발전 가능성에 베팅할 때"라고 분석했다.

트럼프 2.0 시대 수혜주는…'금융·에너지·소비재'

토스증권은 트럼프 2.0 시대에 대비한 정책 수혜 업종으로는 △금융 △에너지 △경기민감 소비재 △필수 소비재를 제시했다.

트럼프 정책의 핵심을 내수와 소비개선으로 보고, 정권 시작부터 원유생산을 늘리고 정뷰 규제를 줄이는 정책을 즉시 도입할 것으로 봤다. 이 경우 금융과 에너지 관련 주식이 강세를 보일 것이라고 예상했다. 대형주 중에서는 블랙스톤, 골드만삭스, 뱅크오브아메리카의 2025 년 연간 실적 성장 가능성이 각각 34%, 16%, 14%로 기대치가 높다. 에너지 업종에서는 필립스66, 원오크, 셰브론이며 각각 24%, 18%, 11%의 이익 성장이 예상된다.

금리인하와 감세 정책으로 가처분소득이 늘면서 자동차, 가전, 소매 등 경기 민감 소비재의 주가도 긍정적인 영향을 받을 것으로 봤다. 토스증권이 이익 성장률이 가장 높을 것으로 예상하는 기업은 테슬라, 아마존, 스타벅스, 나이키, 부킹홀딩스다.

다만 미국 증시가 최근 급격히 오르며 PER이 과거 대비 높아진 만큼 2~3분기 조정장이 올 수 있다는 예측도 제시했다. PER은 통상 이익성장률을 6개월 정도 앞서는데, 2026년 이익 성장률을 고려할때 2025년 PER은 낮아질 수밖에 없다는 설명이다.

이영곤 센터장은 "다만 하반기로 갈수록 이익 성장률 둔화 우려가 해소되면서 주가는 다시 상승 흐름을 탈 것"이라고 전망했다. 그는 이어 "금리인하는 2025년 초반 인하 후 멈췄다가 연말 경기 둔화에 대응하면서 다시 인하를 재개할 것으로 예상된다"며 "이를 고려하면 주가 흐름 역시 2~3 분기보다는 연말이 더 나을 것"이라고 설명했다.