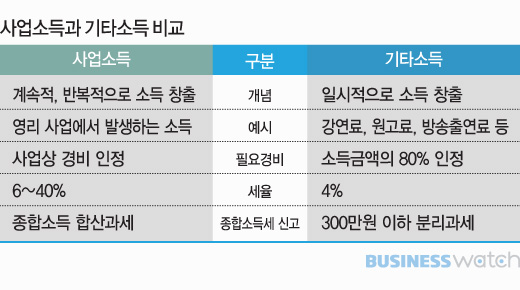

법인에 소속된 세무사가 부업으로 세금 문제를 자문해주고 수수료를 받았다면 사업소득일까 기타소득일까. 소득의 종류에 따라 세부담이 달라지기 때문에 세무사들에겐 민감한 문제다.

자문료가 사업소득이라면 종합소득세를 신고할 때 다른 소득과 합산해서 계산하기 때문에 세부담이 무거워진다. 반면 기타소득으로 인정될 경우 80%의 필요경비를 인정 받을 수 있어 세부담이 가벼워진다.

일부 세무사는 과세자문료를 자신의 업무와 상관 없는 기타소득으로 신고해 세부담을 줄이려고 하는데 국세청은 사업소득으로 보고 세금을 추징해 분쟁이 벌어지기도 한다. 세무사가 세금 문제에 대해 자문하는 것은 당연히 직무와 관련성이 높다는 게 국세청의 입장이다.

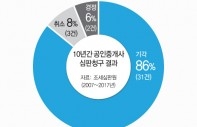

최근 3년 사이 조세심판원에 제기된 세무사들의 심판청구에서는 과세자문료에 대한 해석이 극명하게 엇갈렸다. 국세청 고위직 관료 출신인 이모씨는 2004년 퇴직 후 대형로펌에서 상임고문으로 근무하고 있다. 이씨는 2007년부터 2010년까지 대기업 9곳에 대해 세무와 경영 전반에 대해 자문해주고 5억여원의 자문료를 받았다. 그는 자문료를 6개월 단위로 받아왔지만 기타소득이라고 판단하고 80%의 필요경비를 적용해 종합소득세를 신고해 왔다.

하지만 국세청은 이씨가 대기업들로부터 받은 자문료를 '사업소득'으로 판정했다. 자문을 제공한 기간이 길고 자문료의 액수와 지급횟수가 고액이라는 점을 감안할 때 사업활동에 의한 소득이라는 설명이다. 조세심판원도 "계속성과 반복성을 지닌 수익활동으로 자문용역을 제공한 것"이라며 "전문서비스업에서 발생하는 사업소득에 해당하므로 과세 처분에 잘못이 없다"고 밝혔다.

자문료를 기타소득으로 인정받은 사례도 있다. 세무법인에서 근무하는 개업 19년차 김모 세무사는 2010년 신도시공동건축조합의 양도소득 관련 연구용역에 참여해 자문료를 받고 이듬해 5월 기타소득으로 신고했다. 당시 용역은 한 차례만 수행하고 종료됐기 때문에 일시적인 소득으로 판단한 것이다.

국세청이 2015년 말 뒤늦게 자문료를 사업소득으로 다시 계산해 종합소득세를 추징했지만 김 세무사는 조세심판원에 억울함을 호소했다. 심판원은 "세무사 업무 19년간 연구용역이 1건에 불과한 점을 볼 때 반복적인 활동이 아니라 일시적 용역으로 판단된다"며 국세청에 과세 취소 결정을 내렸다.