7월 셋째주 공모주 일정을 알아볼게요.

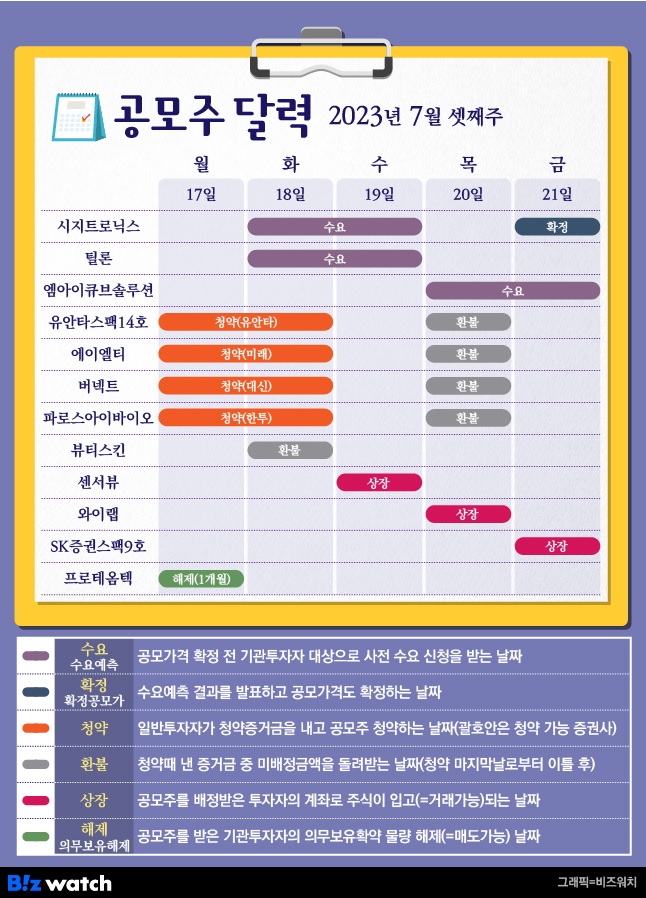

이번 주에는 시지트로닉스, 틸론(18~19일)에 이어 엠아이큐브솔루션(20~21일)이 기관투자자 대상 수요예측을 진행해요. 20~21일 수요예측을 계획했던 스마트레이더시스템은 증권신고서 정정으로 수요예측 일정을 8월초로 미뤘어요.

특수 반도체 제조기업 시지트로닉스

시지트로닉스는 2008년 설립한 특수반도체 제조 기업이에요. 기존 전력반도체보다 변환효율이 뛰어난 GaN 전력반도체를 국내 최초로 개발해 주목받고 있어요.

2020년 한국전자통신연구원(ETRI)으로부터 관련 기술을 이전받아 개발에 나섰고 지난해 2월 시제품 개발에 성공했어요. GaN 전력반도체는 최근 전기차 등에 많이 탑재되는데요. 전량 수입에 의존해 왔던 만큼 양산 성공시 회사는 수입 물량의 상당 부분을 대체할 수 있을 것으로 기대하고 있어요.

주요 제품으로는 반도체 정전기를 방지하는 ESD소자, 리모컨, 자동문에 사용되는 센서 소자, 전력반도체 파워소자 등이 있어요.

매출액은 2020년 120억원, 2021년 155억원, 2022년 145억원을 기록했고 1분기에는 36억원을 기록했어요. 이중 수출 비중이 2020년 59.2%에서 2022년 81.4%, 올해 1분기 91.6%로 높아지는 추세예요.

다만 지속적인 영업손실과 적자를 기록 중인데요. 지난해 48억원, 올해 1분기 13억원의 영업손실을 냈어요. 1분기 기준 결손금은 228억원 수준. 이에 기술성장특례로 상장을 추진해요. 90만주를 100% 신주 모집 방식으로 진행하고요. 2025년 추정당기순이익을 139억원으로 가정해 희망가 1만8000원~2민원을 산정했어요.

공모로 약 160억원을 모집해 GaN 전력반도체 생산을 위한 시설자금과 연구개발비 등에 사용할 예정이에요. 18~19일 수요예측을 거쳐 21일 공모가를 확정, 24~25일 공모 청약을 진행해요. 대표주관사는 유안타증권. 상장일 유통가능 물량은 56.33%로 높은 수준이에요.

몸값 확 낮춘 클라우드 가상화 전문 기업 틸론

틸론은 클라우드 가상화 전문 기업이에요. 가상 데스크톱 솔루션을 주요 제품으로 하고 있는데요. 데스크톱 가상화는 업무용 개별 PC나 노트북의 프로그램, 데이터 등 컴퓨팅 환경을 데이터센터 서버 한곳에 모아 인터넷을 통해 언제든 개인 PC 환경을 불러올 수 있는 기술이에요.

코넥스에서 코스닥 이전 상장을 추진 중인 틸론은 앞서 금융감독원의 증권신고서 정정 요청으로 일정이 3개월가량 연기됐는데요. 이 과정에서 미래수익 추정치와 공모희망가를 낮췄어요.

틸론은 2020년 91억원, 2021년 126억원, 2022년 98억원의 매출을 기록했는데요. 같은 기간 48억원, 13억원, 8억원의 영업손실을 기록했어요. 올해 1분기 기준 459억원의 누적 결손금을 기록했고요.

이에 기술성장특례로 상장에 도전하는데요. 올해 추정순이익을 당초 96억원에서 34억원으로, 2024년 추정순이익은 185억원에서 116억원으로 낮췄어요. 그결과 희망공모가도 최초(2만5000원~3만원) 대비 절반가량 낮아진 1만3000원~1만8000원으로 수정했어요.

모집금액도 150억원(이하 희망가 하단 기준)에서 78억원으로 줄었고요. 틸론은 시설자금과 채무상환 자금 등에 사용하려던 공모자금을 연구개발비와 해외사업비 등 운영자금으로 활용할 예정이에요.

지난해 유동부채가 유동자산보다 157억원 많아 영업현금흐름 개선이 이뤄지지 않으면 계속기업 불확실성이 커질 수 있다는 내용도 정정신고서에 추가했어요. 매출인식을 당겨 당기순익을 과다 계산하는 등 회계처리 위반 사항도 적발돼 금융당국으로부터 경고 조치를 받고 2016년부터 5년간 사업보고서 정정신고서도 제출했어요.

틸론의 최대주주는 최백준 대표(38.21%)로 특수관계인 지분을 포함하면 45.39% 수준이에요. 2년간 의무보유를 약속했고 구주매출은 없지만 상장일 유통 가능 물량이 54.09%로 적지 않아요.

총 공모주식수는 60만주, 100% 신주모집 방식으로 진행해요. 18~19일 수요예측을 거쳐, 24~25일 청약을 진행할 예정. 대표주관사는 키움증권이에요.

스마트팩토리 솔루션 기업 엠아이큐브솔루션

엠아이큐브솔루션은 2010년 설립한 스마트팩토리 솔루션 기업이에요. 공장자동화 관련 소프트웨어를 개발하고 판매하는 회사인데요.

엠아이큐브솔루션은 스마트공장 구축 지원사업, 스마트공방 기술보급사업, 대·중·소 상생형 스마트공장 지원사업 등 다양한 정부 지원사업을 해왔어요. 삼성전기, 삼성SDI, SK하이닉스, CJ제일제당, 한국항공우주산업(KAI), 조선내화 등 기업의 스마트공장 시스템을 구축, 운영한 경험을 보유하고 있어요.

매출액은 2021년 170억원에서 2022년 223억원으로 늘었고, 같은 기간 영업이익은 약 4억원에서 28억원으로, 당기순이익도 각각 5억원, 28억원을 기록했어요.

현재 정부에서 주도적으로 스마트공장 보급 지원과 고도화에 나서고 있는 점은 사업에 강점이 될 수 있는데요. 경쟁사가 많다는 점은 악재로 꼽혀요.

최대주주는 산업용 로봇 생산과 물류 자동화 시스템을 공급하는 코스닥 상장사 에스피시스템스로 지분 64.1%(공모 후 지분율 47.56%)를 보유 중이에요. 박문원 공동 대표를 포함한 특수관계인 지분을 합치면 현재 100%를 보유 중.

총 121만주를 100% 신주모집 방식으로 진행하고요. 희망가는 8500원~1만원. 약 103억원(공모가 하단 기준)을 모집해 운영자금, 연구개발비, 인력채용비 등으로 사용할 예정이에요.

20~21일 수요예측을 거쳐 26~27일 공모청약을 진행해요. 대표주관사는 한국투자증권. 상장 당일 유통가능 물량은 22.54%예요.

에이엘티, 버넥트, 파로스아이바이오 17~18일 동시청약

이번주 공모청약 일정은 총 4건이 있는데요. 기업인수목적회사인 유안타스팩14호와 에이엘티, 버넥트, 파로스아이바이오가 일반투자자 대상 공모청약에 나서요.

4곳 모두 17~18일에 동시청약을 진행해요. 여러 곳에 공모주 청약을 계획했던 투자자라면 전략을 잘 짜야 할 필요가 있어요.

에이엘티는 반도체 검사 기업이에요. 비메모리 반도체 생산 공정에 필요한 검사를 수행하는데요. 전기자동차용 전력 반도체칩, 디스플레이 구동칩, 인공지능 반도체 테스트 분야 등에 특허를 보유하고 있어요.

주요 고객사는 삼성전자, SK하이닉스와 국내 우량 팹리스(반도체를 직접 제조하지 않고 설계만 전문적으로 하는 기업) 업체들이에요.

연결 기준 매출액은 2020년 307억원, 2021년 418억원, 2022년 443억원으로 증가 추세이고요. 올해 1분기에는 142억원의 매출과 41억원의 영업이익, 36억원의 순이익을 기록했어요.

에이엘티의 최대주주는 창립자 천병태 사내이사로 지분 21.7% 보유 중이에요. 천 사내이사는 2003년 창립 이후 꾸준히 대표이사직을 역임하다 지난해 내부통제 강화를 위해 전문경영인인 이덕형 대표를 영입하며 공동대표를 맡았는데요. 올해 3월 공동대표직을 사임하면서 현재는 사내이사로만 머물고 있고, 이덕형 대표가 단독대표를 맡고 있어요.

청주세무서에서 2018년 거짓세금계산서 발급과 수취 문제로 천 사내이사를 조세범처벌법 위반, 특정범죄가중처벌 등에 관한 법률 위반 혐의로 고발하고 회사와도 소송을 벌이고 있는데요. 상장을 앞두고 대표이사가 얽힌 소송에 대해 부담을 느낀 조치로 보여요.

천 사내이사는 기타주주인 하종순(11.73%), 천성민(0.93%)과 공동보유목적 주주협약을 체결하고 3년간 의결권(34.36%)을 공동행사하기로 했어요. 이 기간 주식도 의무보유할 예정이에요.

상장공모는 100% 신주모집(90만주) 방식으로 진행하고 미래에셋증권을 통해 청약할 수 있어요. 공모가는 수요예측 결과를 반영해 희망가(1만6700원~2만500원)보다 높은 2만5000원으로 정했어요. 모집총액은 225억원 규모예요. 상장일 유통가능 물량은 45.7%(387만5905주)예요.

버넥트는 산업용 확장현실(XR) 기술 기업. 산업현장을 3차원으로 디지털화해 원격에서 실시간으로 현장 정보를 확인하고 위험요소를 파악하거나 해결할 수 있는 서비스를 제공해요.

사업초기 한국전력공사와 한국가스공사 등에 제품을 공급했고, LG그룹, 현대중공업그룹 그룹 등으로 매출처를 넓히고 있어요.

자체 개발한 XR 원천기술을 토대로 산업현장뿐 아니라 문화재 3D 복원이나 위험한 교육현장 등에서 다방면으로 사업을 진행 중이에요. AR(증강현실) 광고, 마케팅, 이커머스(전자상거래) 및 글로벌 디지털 플랫폼 시장으로 신사업을 확장할 계획이에요.

매출은 2020년 21억원, 2021년 35억원, 2022년 50억원으로 늘어나는 추세지만 XR컨설팅 산업자체가 초기 단계다보니 수익성은 부진한 상황. 설립 이후 영업손실과 적자가 이어지면서 올해 1분기 연결기준 누적 결손금이 231억원을 기록했어요.

이에 기술성장특례 상장을 추진하는데요. 공모는 100% 신주모집(160만주) 방식으로 진행하고 대표주관사는 대신증권이에요. 수요예측 결과를 반영해 공모가는 희망가(1만1500원~1만3600원)보다 높은 1만6000원으로 정했어요. 상장일 유통가능 물량은 33.59%예요.

버넥트 최대주주는 창립자인 하태진 대표로 공모 전 43.86%, 공모 후 37.0%를 보유할 전망이에요. 한화가 전략적투자자(SI)로 100억원을 투자해 상장 전 10.08%의 지분을 보유하고 있고, 산업은행도 8.39%를 보유 중이에요. 한화는 상장 후 6개월, 산업은행은 1개월 동안 의무보유할 예정.

파로스아이바이오는 신약개발 전문 기업이에요. AI와 빅데이터 기술을 기반으로 한 연구개발 플랫폼 '케미버스(Chemiverse Platform)'를 통해 신약을 개발하는 것이 특징이에요.

난치성 질환 치료제 개발에 주력하고 있고, 급성골수성백혈병·난소암(PHI-101), 대장암·흑색종 후보물질(PHI-501), 표적항암제(PHI-201) 등을 주요 파이프라인으로 두고 있어요.

바이오기업인 만큼 매출이나 영업이익이 나지 않아 기술성장특례로 상장을 추진해요. 지난해 22억원, 올해 1분기에도 22억원의 영업손실을 기록했고, 올해 1분기 기준 749억원의 결손금이 누적된 상태예요.

최대주주는 윤정혁 대표로 23.79%를 보유 중이에요. 특수관계인 지분 포함시 36.78%. 공모 후에는 32.67%로 감소할 것으로 보여요. 상장후 유통가능 물량은 33.8%예요.

100% 신주모집 방식으로 140만주를 모집할 예정. 수요예측 결과 공모가는 희망가(1만4000~1만8000원) 하단인 1만4000원으로 정했어요. 대표주관사는 한국투자증권. 한국투자증권은 상장 후 6개월간 공모가의 90% 가격에 청약받은 주식을 다시 사주는 환매청구권을 일반청약자 대상 35만주에 부여할 예정이에요.

센서뷰, 와이랩 코스닥 시장 상장

이번 주에는 지난주 청약을 진행한 센서뷰와 와이랩이 19일과 20일에 각각 코스닥 시장에 입성해요. 기업인수목적회사인 SK증권스팩9호는 21일 상장해요. 센서뷰의 상장 당일 유통가능 물량은 36.83%, 와이랩은 37.53%인 점도 참고해 주세요.

상장 한달째에 접어든 프로테옴텍은 기관투자자 의무보유확약 물량 27만4726주가 17일 해제되는데요. 프로테옴텍의 주가는 공모가(4500원)보다 낮게 거래 중이어서 물량 출회 가능성은 크지 않아 보여요.

*공모주 수요예측 및 청약 일정은 증권신고서 중요내용 정정으로 인한 효력 발생 연기 시 미뤄질 수 있어요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.