편의점업계 '빅 2' GS25와 CU가 이번에도 승부를 내지 못했다. 꾸준히 매출 격차를 좁혀오던 CU가 2분기엔 60여억원 차이로 역전에 성공했지만 회계기준 등을 고려하면 '오차범위' 내에 있다는 평가다.

드디어 역전했씨유

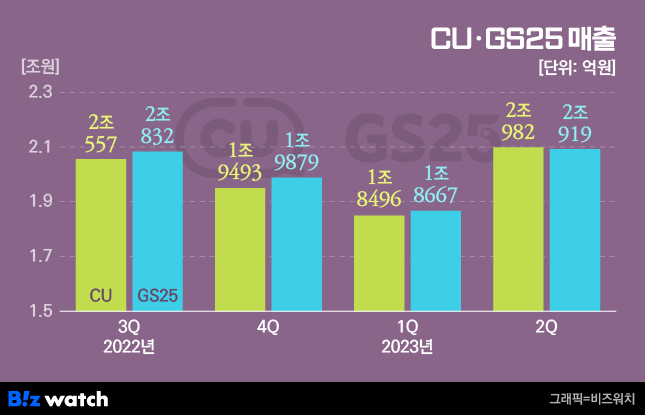

BGF리테일은 지난 2분기에 전년 동기 대비 9.4% 늘어난 2조982억원의 매출을 기록했다. 같은 기간 GS25(GS리테일 편의점부문)의 매출은 7.1% 증가한 2조919억원이었다. 2021년 양 사의 연간 매출 격차는 4500억원대, 지난해엔 1600억원대였다. 올해 1분기엔 171억원으로 격차가 급격히 줄었고 결국 2분기 역전을 이뤄냈다.

GS25도 할 말은 있다. CU의 매출은 BGF리테일의 연결 기준 매출이지만 GS25는 GS리테일의 편의점 부문 매출만을 계산한다. 지난 1분기의 경우, BGF리테일 전체 매출 1조8496억원 중 99.4%인 1조8384억원이 편의점 부문 매출이었다. 이 비율을 그대로 2분기 매출에 적용하면 약 2조856억원이 된다. GS25가 1위를 지키는 셈이다.

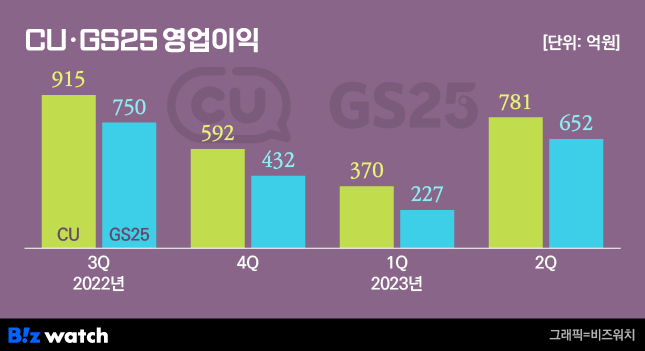

영업이익은 CU가 GS25를 따라잡은 지 오래다. 매분기 100억원 이상의 차이가 있다. 올 2분기에도 CU는 781억원의 영업이익을 올렸다. 이익률은 3.7%다. 업태 특성상 이익률이 낮게 나오는 편의점업치고는 나쁘지 않다.

GS25는 전년 동기 669억원 대비 2.6% 감소한 652억원을 기록했다. 운영점 증가에 따른 감가상각비 증가, 일회성 소모품비 반영, 인건비 증가 등이 원인이라는 설명이다.

하반기엔요

업계에서는 코로나19로 인해 유통업계에서 위상이 높아진 편의점이 당분간 고성장을 지속할 수 있을 것으로 보고 있다. 실제 산업통상자원부에 따르면 지난해 30~33% 수준이었던 오프라인 채널 내 편의점 매출 비중은 올해 2분기 35%까지 늘었다. 유통채널별 매출 증가율도 전체 오프라인 평균(5%)를 크게 웃도는 10%에 달했다.

특히 3분기는 편의점업계의 최대 성수기다. 이 시기에 음료와 커피, 얼음컵, 아이스크림 등 핵심 제품 매출이 급증한다. 지난해에도 양 사는 3분기에 나란히 매출 2조원을 돌파하며 성수기 효과를 톡톡히 누렸다.

GS25는 유흥·관광지 등 특수상권 점포의 반등을 기대하고 있다. GS25는 주요 편의점 브랜드 중 특수상권 출점이 가장 많다. 코로나19 영향에 부진했던 특수상권 점포가 성수기 효과를 받아 반등에 성공한다면 기저효과까지 누릴 수 있다.

CU는 앞서고 있는 점포 수가 그대로 무기가 되고 있다. 지난해 말 기준 양 사의 점포 수는 CU가 1만6787개, GS25가 1만6448개로 339개 차이다. 적은 차이 같지만 이를 비율로 환산하면 약 2% 차이다. 양 사의 분기 매출 격차가 0.3%라는 걸 고려하면 무시할 수 없는 차이다. CU는 올해에도 지난해 수준인 900여개의 신규 점포를 확보한다는 계획이다.

한 업계 관계자는 "고물가에 따른 소비 침체가 이어지면서 편의점 채널은 상대적으로 호실적이 기대된다"며 "편의점 매출을 좌지우지하는 독점제품과 신선식품(FF) 라인업 강화에 주력할 것으로 보인다"라고 말했다.