깨알 같은 글자들로 빼곡하게 적힌 금융상품 약관, 차근차근 읽어보신 적 있나요? '모두 동의' 단추 누르기에 바빠 쭉 흘려내려보고 마는 경우가 많죠. 하지만 약관은 중요한 '계약서'랍니다. 내 돈을 지키려면 꼭 알아둬야 할 내용들이 담겼죠. 금융상품에 가입할 때 놓치기 쉬운, 그러나 꼭 알아둬야할 약관 속 숨은 내용들을 함께 들여다보시죠. [편집자]

이 카드, 요즘 재테크 관련 커뮤니티에서 말 그대로 '핫'합니다. 카드업계가 여러모로 상황이 어려워지면서 혜택이 좋은 이른바 '혜자카드' 발매가 잇달아 중단되고 있죠. ▷관련기사 : "굿바이 발리 카드"…혜자카드 또 사라졌다

그런 가운데 출시된 터라 더욱 인기가 높습니다. 바로 KB국민카드의 신용카드 'KB 톡톡 my point카드'입니다.

사실 신용카드는 혜택이 좋다는 소문에 무작정 가입하고, 정작 혜택을 제대로 받지 못하는 경우도 많습니다. 어떤 조건을 맞춰야 하는지 꼼꼼하게 확인해야 하는 이유입니다. 그래서 KB 톡톡 my point카드의 상품설명서, 약관을 세세하게 짚어봤습니다.

KB 톡톡 my point카드, 왜 '혜자카드'야?

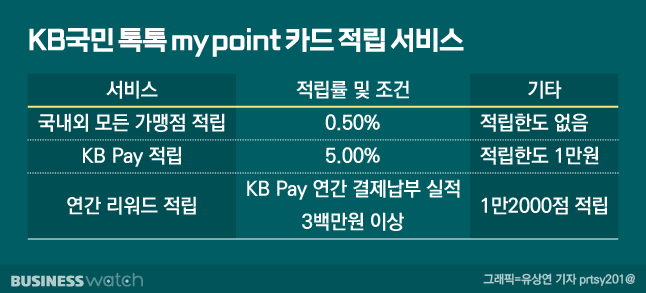

'KB 톡톡 my point카드'는 국내외 모든 가맹점에서 0.5% 포인트리 적립, KB 페이(Pay) 5% 포인트리 적립, 연간리워드 1만2000점 포인트리 적립 등 '적립' 기능을 강조한 카드입니다. 다른 카드들이 주유, 외식 등 적립이나 청구할인에 업권을 한정하는데, 이 카드는 그런 제한을 두지 않죠. 바로 이 점이 이카드가 '혜자카드'라는 평가를 받는 이유입니다.

일단 포인트리가 뭔지 먼저 살펴봐야 합니다. 포인트리는 KB국민카드의 모기업인 KB금융지주 통합 포인트를 말합니다. 1포인트당 1원의 가치를 갖고 있습니다. 이 포인트는 카드대금결제, 연회비결제, 쇼핑, 금융거래 수수료 등 다양한 방면에서 사용할 수 있습니다. 특히 1만원 단위로 경우 현금으로 전환됩니다. 결제계좌에 현금으로 바꿔 넣을 수도 있는 거죠.

먼저 모든 가맹점 0.5% 포인트리 적립은 말 그대로 KB국민카드의 가맹점에서 KB국민카드를 사용할 경우 사용 금액의 0.5%를 적립해 준다는 이야기입니다. 예를 들어 KB국민카드의 가맹 식당에서 1만원 짜리 메뉴의 식사를 했다면 50원이 적립된다는 이야기입니다.

포인트 적립률이 0.5%라지만 전월이용실적이 없고 적립한도가 없다는 게 장점입니다. 통상 다른 신용카드는 30만원 이상 사용시 적립 혹은 최대 1만포인트 적립 같은 예외조항을 두고 있는데요, 이 적립방식은 그런 조건을 두지 않기 때문에 월 카드 사용금액이 많을 수록 적립 금액도 많아지죠.

KB Pay로 국내 온·오프라인 가맹점에서 결제할 경우 최대 5%의 금액이 적립됩니다. 이는 KB국민카드의 간편결제 서비스 KB Pay로 결제할 경우에는 적립률이 일반 결제시보다 높게 적립이 된다는 의미입니다.

다만 이 경우에는 월간 적립한도가 1만점으로 제약됩니다. 따라서 혜택을 가장 크게 누리려면 일단 KB Pay로 20만원까지만 결제하면 되죠. 추가 금액은 일반 카드 결제 방법으로 결제하면 최대한의 적립 혜택을 누릴 수 있습니다.

마지막으로 연간 리워드 1만2000점은 카드를 발급받고 난 이후 KB Pay로 300만원 이상 시 제공되는 또다른 혜택입니다. KB Pay로 결제시 적립되는 금액이 5%지만, 월간 한도가 1만원이라는 점을 고려해봐야 겠네요.

KB Pay를 사용해 적립받는 금액은 매달 20만원사용 분에 대해서만 적립이 되니 연간으로 따지면 240만원입니다. 남은 60만원어치를 KB Pay로 추가 결제하면 포인트도 추가로 받는다는 이야기 인데요. 그럼 이때 KB Pay로 결제하느냐, 일반 결제하느냐 어느 부분이 유리한지를 따져봐야 합니다.

일단 연간 리워드는 KB Pay로만 결제해야 리워드 대상으로 인정이 됩니다. 따라서 연간 60만원 가량을 추가로 KB Pay로만 결제를 해야된다는 의미네요. 60만원을 일반 결제를 할 경우 기대할 수 있는 포인트 적립액은 0.5%를 적용한 3000원입니다.

따라서 KB Pay의 연간 리워드를 받을 수 있는 수준까지 카드사용액을 충족한다면, 일반결제보다는 KB Pay로 결제하는게 유리하고, 그 이하라면 일반결제 방식이 유리하다는 얘깁니다. 쉽게 얘기해 이 카드를 연간 300만원 이상 사용한다면 KB Pay로 결제하고, 300만원 미만이라면 240만원까지는 KB Pay로 쓰고 그 이후에는 일반결제 방식을 택하는게 이득이라는 이야기입니다.

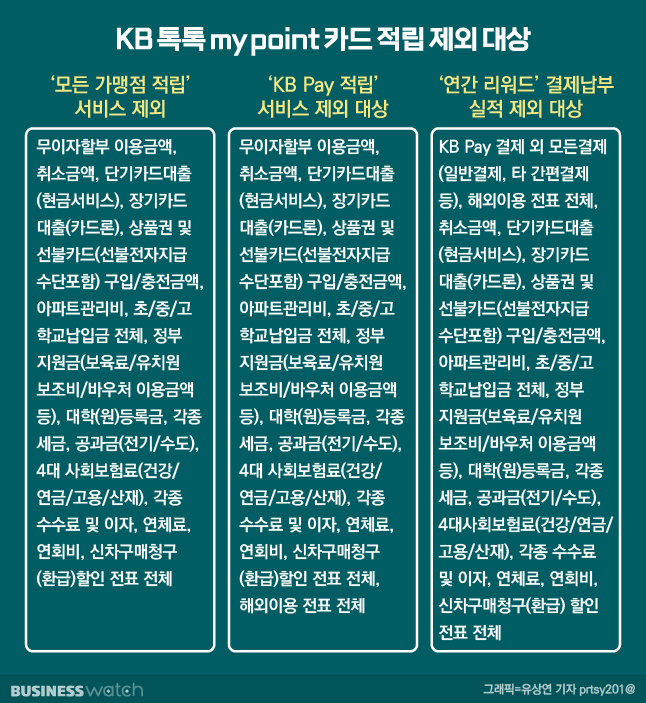

적립대상이 아닌 부분도 꼭 짚어봐야 합니다. 이 카드로 △무이자할부 이용금액 △장단기카드대출 △상품권 및 선불카드 구입·충전 △아파트 관리비 △학교납입금 전체 △정부지원금 △대학원 등록금 △각종 세금 △공과금 등은 적립되지 되지 않습니다.

또 이렇게 쌓인 포인트는 꼭 5년 이내에 사용하셔야 해요. KB국민카드는 적립 시점 기준 60개월이 경과한 포인트는 적립 순서에 따라 소멸한다고 명시해뒀거든요. 따라서 일정 금액 이상(현금화 가능한 포인트는 1만원 이상이니 이를 기준으로 삼는게 좋겠네요)이 쌓인다면 일정한 주기로 포인트를 현금으로 바꾸거나 사용하셔야 합니다.

이 카드 가입 전 꼭 알아둬야 할 점

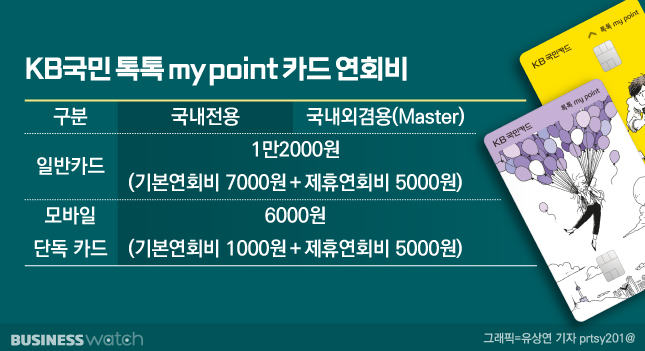

신용카드 발급 시에는 우리가 쉽게 흘려 넘길 수 있지만 꼭 알아둬야 하는 부분이 있습니다. 바로 연회비 입니다. 카드에 따라 적게는 5000원, 많게는 3만원을 넘어가는 경우가 있으니 카드의 연회비는 꼭 짚고가야 합니다. 연회비가 청구되는 달에 깜짝 놀랄수도 있으니까요.

이 카드의 연회비는 크게 두가지로 나뉩니다. 일반카드와 모바일단독카드 두 가지 경우입니다.

먼저 일반카드는 우리가 흔히 알고 있는 직사각형 모양의 실물카드를 말합니다. 이 카드를 발급받으면 기본연회비 7000원에 제휴연회비 5000원이 들어 총 1만2000원의 연회비가 부가됩니다.

다만 일부 신용카드가 해외 사용이 가능한 카드에 추가 연회비를 부과하는 것과는 달리 이 카드는 국내에서만 사용하던 해외에서도 사용할 수 있게 하던 연회비는 1만2000원으로 동일합니다. 제휴 해외 카드사는 마스터카드입니다.

또 하나는 모바일 단독카드입니다. 모바일 단독카드는 KB국민카드 모바일 앱 상에 카드의 정보를 보관해 사용하는 방식을 말합니다. 실물카드가 발급되지 않는 대신 연회비는 기본연회비 1000원에 제휴연회비 5000원 등 총 6000원 입니다.

연회비는 싸지만 일부 가맹점에서 사용할 수 없다는 점을 꼭 염두해 두셔야 합니다. 가맹점에 비치된 포스(POS)기기에서 KB모바일 앱의 결제 방식을 지원하지 않는다면 결제가 되지 않기 때문입니다.

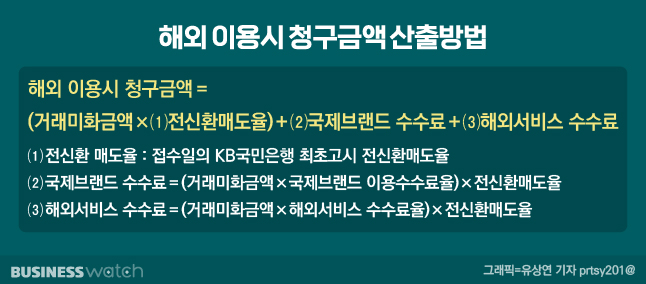

해외 사용 시에는 비용이 어떻게 청구될까요? 이 카드는 해외 이용시 미국 달러화 기준 거래금액 접수일의 최초고시 환율이 적용됩니다. 예를 들어 우리나라 시각으로 7월13일에 결제를 했다면 KB국민은행이 그날 최초 고시한 환율을 기준으로 계산이 된다는 겁닌다.

여기에 더해 국제브랜드사, 즉 마스터카드 브랜드 수수료 1.0%와 KB국민카드가 부과하는 해외서비스 수수료 0.25%를 포함한 금액이 원화로 청구됩니다.

예를 들어 7월 13일에 100달러 가량의 상품을 해외에서 구입했다면, 여기에 1.0%에 해당하는 마스터카드 브랜드수수료 1달러와 KB국민은행 해외서비스 수수료 0.25%에 해당하는 25센트 등 1달러25센트가 수수료로 붙겠네요. 최종적으로는 101달러25센트를 13일 기준 KB국민은행 고시환율로 바꿔 청구된다는 얘기입니다.

다만 해외에서 결제시 해외원화결제서비스(DCC)차단서비스를 꼭 신청하셔야 해요. 신청하지 않으신다면 일단 가맹점 결제시 원화로 환전해 결제가 되는데, 이 과정에서 환전수수료가 추가로 붙기 때문입니다.