신용카드사 당기순이익을 둘러싸고 업계와 당국의 인식 차이가 크다. 실적을 보는 기준이 다르다보니 신용카드사 실적이 어떤 흐름을 보이는지에 대한 해석도 다르다.

금융감독원 기준으로 보면 지난해 카드사는 실적이 호전됐다. 하지만 업계 기준으로는 지난해 실적이 크게 나빠졌다.

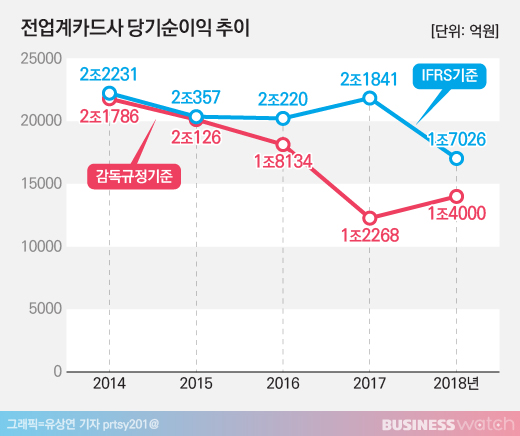

금감원은 28일 국내 전업 신용카드사 8곳의 지난해 실적을 집계해 발표했다. 당국의 여신전문금융업감독기준에 따라 카드사의 지난해 당기순이익은 1조4000억원으로 전년 대비 12.3% 증가했다.

금감원은 일각의 오해를 방지하기 위해서라며 여신전문금융업감독기준이 아닌 국제회계기준(IFRS)을 적용한 카드사 실적도 함께 밝혔다. IFRS를 적용하면 지난해 카드사 당기순이익은 1조7000억원으로 전년 대비 21.5% 줄어들었다.

두 기준에 따른 실적의 괴리는 커지는 추세다.

2016년까지만 해도 감독규정 기준과 IFRS 기준에 따른 카드사 당기순이익 차이는 그리 크지 않았다.

하지만 2017년 금감원은 카드론 복수 차주에 대해 대손충당금을 추가 적립(30%)하도록 감독규정을 강화했다. 이에 2017년 카드사 대손충당금 추가적립액만 2129억이다.

그 결과 두 기준에 따른 당기순이익의 액수 차이도 크게 벌어졌다. 2017년 카드사의 당기순이익은 감독규정을 적용하면 1조2268억원, IFRS를 적용하면 2조1841억원으로 차이만 9573억원이다.

이때부터 수익성이 개선됐는지 나빠졌는지도 엇갈리기 시작했다. IFRS 기준으로는 2017년 카드사 실적은 전년대비 증가했고 감독규정에 따르면 줄었다.

지난해도 마찬가지로 기준에 따라 실적 추이가 엇갈린다. IFRS기준으로는 카드사의 실적이 나빠졌고, 감독규정에 따르면 좋아졌다.

이처럼 엇갈리는 실적 해석이 업계 입장에서는 반가울리 없다. 실적에 대한 해석이 정책방향에 영향을 주기 때문이다.

금감원은 여신전문금융업감독기준에 따른 대손충당금 적립기준이 IFRS 기준보다 높기 때문에 이같은 차이가 나타난다고 설명했다. 두 기준의 충당금 적립액의 차이만큼 순이익의 차이가 발생한다는 얘기다.

문제는 당국이 발표하는 실적은 카드업계에 적용되는 각종 규제의 근거로 사용된다는 점이다. IFRS기준 실적은 카드사들이 자금을 조달하거나 내부적으로 실적을 평가할 때 사용한다.

금감원은 2015년 중소·영세 가맹점에 적용되는 우대수수료 인하를 추진하며 카드사에 대해 "수수료 수입이 증가 추세며, 당기순이익도 지속적으로 증가"하고 있다고 설명했다. 당기순이익이 늘어나고 있으니 수수료를 인하할 여력이 있다는 근거로 삼은 셈이다.

최근 금융당국은 카드사 가맹점 수수료 인하폭을 더 확대했다. 당국 기준에 따라 실적이 개선되니 규제의 벽은 더 높아진 셈이다.

카드사들은 억울하다는 반응을 내놓을 수밖에 없다. IFRS기준으로는 실적이 악화된 만큼 오히려 조달금리 인상요인으로 작용하기 때문이다.

이에 대해 이상민 금감원 여신금융감독국장은 "당국은 항상 IFRS가 아니라 감독규정에 따라 카드사 실적을 발표해왔다"며 "충당금 적립 기준 차이 때문에 실적 차이가 발생한 것 뿐"이라고 말했다.

하지만 한 카드업계 관계자는 "의도는 알 수 없지만 실적이 크게 부풀려지면서 카드사의 가맹점 수수료 부담 여력이 많다고 해석될 수밖에 없는 상황"이라며 "우리가 체감하는 실적은 IFRS 기준에 따라 전년 대비 21.5% 줄어든 수치"라고 말했다.