대한항공을 품고 있는 한진그룹에 아시아나항공을 매각하는 '옵션'을 아시아나 채권단이 검토하고 있다. HCD그룹의 아시아나항공 인수합병(M&A) 무산 이후 '플랜 B'가 수면 위로 떠오른 것이다.

채권단의 중심인 국책은행 산업은행과 대한항공의 대주주인 한진칼 입장에선 손해 볼 것 없는 '옵션'이다. 산은은 한 차례 매각 실패를 딛고 코로나19(신종 코로나바이러스 감염증)로 위기에 빠진 국내 항공업계의 구조조정을 한 방에 추진할 수 있다. 한진그룹은 규모의 경제를 이룰 초대형 항공사로 거듭나는 동시에 경영권 분쟁이 벌어지고 있 상황에서 현 경영진의 우군(산은)을 확보할 수 있게 된다.

하지만 넘어야 할 산이 많다. 우선 코로나19 발 위기와 경영권 분쟁을 동시에 겪고 있는 한진그룹에 인수 여력이 있느냐는 점이 지적된다. 재무건전성이 극도로 악화된 두 항공사를 합쳐 덩치를 키우다 부실만 커지는 것 아니냐는 우려도 나온다. 경영권 분쟁을 벌이고 있는 3자주주 연합의 반대도 거세고, 항공시장 독점 문제도 쟁점으로 떠오를 전망이다.

◇ 한진칼, 덩치 키우고 경영권도 지키고

13일 업계에 따르면 KDB산업은행은 채권단 관리 체제에 있는 아시아나항공을 한진칼에 매각하는 방안을 추진하고 있다. 전날 산은은 이 안에 대해 "여러 가지 옵션 중에서 검토 중이나 확정된 바 없다"는 입장을 내놨다. 산은이 아시아나항공 정상화 방안 중 하나로 대한항공과 '빅딜'도 고려하고 있다는 것이다.

아시아나항공은 지난 9월 HDC현대산업개발로의 인수가 무산된 이후 경영상황이 급속도로 악화고 있다. 최근에는 자본잠식을 벗어나기 위해 감자도 추진 중이다. 관련기사☞ 아시아나 부실은 누구 책임?…'뜨거운 감자' 산은 입장에선 이동걸 회장을 향한 매각 무산 책임 지적을 벗어내는 동시에 빠르게 아시아나항공을 정상화할 수 있는 '플랜B'로 빅딜 카드를 만지고 있는 셈이다.

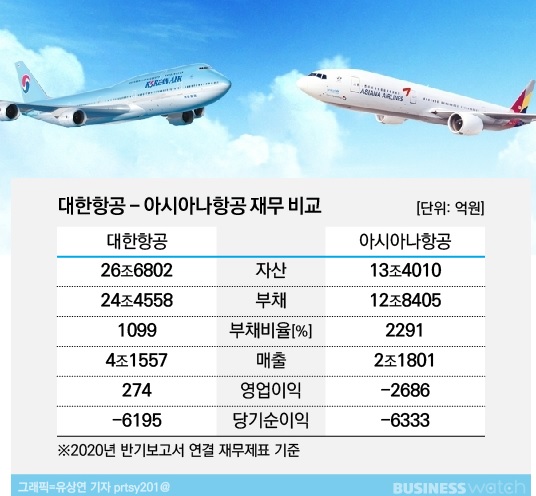

한진칼 입장에서도 손해보는 장사가 아니다. 우선 '규모의 경제'를 확보할 수 있다. 지난 6월 기준 대한항공과 아시아나항공의 자산은 각각 27조원, 13조원 가량으로 두 회사가 합치게 되면 총자산 40조원의 거대 항공사가 탄생한다. 항공기는 대한항공 166대(여객기 143대, 화물기 23대), 아시아나항공 81대(여객기 69대, 화물기 12대) 등으로 총 247대에 이른다.

항공업계 관계자는 "글로벌 항공업계를 보면 규모의 경제를 강화하는 방향으로 가고 있다"며 "코로나19 덮친 국내 항공업계도 구조조정이 필요하다"고 전했다. 미국에서는 지난 2008년 델타항공과 노스웨스트항공이 합병되며 세계 최대 항공사가 탄생했다. 파산보호 신청을 할 정도로 어려움을 겪던 두 회사는 합병 이후 코로나19 사태 직전까지 성장세를 이어왔다. 유럽에서는 지난 2003년 에어프랑스와 네덜란드 KLM 항공이 합병, 유럽 최대 항공사로 거듭났다.

사모펀드 KCGI·반도개발·조현아 전 대한항공 부사장 등 3자 주주연합과 경영권 분쟁을 벌이고 있는 한진칼 입장에선 우군도 확보할 수 있다. 조원태 한진그룹 회장의 현재 우호지분은 41%대로, 3자 주주연합(46.71%)과 지분다툼에서도 밀리는 지경이다. 이런 가운데 산은이 한진칼의 증자에 참여해 아시아나항공 인수자금 지원에 나서게 되면 조 회장은 산은을 든든한 우군으로 확보할 수 있게 된다. 한진칼로서는 덩치도 키우고 경영권도 지킬 매력적인 선택지인 셈이다.

◇ 재무구조 망가진 대한항공이 아시아나까지?

그러나 빅딜 옵션이 실현되는 것은 간단치 않은 일이다. 우선 재무건전성이 극도로 나빠진 두 회사의 합병에 대한 우려가 크다. 지난 6월 기준 대한항공과 아시아나항공의 부채비율은 각각 1099%, 2291%에 이른다. 기업의 적정선(200%)을 훌쩍 뛰어넘은 최악 상태다. 특히 아시아나항공은 부분 자본잠식 상태다. 재무 구조가 나쁜 회사가 더 나쁜 회사를 인수하는 셈이다.

자금 사정이 빠듯한 한진칼이 인수대금을 마련할 수 있을지에도 의문부호가 붙는다. 작년 말 HDC현대산업개발과 미래에셋대우는 2조5000억원 가량에 아시아나항공 인수를 추진했다. 금호산업이 보유한 아시아나항공 주식을 3228억원에 인수하고 아시아나항공 유상증자를 통해 2조1772억원 규모의 신주를 확보하는 방식이었다.

업계에선 산은이 한진칼 유증에 최대 1조원까지 투자할 수 있다는 관측이 나온다. 하지만 이를 감안해도 한진칼은 HDC에 비해 인수여력이 부족할 것이라는 관측이다. 지난 6월말 기준 한진칼이 실탄으로 쓸 수 있는 자산은 현금·현금성자산 1267억원, 단기금융상품 1554억원 정도다.

한진칼 경영권을 노리고 있는 3자 주주연합의 반발도 거세다. 한진칼이 산은을 대상으로 유상증자를 하면 자신들의 지분이 희석되기 때문이다. 경영권 다툼을 벌이는 회사가 경영권 방어를 위해 주주가 아닌 제3자에게 증자하는 것은 법적으로 무효 가능성이 있다. 다만 재무구조 개선 등 경영에 부득이한 경우에 예외적으로 증자가 허용된다. 산은의 한진칼 증자 참여가 향후 법정 공방으로 이어질 수도 있다는 얘기다.

이날 KCGI 측은 "산은이 한진칼에 자금을 지원해 아시아나항공 인수를 고려하는 것은 다른 주주들의 권리를 무시한 채 현 경영진의 지위 보전을 위한 대책이 아닌가 하는 합리적 의심이 든다"고 주장했다.

독과점 쟁점도 넘어야 한다. 공정거래위원회는 1개 사업자의 시장점유율이 50% 이상이거나 3개 이하 사업자의 점유율 합계가 75% 이상인 경우 시장지배적 사업자로 지정하고 규제하고 있다. 대한항공과 아시아나항공이 합치게 되면 독과점 규제를 받을 수 있다는 얘기다. 하지만 코로나19로 항공업계가 최악의 경영난을 겪고 있다는 점을 반영해 예외적 허용 가능성도 거론된다.