두산중공업이 추진 중인 1조5000억원 규모 유상증자는 채권단 관리 체제를 끝낼 수 있는 '마지막 퍼즐'이다. 지난해 채권단으로부터 빌린 3조원을 모두 갚을 수 있게 되기 때문이다. 여기에 두산그룹의 유동성 위기 진원지였던 두산건설도 계열에서 떼는 절차를 밟고 있어 채권단 관리 체제 조기졸업이 가시화하고 있다.▷관련기사: 두산건설, '매각'도 '경영권 이전'도 애매한 이유(11월24일)

"유상증자로 채권단 관리 확실히 졸업"

지난 26일 두산중공업은 이사회를 열고 1조5000억원 규모 유상증자를 결정했다. 이중 8000억원은 사업 포트폴리오를 원자력·화력발전에서 수소터빈·해상풍력 등으로 바꾸기 위해 투자된다. 나머지 7000억원으로는 빚을 갚는다.

지난해 유동성 위기에 빠진 두산중공업은 산업은행과 수출입은행으로부터 3조원의 여신 지원을 받았다. 만기가 돌아오는 이 회사 부채 상환을 위해 국책은행이 돈을 꿔준 것이다.

두산중공업이 작년 6월 채권단과 맺은 재무구조개선계획이행 약정서에 따르면 두산과 박정원 회장 등 오너 일가는 비핵심자산 매각 등 자구노력을 통해 3조원을 마련해 채무를 상환하기로 했다. 채무상환 시한은 3년으로 알려졌다.

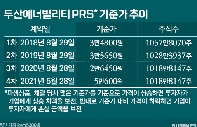

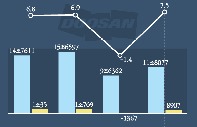

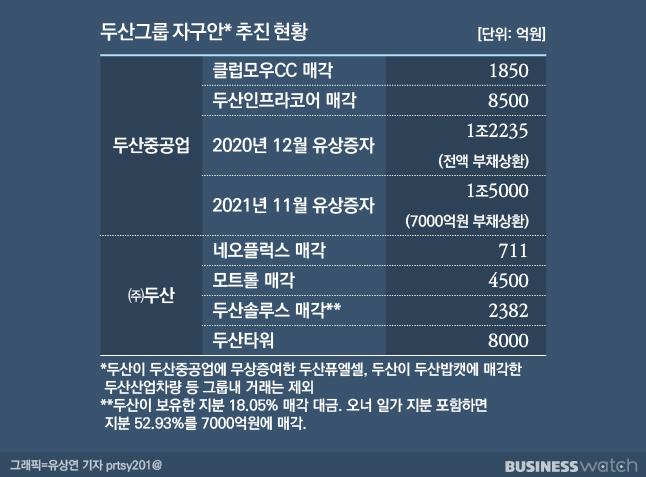

현재까지 두산중공업은 자구안을 통해 약 3조원을 마련한 것으로 추산된다. 자산 매각과 유상증자를 통해서다. 클럽모우CC 1850억원, 두산인프라코어 8500억원 등 자산 매각으로 1조350억원을 확보했다. 작년 12월 유상증자로 모은 1조2235억원은 전액 부채 상환에 썼다. 이번 증자에선 1조5000억원 중 7000억원을 차입금 상환에 투입하면서 '자구안 3조원'을 채우게 된다.

지난해 유상증자 대금을 전액 부채 상환에 썼다면, 올해 증자는 부채 상환보다 미래 투자에 더 힘을 준 모양새다. 회사 측은 이사회에서 "사업 포트폴리오 혁신을 통해 한국형 친환경 에너지 기업으로 전환을 하기 위한 투자"라며 "신재생에너지, 가스터빈, 수소·차세대 원자력, 연료전지 사업 중심의 혁신적 포트폴리오로 전환하겠다"고 밝혔다.

이번 증자가 완료되면 재무구조도 개선된다. 유안타증권에 따르면 두산중공업 연결 기준 부채비율은 198.7%(지난 3분기말)에서 168.2% 낮아진다. 현재 부채비율도 적정선(200%) 아래에 있는데, 재무구조가 더 안정되는 것이다. 최남곤 유안타증권 연구원은 "유상증자를 통해 채권단 관리를 확실하게 졸업하고, 그룹 신용 위험에 대한 우려에서 완벽하게 벗어날 수 있다"고 분석했다.

하지만 소액 주주의 입장은 다르다. 지난해 주주에게 손을 벌려 부채상환을 한 데 이어 한 차례 더 대규모 유상증자를 추진하면서다. 이번 유상증자 발표 전 2만3000원대였던 보통주 주가는 30일 1만9000원에 장을 마감했다. 이번 유상증자 신주 발행예정가(1만8100원)에 근접하고 있는 것이다.

지주사 두산 '영끌' 지원

지주회사인 ㈜두산이 두산중공업 지원을 위해 진행했던 자구안도 마무리 단계다. 작년부터 자구안 실행을 위해 ㈜두산이 외부에 매각한 자산은 네오플럭스(이하 매각대금 711억원), 유압기기 사업부 모트롤(4500억원), 두산솔루스(2382억원), 두산타워(8000억원) 등이다. 자산 매각을 통해 1조5593억원을 마련한 것이다.

자구안을 통해 마련한 자금 중 일부는 두산중공업에 투입됐다. 두산은 지난해 진행된 1조2235억원 규모 두산중공업 유상증자에 4352억원을 투자했다. 보유 지분율대로 신주를 받은 것이다. 최근 추진되는 1조5000억원 규모 두상중공업 유상증자에는 5928억원을 부담하게 된다.

지난 7월 두산은 지게차 사업부인 두산산업차량을 두산밥캣에 7500억원에 팔았는데, 이 매각대금으로 이번 두산중공업 유상증자에 참여할 것으로 분석되고 있다.