한국투자증권이 자본적정성 제고를 위해 후순위채 발행에 나섰다. 구 NCR인 영업용순자본비율이 150%선 밑으로 떨어진데 따른 조치다. 흥행에 성공하며 예정했던 규모보다 증액 발행을 결정했다.

8일 한국투자증권은 오는 9일 4700억원 규모의 후순위채를 발행한다고 밝혔다. 오는 2026년 7월 9일에 만기가 돌아오는 6년물이다. 발행금리는 3.3%다.

한국투자증권이 후순위채 발행에 나선 것은 창사 이래 처음으로 자본적정성 개선을 위한 것이다. 후순위채는 발행 후 5년까지 자본으로 인정되며 만기가 5년 미만일 때부터는 매년 20%씩 자본인정 금액이 줄어든다.

한투증권은 자금 사용목적으로 순자본비율 개선과 기존 단기차입금 위주의 자금 운용체계에서 자금구조 안정성을 꾀하기 위한 것이라고 설명했다.

한투증권은 발행 규모를 4000억원으로 계획했지만 수요가 몰리면서 700억원을 증액한 4700억원을 발행하기로 했다.

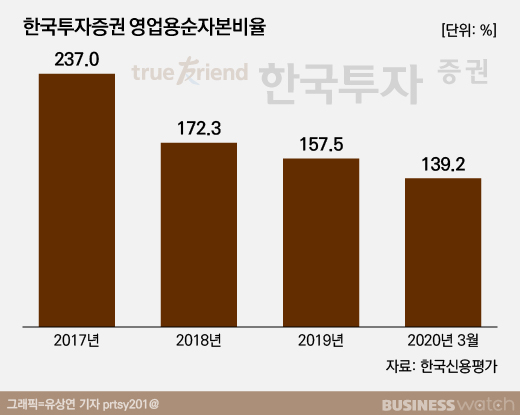

예정된 금액 조달 시 순자본비율은 2020년 1분기말 기준 901.28%에서 1251.44%로 350.16%포인트 상승하게 된다. 신용평가사들이 신용 등급을 평가할 때 감안하는 구NCR의 경우 지난 1분기 말 150% 밑으로 하락한 상태다.

한국신용평가에 따르면 한투증권의 연결 영업용순자본비율은 2017년 237%에서 지난 3월 139.2%까지 하락했다.

한국신용평가는 최근 대형 증권사 정기 평가결과에서 한국투자증권의 신용등급 하향 변동 요인 중 하나로 구 NCR이 150%를 지속적으로 하회할 경우를 들었다.

한투증권은 지난해 7100억원의 연결 순익을 거뒀지만 지난 1분기 금융시장 변동성 증가로 주가연계증권(ELS) 및 트레이딩 손실이 발생하며 1300억원에 달하는 적자를 기록했다. 2분기 이후에는 금융시장 안정과 사업 다각화에 힘입어 다시 흑자 전환할 것으로 전망된다.