성실신고확인제란 일정 규모 이상 수입을 올리는 사업자에게 반드시 세무대리인의 확인을 받게 하는 제도다. 성실신고 확인은 세무사, 공인회계사, 세무법인, 회계법인 등이 할 수 있다. 매년 4월 30일까지 세무대리인을 결정해 '성실신고확인자 선임 신고서'도 제출해야 한다.

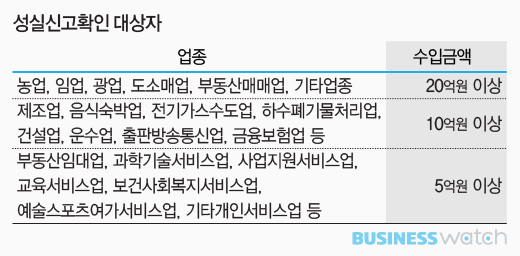

성실신고 확인을 받아야 하는 기준은 업종마다 다르다. 수입금액이 서비스업이나 부동산임대업은 5억원, 제조업이나 출판업은 10억원 이상일 경우 성실신고 확인을 받아야한다.

확인할 내용으로는 사업장 현황, 주요 사업내역, 수입금액, 필요경비에 대한 적격증빙 등이 포함된다. 업무와 무관한 경비가 포함되지는 않았는지, 장부상 거래액과 실제 증빙금액이 일치하는지 등을 중점적으로 확인한다.

성실신고확인 대상사업자의 종합소득세 확정신고 기간은 5월 1일부터 6월 30일까지다. 종합소득세 확정신고 기간인 5월 1일부터 5월 31일까지보다 한 달 더 길다. 사업자들 입장에선 성실신고 여부를 확인받는 자체가 부담이 되는 만큼 정부에서도 각종 세제혜택을 제공하고 있다.

성실신고확인에 직접 사용한 비용의 60%를 100만원 한도에서 해당 과세연도의 사업소득에 대한 소득세에서 공제 받을 수 있다. 세액공제를 받으려면 종합소소득세 신고시 '성실신고비용세액공제신청서'를 관할세무서장에게 제출해야 한다.

성실신고확인비용은 소득금액을 계산할 때 전액 필요경비로도 공제된다. 또 성실신고 확인을 받는 사업자는 직장인처럼 의료비와 교육비도 세액공제(공제율 15%) 받을 수 있다.

단 의료비 및 교육비를 공제받은 성실신고확인대상 사업자가 수입금액을 20% 이상 과소신고할 경우 공제 세액 전액을 추징한다. 또 필요경비를 20% 이상 과대계상한 경우에도 공제세액을 모두 반납해야 한다.

성실신고확인 대상사업자가 과세기간의 다음 연도 6월 30일까지 '성실신고확인서'를 제출하지 않으면 해당사업소득금액이 종합소득금액에서 차지하는 비율을 종합소득산출세액에 곱한 금액의 5%를 가산세로 내야한다. [산출세액x(미제출 사업장의 소득금액/종합소득금액)X5%]

무신고가산세가 성실신고확인서 미제출 가산세와 무기장 가산세와 동시에 적용되면 그 중 큰 금액을 적용하고, 가산세액이 같으면 무신고 가산세만 적용한다.

또한 대상사업자가 성실신고확인서를 제출하지 않으면 세무조사 대상으로 선정될 수도 있다. 세무조사를 통해 성실신고를 제대로 확인하지 않은 것이 밝혀질 경우 담당 세무대리인은 기획재정부의 징계를 받기도 한다.